Prowadzę działalność gospodarczą i mam zamiar zatrudnić od przyszłego miesiąca małżonkę. Rozważam zatrudnienie na podstawie umowy o pracę na ⅓ etatu lub umowę zlecenie za wynagrodzeniem miesięcznym wynoszącym 1 000,00 zł. Małżonka nie jest dodatkowo nigdzie zatrudniona. W którym przypadku poniosę mniejsze koszty związane z zatrudnieniem? Ile wyniosą mnie składki ZUS należne do opłacenia za małżonkę w przypadku zatrudnienia jej na umowę o pracę oraz umowę zlecenie? Z jakim kodem tytułu ubezpieczenia powinna zostać zgłoszona do ZUS-u osoba współpracująca?

Jan, Wieluń

W myśl ustawy o systemie ubezpieczeń społecznych za osobę współpracującą jest uważany małżonek, dzieci własne, dzieci drugiego małżonka lub dzieci przysposobione, a także rodzice oraz macocha i ojczym, jeżeli prowadzą z przedsiębiorcą wspólne gospodarstwo domowe i pomagają przy prowadzeniu działalności. Osoba współpracująca może świadczyć pomoc w prowadzeniu działalności na podstawie umowy zlecenie, umowy o pracę, umowy o dzieło lub bezumownie. Osobę współpracującą zatrudnioną na podstawie umowy o pracę lub świadczącą pracę bezumownie należy zgłosić do ZUS-u z kodem 05 11. Wyjątek stanowi zatrudnienie osoby współpracującej w ramach umowy o zlecenie, wówczas przedsiębiorca powinien dokonać zgłoszenia takiej osoby z kodem 04 11. Co istotne, zasady opłacania składek ZUS zależą od rodzaju zatrudnienia i różnią się dla osoby współpracującej świadczącej pomoc w prowadzeniu działalności na podstawie umowy o pracę oraz umowy zlecenie.

Osoba współpracująca zatrudniona w ramach umowy o pracę

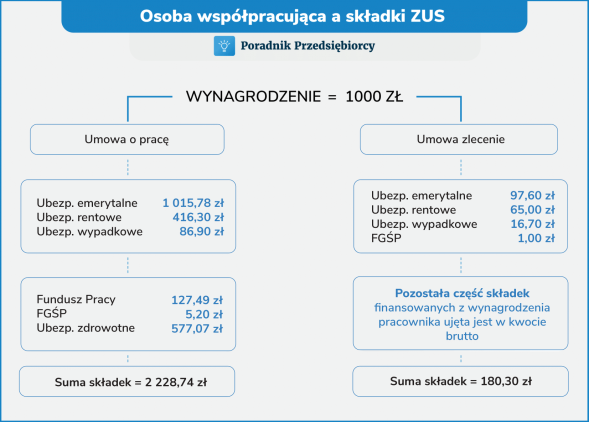

Zatrudnienie osoby współpracującej w ramach umowy o pracę wiąże się z obowiązkiem opłacania za nią składek ZUS w wysokości jak za przedsiębiorcę od podstawy wynoszącej 5 203,80 zł w 2025 roku. Oznacza to, że zatrudniając małżonkę na umowę o pracę z wynagrodzeniem wynoszącym 1000 zł, należy za nią opłacać składki ZUS wynoszące:

- składka na ubezpieczenie emerytalne: 19,52% × 5 203,80 zł = 1 015,78 zł,

- składka na ubezpieczenie rentowe: 8% × 5 203,80 zł = 416,30 zł,

- składka na ubezpieczenie wypadkowe: 1,67% × 5 203,80 zł = 86,90 zł.

Oprócz wymienionych wyżej składek ZUS przedsiębiorca ma obowiązek opłacać za osobę współpracującą:

- składkę na Fundusz Pracy w wymiarze 2,45% × 5 203,80 zł = 127,49 zł,

- składkę na Fundusz Gwarantowanych Świadczeń Pracowniczych wynoszącą 0,1% ×5 203,80 zł = 5,20 zł,

- składkę na ubezpieczenie zdrowotne 9% × 6 411,89 zł = 577,07 zł

Istnieje również możliwość zgłoszenia małżonki do dobrowolnego ubezpieczenia chorobowego, wówczas suma należnych do opłacenia składek wzrośnie o kwotę wynoszącą 2,45% podstawy składek: 2,45% × 5 203,80 zł = 127,49 zł

Z powyższych obliczeń wynika, że w przypadku zatrudnienia małżonki na podstawie umowy o pracę przedsiębiorca powinien opłacać za nią składki miesięczne w wysokości 2 228,74 zł lub w przypadku podlegania dodatkowo pod dobrowolne ubezpieczenie chorobowe – 2 356,23 zł.

Osoba współpracująca zatrudniona na podstawie umowy zlecenie

W przypadku zatrudnienia małżonki w ramach umowy zlecenie składki ZUS naliczane są od wynagrodzenia, tak jak w przypadku innych pracowników. Zawierając z małżonką umowę zlecenie na kwotę 1000 zł miesięcznie, przedsiębiorca opłaca za nią składki w wysokości:

- składka na ubezpieczenie emerytalne: 9,76% × 1 000,00 zł = 97,60 zł,

- składka na ubezpieczenie rentowe: 6,5% × 1 000,00 zł = 65,00 zł,

- składka na ubezpieczenie wypadkowe: 1,67% × 1 000,00 zł = 16,70 zł,

- składka na FGŚP: 0,1% × 1 000,00 zł = 1,00 zł.

W związku z tym, że wynagrodzenie małżonki będzie wynosiło mniej niż kwota minimalna – przedsiębiorca nie jest zobowiązany opłacać za nią składki na Fundusz Pracy.

Pozostała część składek na ubezpieczenia społeczne, ubezpieczenie zdrowotne oraz dobrowolne ubezpieczenie chorobowe jest finansowana z wynagrodzenia małżonki i nie stanowi dodatkowych kosztów dla przedsiębiorcy.

Oznacza to, że za małżonkę zatrudnioną na umowę zlecenie za wynagrodzeniem wynoszącym 1 000,00 zł brutto przedsiębiorca ma obowiązek opłacać składki w wysokości równej 180,30 zł miesięcznie.

Podsumowując, w przypadku zatrudnienia małżonki na umowę o pracę za wynagrodzeniem równym 1 000,00 zł brutto przedsiębiorca powinien opłacać za nią składki w wysokości 2 228,74 zł lub 2 356,23 zł ze składką na dobrowolne ubezpieczenie chorobowe, natomiast na podstawie umowy zlecenie – za tę samą kwotę wynagrodzenia składki w wysokości 180,30 zł.

Jak wynika z powyższych obliczeń, różnica w składkach należnych do opłacenia jest spora i korzystniejszym rozwiązaniem jest zdecydowanie zatrudnienie małżonki na umowę zlecenie.