Rozliczanie najmu prywatnego w PIT-36 jest jednym z zadań podatników, którzy zdecydowali się na opodatkowanie najmu prywatnego za pomocą skali podatkowej. Rozliczenia powinni dokonać w terminie od 15 lutego do 30 kwietnia za miniony rok. Sprawdźmy, w jaki sposób opodatkowany jest najem prywatny skalą podatkową, jak należy go rozliczyć, jeśli przedmiot najmu jest we współwłasności, oraz jak uzupełnić dane na PIT-36 w tym zakresie.

Rozliczanie najmu prywatnego w PIT-36 – opodatkowanie skalą podatkową

Każdy podatnik, który dokonuje najmu prywatnego, ma możliwość zastosowania jako formy opodatkowania:

skali podatkowej (12% i powyżej 2. progu podatkowego 32%) lub

ryczałtu od przychodów ewidencjonowanych (8,5% i 12,5% powyżej 100 tys. zł przychodu).

Natomiast nie jest możliwe zastosowanie podatku liniowego czy karty podatkowej.

O wyborze formy opodatkowania nie informuje się urzędu skarbowego – sam przelew z odpowiednim symbolem formularza jest sygnałem o stosowanej formie rozliczenia. W przypadku skali podatkowej jest to symbol „PIT”, a w przypadku ryczałtu – „PPE”.

Co ważne, w przypadku najmu prywatnego nie jest konieczne zakładanie działalności gospodarczej i jej rejestracja w CEIDG-1, jak również sam najem nie kwalifikuje się jako działalność nierejestrowana. Oznacza to, że w najmie prywatnym nie występuje limit przychodów, który można osiągnąć.

Kwestie związane z przychodem a rozliczanie najmu prywatnego w PIT-36

Zgodnie z art. 14 ust. 1 ustawy o PIT przychód wynikający z najmu prywatnego powstaje w dniu, w którym faktycznie otrzymano czynsz najmu przez wynajmującego bądź w dniu, w którym pozostawiony on został przez najemcę do dyspozycji. Co ważne, do przychodów nie należy zaliczyć:

innych opłat, które zgodnie z umową najemca ponosi dodatkowo w związku z korzystaniem z przedmiotu najmu, jeżeli w umowie postanowiono, iż to najemca jest zobowiązany do ich ponoszenia;

kaucji, w sytuacji gdy ma charakter zwrotny i nie została zatrzymana przez wynajmującego. Jeśli kaucja została zatrzymana, podlega opodatkowaniu i wykazaniu jako przychód.

W przypadku zatem gdy przedmiotem najmu jest lokal, wówczas opłaty takie jak np. za wodę, energię elektryczną i gaz, które zgodnie z umową ponosi najemca, nie podlegają opodatkowaniu. Bez względu bowiem na to, czy najemca ponosi je bezpośrednio na rzecz osób trzecich (np. spółdzielni), czy też uiszcza je wynajmującemu, nie występuje tutaj przysposobienie majątkowe. Potwierdza to również interpretacja indywidualna Dyrektora KIS z 4 kwietnia 2018 roku, nr 0115-KDIT3.4011.79.2018.2.DR, w której przeczytać możemy:

„Mając na uwadze przedstawiony stan faktyczny oraz powołane powyżej uregulowania, prawne stwierdzić należy, że przychodem do opodatkowania zryczałtowanym podatkiem dochodowym są otrzymywane kwoty czynszu. Natomiast otrzymane przez Wnioskodawcę od najemcy należności z tytułu opłat eksploatacyjnych w postaci czynszu do wspólnoty, podatku od nieruchomości oraz opłaty za energię elektryczną, skoro – jak wynika z treści wniosku – do ich ponoszenia zobowiązany jest najemca, nie stanowią przychodu ze źródła, jakim jest najem i tym samym nie podlegają opodatkowaniu ryczałtem od przychodów ewidencjonowanych. Opłaty te bowiem nie mieszczą się w pojęciu „świadczeń w naturze i innych nieodpłatnych świadczeń", o których mowa w art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych, ani też nie powodują przysporzenia majątkowego po stronie Wnioskodawcy”.

Rozliczanie najmu prywatnego w PIT-36 – koszty podatkowe

Zgodnie z art. 22 ust. 1 ustawy o PIT kosztami uzyskania przychodów są wydatki poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów. Natomiast w kosztach podatkowych obligatoryjnie nie mogą się znaleźć wydatki wymienione w art. 23 ustawy, czyli w katalogu wydatków niestanowiących kosztów uzyskania przychodów.

Wydatkami, które można zaliczyć do kosztów uzyskania przychodów w przypadku najmu prywatnego, są udokumentowane kwoty wydatkowane przez wynajmującego w związku z:

utrzymaniem i bieżącą eksploatacją przedmiotu najmu;

remontem przedmiotu najmu;

odpisy amortyzacyjne od wartości początkowej przedmiotu najmu (jeśli zostanie on wprowadzony w środki trwałe lub WNiP);

wyposażenie przedmiotu najmu – meble czy sprzęt AGD;

koszty stałe związane z utrzymaniem nieruchomości – jeśli jest ona w statusie „w trakcie poszukiwania kolejnego najemcy”, zaliczyć tutaj można koszt czynszu czy opłat eksploatacyjnych.

Rozliczanie zaliczek na PIT a rozliczanie najmu prywatnego w PIT-36

Podatnicy, którzy wybrali opodatkowanie najmu za pomocą skali podatkowej, zobowiązani są do:

prowadzenia KPiR, gdzie ewidencjonują przychody i koszty;

prowadzenia ewidencji środków trwałych;

obliczania zaliczki na podatek dochodowy:

w przypadku rozliczeń miesięcznych – do 20. dnia miesiąca następującego po miesiącu rozliczeniowym;

w przypadku rozliczeń kwartalnych – do 20. dnia miesiąca następującego po rozliczanym kwartale;

złożenia po zakończeniu roku podatkowego PIT-36 w terminie do 30 kwietnia roku następującego po roku rozliczanym. Czyli rozliczając rok 2022, zeznanie roczne trzeba złożyć do 2 maja 2023 roku.

Przykład 1.

Pani Malwina osiągnęła w 2022 roku z najmu prywatnego (opodatkowanego skalą podatkową) 30 tys. złotych dochodu. W jaki sposób powinna wyliczyć kwotę podatku, jeśli to było jej jedyne źródło dochodu w 2022 roku?

Pani Malwina od kwoty dochodu powinna obliczyć podatek w następujący sposób:

Podatek = dochód x stawka podatku dochodowego dla 1. progu – 12%

30000 zł x 12% = 3600 zł

Podatek do zapłaty = podatek – kwota wolna od podatku

3600 zł – 3600 zł = 0 zł

Rozliczanie najmu prywatnego w PIT-36 a współwłasność

Na wstępie należy wyróżnić dwa przypadki:

osoby dokonujące najmu prywatnego są w związku partnerskim i są współwłaścicielami mieszkania, które jest przeznaczone na wynajem;

osoby dokonujące najmu prywatnego są w związku małżeńskim, mają wspólność majątkową małżeńską i są współwłaścicielami mieszkania, które jest przeznaczone na wynajem.

Osoby wymienione w pierwszym punkcie powinny rozliczyć najem prywatny odrębnie zgodnie z posiadanym przez siebie udziałem we własności nieruchomości. Natomiast osoby wymienione w punkcie drugim mogą osobno dokonać rozliczenia najmu prywatnego bądź istnieje możliwość „przerzucenia" rozliczenia z prywatnego najmu tylko na jednego współwłaściciela (małżonka).

Rozliczanie najmu prywatnego w PIT-36 – istotne kwestie

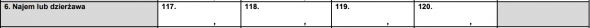

Podatnik, który zakończył rok podatkowy, ma obowiązek rozliczenia najmu prywatnego opodatkowanego skalą podatkową za pomocą PIT-36. W tym celu na druku PIT-36 (wzór dla 2022 roku) w części E.1. „Dochody i straty podatnika” nanosi informację o osiągniętym:

przychodzie w polu 117;

kosztach uzyskania przychodu w polu 118;

dochodzie w polu 119 lub stracie w polu 120;

W sytuacji gdy w ubiegłych latach powstała strata do odliczenia, uzupełnia się ją w części F. Informacje o osiągniętej stracie (jeśli miała miejsce i jest z tego samego źródła) w polu 218.

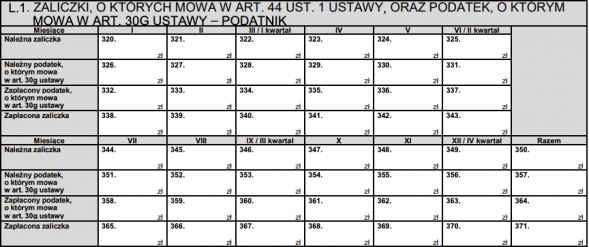

Informację o wpłaconych do urzędu skarbowego zaliczkach na podatek dochodowy nanosimy w części L. druku.

Resztę danych uzupełnia się zgodnie z informacjami dotyczącymi danych pól na druku PIT-36.