Opłacanie składek ZUS jest uciążliwym comiesięcznym obowiązkiem przedsiębiorców. Dotyczy on wszystkich osób fizycznych prowadzących działalność gospodarczą. Jakich terminów należy pilnować? Jakie są kary za nieterminowe opłacanie składek? Za kogo i kiedy nie trzeba ich płacić? O tym przeczytasz w artykule!

Jakie składki ZUS należy opłacać?

Prowadzenie działalności gospodarczej wiąże się z określonymi obowiązkami pod względem podatkowych oraz ubezpieczeniowym (ZUS). Zasady podlegania obowiązkowi ubezpieczeniowemu oraz dokładne regulacje z tym związane opisane są głównie w ustawie o systemie ubezpieczeń społecznych.

Przedsiębiorca, czyli osoba fizyczna prowadząca jednoosobową działalność gospodarczą, zobowiązany jest do opłacania składek ZUS z podziałem na:

- obowiązkowe:

- ubezpieczenie emerytalne;

- ubezpieczenie rentowe;

- ubezpieczenie wypadkowe;

- ubezpieczenie zdrowotne;

- Fundusz Pracy – opłacane tylko w określonych warunkach;

- dobrowolne:

Powyższe ubezpieczenia są obowiązkowe i nie można dowolnie z nich zrezygnować, natomiast są sytuacje, kiedy przedsiębiorca jest zwolniony z ich opłacania w świetle obowiązujących przepisów. Co istotne, składka na ubezpieczenie chorobowe jest dobrowolna i przedsiębiorca sam decyduje, czy chce ją opłacać, czy nie. Dzięki podleganiu pod ubezpieczenie chorobowe za czas choroby przedsiębiorcy co do zasady przysługuje zasiłek chorobowy, a także może zmniejszyć składki ZUS proporcjonalnie za czas niedyspozycji.

Terminy opłacania składek ZUS

Obecnie obowiązujące terminy opłacania składek ZUS odbywają się w trzech terminach:

- do 5. dnia następnego miesiąca – dla jednostek i zakładów budżetowych;

- do 15. dnia następnego miesiąca – dla płatników posiadających osobowość prawną, dotyczy to m.in. spółek akcyjnych, spółek z o.o., spółdzielni, stowarzyszeń i fundacji;

- do 20. dnia następnego miesiąca – dla pozostałych płatników składek, chodzi tu o przedsiębiorców opłacających wyłącznie składki na własne ubezpieczenia, przedsiębiorców i inne podmioty nieposiadające osobowości prawnej zatrudniające innych ubezpieczonych, w tym spółki osobowe (spółka: cywilna, jawna, partnerska, komandytowa, komandytowo-akcyjna, jednoosobowa spółka z o.o.).

Do tych terminów opłacone składki muszą zostać zaksięgowane na koncie ZUS-u.

Jeśli termin płatności wypada w dzień wolny od pracy, to ostateczny termin płatności przesuwa się na pierwszy dzień roboczy następujący po dniu wolnym.

Opłacanie składek ZUS a deklaracje rozliczeniowe ZUS DRA

Wysokość opłacanych przez przedsiębiorcę składek może być różna. Wynika to z faktu, że z części składek przedsiębiorca może być zwolniony oraz że składki mogą być opłacane od różnej podstawy. W celu prawidłowego wyliczenia podstawy składek ZUS, a także dla celów kontrolnych, przedsiębiorca zobowiązany jest co miesiąc przygotowywać deklarację rozliczeniową ZUS DRA. W deklaracji tej wykazane są wyliczone składki z podziałem na rodzaje i wysokość składek, a także z wykazaniem podstawy, od której zostały one naliczone. Przygotowane deklaracje ZUS DRA należy co miesiąc przekazać do ZUS-u w tych samych terminach, które podane są przy opłacaniu składek.

Z obowiązku comiesięcznego przekazywania deklaracji rozliczeniowych ZUS DRA, zwolnione zostały tylko 3 grupy:

- duchowni;

- osoby składające dokumenty za nianie;

- osoby, które podlegają dobrowolnie ubezpieczeniom emerytalnemu i rentowemu na podstawie art. 7 ustawy o sus (kod tytułu ubezpieczenia 1900 xx).

Niezapłacenie składek ZUS w terminie

Obowiązkiem przedsiębiorcy jest terminowanie opłacanie składek ZUS. Niedotrzymanie terminu wiąże się z koniecznością zapłacenia odsetek. Jeśli kwota odsetek nie przekracza 1% minimalnego wynagrodzenia obowiązującego w danym roku, to zostaną one anulowane. Karą za opóźnienie może być również grzywna w wysokości do 5000 zł.

Aktualnie spóźnienie się z opłaceniem składek nie jest już przeszkodą w uzyskaniu zasiłku chorobowego.

Tym samym, ubezpieczenie chorobowe nie ustanie z powodu nieterminowego opłacenia składek. Przedsiębiorca może otrzymać świadczenia z ubezpieczenia chorobowego również wtedy, gdy ureguluje składki po terminie i nie będą już składać do ZUS-u wniosków o wyrażenie na to zgody.

Kiedy nie trzeba płacić składek?

Jak już zostało wspomniane, przepisy określają, jakie składki i w jakiej wysokości powinni opłacać przedsiębiorcy. Określają one również, kiedy przedsiębiorca zwolniony jest z opłacania składek.

Zbieg tytułów do ubezpieczenia

Najczęściej taka sytuacja ma miejsce, kiedy dochodzi do tzw. zbiegu tytułów do ubezpieczeń. Oznacza to, że osoba ubezpieczona (w tym przypadku przedsiębiorca) oprócz prowadzonej działalności posiada też inne tytuły (źródła dochodu), od których opłacane są składki społeczne. Ogólna zasada mówi o tym, że obowiązkowe składki społeczne powinny być opłacane od podstawy w wysokości co najmniej minimalnego wynagrodzenia obowiązującego w danym roku. Dodatkowe tytuły powyżej tej kwoty będą zwolnione z objęcia obowiązkowymi składkami społecznymi.

Przykład 1.

Pan Nowak prowadzi działalność gospodarczą i opłaca składki ZUS od podstawy preferencyjnych składek ZUS (w 2025 roku 1399,80 zł), dodatkowo ostatnio zatrudnił się na podstawie umowy o pracę z wynagrodzeniem 4900 zł. W tym przypadku obowiązkowe składki opłacane są z etatu, natomiast z tytułu działalności obowiązkowa będzie jedynie składka zdrowotna. Natomiast składki społeczne mogą być dla pana Nowaka dobrowolne.

Przykład 2.

Pani Kowalska od kilku lat prowadzi działalność gospodarczą i z tego tytułu opłaca pełne składki ZUS (nie korzysta z żadnej ulgi), czyli składki naliczane są od kwoty 5203,80 zł w 2024 roku. Ostatnio podjęła również pracę na ½ etatu z wynagrodzeniem 2500 zł brutto. W tym przypadku pani Kowalska zobowiązana jest zapłacić pełne składki ZUS zarówno z tytułu umowy o pracę, jak i prowadzonej działalności.

Zawieszenie działalności a zwolnienie z opłacania składek ZUS

Osoba prowadząca działalność gospodarczą może czasowo zawiesić prowadzenie działalności gospodarczej. Zawieszenia działalności gospodarczej można dokonać na dowolny okres. Za czas zawieszenia przedsiębiorca może być zwolniony z opłacania składek ZUS, jednak aby było to możliwe, zawieszenie działalności musi trwać dłużej niż 30 dni. Zawieszenie na krótszy okres nie będzie skutkowało obniżeniem składek ZUS. W okresie zwolnienia z opłacania składek ZUS przedsiębiorca może podlegać pod ubezpieczenie zdrowotne z innego tytułu (np. rejestrując się jako osoba bezrobotna).

Niższe składki ZUS przedsiębiorcy

Nie wszyscy przedsiębiorcy opłacają składki ZUS w takiej samej wysokości. Wspólna dla wszystkich jest jedynie składka zdrowotna, która jest niepodzielna (zawsze płacona jest w pełnej wysokości). Jednakże jej wysokość zależy od formy prowanej oraz formy opodatkowania podatkiem dochodowym.

Natomiast pozostałe składki społeczne mogą być opłacane w niższej kwocie, jeśli przedsiębiorca ma prawo do korzystania z którejś z dostępnych ulg.

Ulga na start

Jeśli przedsiębiorca zakłada działalność po raz pierwszy, może skorzystać z tzw. ulgi na start i przez 6 pierwszych miesięcy prowadzenia działalności opłacać tylko składkę zdrowotną. Oznacza to, że zwolniony jest z opłacania składek społecznych, a cały koszt zależny jest od formy opodatkowania i kwoty dochodu, która stanowi podstawę składki zdrowotnej.

Okres preferencyjnych składek ZUS

Po zakończeniu 6-miesięcznej ulgi na start przedsiębiorca może skorzystać z kolejnej, jaką jest opłacanie składek ZUS od preferencyjnej podstawy. W tym przypadku przedsiębiorca opłaca składki społeczne od podstawy 1399,80 zł plus składka zdrowotna. Przedsiębiorcy opłacający preferencyjne składki ZUS zwolnieni są z opłacania składek na Fundusz pracy.

Składki od dochodu – ulga dla małych działalności

Po zakończeniu 24-miesięcznego okresu opłacania składek preferencyjnych przedsiębiorca zobowiązany jest przejść na tzw. „duży ZUS”, czyli opłacanie składek od pełnej podstawy (w 2025 roku – 5203,80 zł). Jednak przedsiębiorcy, którzy prowadzą niewielką działalność gospodarczą i ich przychody w ciągu roku nie przekroczą 120 tys. zł, a zakończyli okres realizowania poprzednich ulg, mogą skorzystać z opłacania składek od dochodu. W tym przypadku wysokość opłacanych składek zależy głównie od wysokości dochodu osiągniętego w poprzednim roku, a podstawa składek ustalana jest według specjalnego wzoru.

Przykład 3.

Przychód z działalności pana Kowalskiego w 2024 roku wynosił 94 tys. zł. W związku tym w 2025 roku zgłosił się on do opłacania składek od dochodu. Podstawa składek ZUS w 2025 roku przy 72 350 zł dochodu i prowadzeniu działalności przez cały rok wynosi 2973,29zł.

Wysokość opłacanych składek w zależności od rodzaju ulgi została przedstawiona w poniższej tabeli.

| Podstawa składek społecznych w 2025 roku | Ulga na start | Okres preferencji | Duży ZUS |

– | 1399,80 zł | 5203,80 zł | |

składka emerytalna | – | 273,24 zł | 1 015,78 zł |

składka rentowa | – | 111,98 zł | 416,30 zł |

składka wypadkowa | – | 23,38 zł | 86,90 zł |

składka chorobowa | – | 34,30 zł | 127,49 zł |

składka na Fundusz pracy | – | - | 127,49 zł |

SUMA składek społecznych | - | 442,90 zł | 1646,47 zł |

składka zdrowotna | zależna od formy opodatkowania | zależna od formy opodatkowania | zależna od formy opodatkowania |

Opłacanie składek ZUS za współpracownika

W prowadzeniu biznesu przedsiębiorcy mogą pomagać członkowie rodziny. W takiej sytuacji przedsiębiorca powinien zgłosić ich do ubezpieczeń w ZUS-ie jako osoby współpracujące. Za osoby współpracujące uważa się współmałżonka, rodziców, dzieci własne lub przysposobione, macochę i ojczyma, pod warunkiem że przedsiębiorca prowadzi z tymi osobami wspólne gospodarstwo domowe. Za osobę współpracującą składki na ubezpieczenia społeczne należy płacić jak za przedsiębiorcę, z tym że osoby takie nie mogą korzystać z żadnych ulg. Oznacza to, że zawsze opłacają składki od podstawy wynoszącej 60% prognozowanego przeciętnego wynagrodzenia. Jeśli osoba współpracująca ma inny tytuł do objęcia ubezpieczeniem społecznym z podstawą równą lub wyższą niż minimalne wynagrodzenie, to z tytułu pomocy w przedsiębiorstwie członka rodziny opłaca tylko składkę zdrowotną. Ponadto osoba prowadząca działalność gospodarczą finansuje w całości składki ZUS za osobę współpracującą.

Składkę zdrowotną za osoby współpracujące opłaca się od podstawy wynoszącej 75% kwoty przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez Prezesa GUS.

Szybkie wyliczenie składek w systemie wFirma

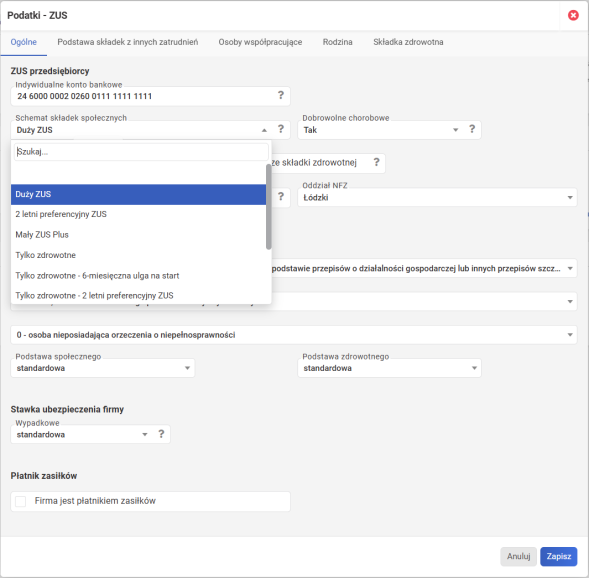

Jak widać, ustalenie prawidłowej wysokości składek społecznych i zdrowotnych za przedsiębiorcę nie jest łatwe. Na szczęście istnieją odpowiednie systemy, które w znaczny sposób ułatwiają przedsiębiorcom realizację tego obowiązku. Jednym z nich jest wFirma – system online do prowadzenia księgowości. W systemie tym wystarczy przejść do zakładki USTAWIENIA » PODATKI » ZUS i wybrać odpowiedni schemat opłacanych składek.

Na podstawie wybranego schematu składek system podczas generowania deklaracji ZUS DRA w zakładce START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ wyliczy odpowiednie składki za przedsiębiorcę. Jeśli zostaną uzupełnione dodatkowe dane, takie jak osoba współpracująca, system w wyliczeniach uwzględni również tę informację.

Należy również pamiętać, że każda zmiana w wysokości opłacania składek powinna być zgłoszona w ZUS-ie na deklaracjach zgłoszeniowych takich jak ZUS ZUA (zgłoszenie do ubezpieczeń społecznych i ubezpieczenia zdrowotnego) lub ZUS ZZA (zgłoszenie tylko do ubezpieczenia zdrowotnego). Z kolei wyrejestrowania z ubezpieczeń dokonuje się na deklaracji ZUS ZWUA.