Wraz z rozwojem technologii coraz częściej odchodzimy od wystawiania dokumentów sprzedaży w formie papierowej. Zamiast tego otrzymujemy je w formie elektronicznej, która przesyłana jest na nasz adres e-mail lub do przeznaczonej do tego aplikacji. Wobec tego tradycyjne paragony papierowe coraz częściej zastępowane są e-paragonami, których wystawianie umożliwione zostało prawnie przez Ministerstwo Finansów. W artykule omówimy, czym jest e-paragon, kto może go wystawiać oraz w jaki sposób.

Czym jest e-paragon?

E-paragon to elektroniczny dokument fiskalny, który zastępuje tradycyjny paragon papierowy. Jest on wystawiany przez kasę fiskalną online, a następnie przesyłany do Centralnego Repozytorium Kas (CRK). E-paragon ma taką samą moc dowodową jak paragon papierowy i jest uznawany przez organy podatkowe. Co ważne, w przypadku e-paragonów nie ma potrzeby dokonywania jego wydruku.

Kiedy można wystawić e-paragon?

E-paragon można wystawić w każdej sytuacji, w której wymagane jest wystawienie paragonu fiskalnego i sprzedawca uzyskał zgodę nabywcy na jego wystawienie. Wymóg wystawienia paragonu fiskalnego wynika z art. 111 ust. 3a pkt 1 ustawy o VAT, która wskazuje, że „podatnicy prowadzący ewidencję sprzedaży przy zastosowaniu kas rejestrujących są obowiązani wystawić i wydać nabywcy paragon fiskalny lub fakturę z każdej sprzedaży:

- w postaci papierowej lub

- za zgodą nabywcy, w postaci elektronicznej, przesyłając ten dokument w sposób z nim uzgodniony, w tym przy użyciu systemu teleinformatycznego Szefa Krajowej Administracji Skarbowej pośredniczącego przy wydawaniu paragonów fiskalnych w postaci elektronicznej nabywcy, bez konieczności podawania jego danych osobowych”.

E-paragon a uzyskanie zgody nabywcy

Nabywca może wyrazić zgodę na wystawienie e-paragonu w dowolny sposób, który będzie jednoznaczny.

Możliwe sposoby wyrażenia zgody na wystawienie e-paragonu to:

Wyrażenie zgody na wystawianie e-paragonów w regulaminie sprzedaży.

W przypadku wyrażenia zgody na wystawianie e-paragonów w regulaminie sprzedaży nabywca powinien zostać poinformowany o możliwości otrzymania e-paragonu oraz o możliwości zmiany tej zgody.

Wyrażenie zgody na wystawianie e-paragonów w momencie dokonywania zakupu.

W przypadku wyrażenia zgody na wystawianie e-paragonów w momencie dokonywania zakupu nabywca może wyrazić zgodę w sposób dorozumiany, na przykład poprzez wybranie opcji „e-paragon” na kasie fiskalnej.

Wyrażenie zgody na wystawianie e-paragonów za pośrednictwem strony internetowej lub aplikacji.

W przypadku wyrażenia zgody na wystawianie e-paragonów za pośrednictwem strony internetowej lub aplikacji nabywca może wyrazić zgodę, wypełniając odpowiedni formularz.

Przykłady sposobów wyrażenia zgody na wystawienie e-paragonu:

- Regulamin sprzedaży: „Kupujący wyraża zgodę na otrzymywanie paragonów fiskalnych w formie elektronicznej na adres e-mail podany podczas składania zamówienia”.

- Kasa fiskalna: „Wybierz opcję »e-paragon«”.

- Strona internetowa: „Zaznacz opcję »Chcę otrzymywać e-paragony«”.

- Aplikacja: „Wybierz opcję »Ustawienia« -> »Paragony« -> »Wybierz sposób otrzymywania paragonów« -> »e-paragon«”.

Jakie elementy musi zawierać e-paragon?

E-paragon zawiera takie same elementy jak paragon papierowy. W związku z tym zgodnie z § 25. ust. 1 rozporządzenia Ministra Finansów w sprawie kas rejestrujących powinien on zawierać następujące informacje:

- imię i nazwisko lub nazwę podatnika, adres punktu sprzedaży, a w przypadku sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika;

- numer identyfikacji podatkowej (NIP) podatnika;

- numer kolejny wydruku;

- datę oraz godzinę i minutę sprzedaży;

- oznaczenie „PARAGON FISKALNY”;

- nazwę towaru lub usługi pozwalającą na jednoznaczną ich identyfikację;

- cenę jednostkową towaru lub usługi;

- ilość i wartość sumaryczną sprzedaży danego towaru lub usługi z oznaczeniem literowym przypisanej stawki podatku;

- wartość opustów, obniżek lub narzutów, o ile występują;

- wartość sprzedaży brutto i wysokość podatku według poszczególnych stawek podatku z oznaczeniem literowym po uwzględnieniu opustów, obniżek lub narzutów;

- wartość sprzedaży zwolnionej od podatku z oznaczeniem literowym;

- łączną wysokość podatku;

- łączną wartość sprzedaży brutto;

- oznaczenie waluty, w której jest zapisywana sprzedaż, przynajmniej przy łącznej wartości sprzedaży brutto;

- kolejny numer paragonu fiskalnego;

- numer kasy i oznaczenie kasjera – przy więcej niż jednym stanowisku kasowym;

- numer identyfikacji podatkowej (NIP) nabywcy – na żądanie nabywcy;

- logo fiskalne i numer unikatowy.

Jak wystawić e-paragon?

Aby wystawić e-paragon, należy spełnić następujące warunki:

- posiadać kasę fiskalną online bądź kasę wirtualną, która jest podłączona do internetu oraz

- posiadać zgodę nabywcy na wystawienie e-paragonu.

Wydanie e-paragonu może nastąpić przez:

- SMS,

- e-mail,

- za pośrednictwem aplikacji mobilnej z odpowiednią funkcją.

Kasy fiskalne, za pomocą których można wystawić e-paragon

Od 1 czerwca 2020 roku e-paragony można wystawiać za pomocą kas fiskalnych mających postać oprogramowania (tzw. kasy wirtualne).

Jak bowiem wynika z treści § 19a rozporządzenia w sprawie kas rejestrujących mających postać oprogramowania, podatnicy, prowadząc ewidencję, mogą wystawiać i wydawać nabywcy, za jego zgodą i w sposób z nim uzgodniony, paragon fiskalny w postaci elektronicznej. Jeżeli rozpoczęta sprzedaż nie zostanie dokonana, podatnik może wystawić paragon fiskalny anulowany w postaci elektronicznej.

Zgodnie z art. 111b ust. 1 ustawy o VAT ewidencja sprzedaży, o której mowa w art. 111 ust. 1, w odniesieniu do określonych grup podatników lub rodzajów czynności może być prowadzona przy użyciu kas rejestrujących mających postać oprogramowania.

W tym zakresie zostało wydane Rozporządzenie Ministra Finansów z dnia 29 maja 2020 roku w sprawie grup podatników lub rodzajów czynności, w odniesieniu do których możliwe jest używanie kas rejestrujących mających postać oprogramowania. Rozporządzenie to szczegółowo określa katalog podmiotów (w § 1), które mogą korzystać z wirtualnych kas i m.in. obejmuje podatników prowadzących działalność w zakresie:

- usług przewozu osób samochodem osobowym, w tym taksówką;

- usług wynajmu samochodów osobowych z kierowcą (PKWiU 49.32.12.0);

- usług związanych z przeprowadzkami świadczonych na rzecz gospodarstw domowych (PKWiU 49.42.11.0);

- usług transportu;

- usług hotelarskich i podobnych usług związanych z zakwaterowaniem (PKWiU 55.10);

- usług obiektów noclegowych turystycznych i miejsc krótkotrwałego zakwaterowania (PKWiU 55.20);

- usług świadczonych przez pola kempingowe (włączając pola dla pojazdów kempingowych) i pola namiotowe (PKWiU 55.30);

- pozostałych usług związanych z zakwaterowaniem (PKWiU 55.90);

- usług restauracji i pozostałych placówek gastronomicznych (PKWiU 56.10);

- usług przygotowywania i dostarczania żywności (katering) dla odbiorców zewnętrznych (PKWiU 56.21);

- pozostałych usług gastronomicznych (PKWiU 56.29);

- usług przygotowywania i podawania napojów (PKWiU 56.30);

- sprzedaży węgla, brykietu i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu przeznaczonych do celów opałowych;

- usług mycia, czyszczenia samochodów i podobnych usług (PKWiU 45.20.30.0), w tym przy użyciu urządzeń obsługiwanych przez klienta, które w systemie bezobsługowym przyjmują należność w bilonie lub banknotach, lub innej formie (bezgotówkowej);

- dostaw towarów i świadczenia usług przez ochotnicze straże pożarne w rozumieniu ustawy o ochotniczych strażach pożarnych;

- dostaw towarów i świadczenia usług przez koła gospodyń wiejskich w rozumieniu ustawy o kołach gospodyń wiejskich.

W konsekwencji jedynie ww. grupy podatników świadczące określone usługi mogą korzystać z kas wirtualnych dających prawo do wystawiania e-paragonów.

Ponadto od 29 września 2021 roku istnieje możliwość wystawiania e-paragonów poprzez kasy on-line, co wynika z treści § 22 rozporządzenia w sprawie wymagań technicznych dla kas rejestrujących. Przepis ten stanowi, że kasa wystawia paragony fiskalne w postaci papierowej i w postaci elektronicznej albo zgodnie z wyborem użytkownika tylko w postaci elektronicznej.

Ile czasu oraz jak przechowywać e-paragon?

Przepisy prawa nakładają na przedsiębiorców obowiązek przechowywania dokumentów księgowych (w tym paragony) przez okres co do zasady 5 lat, licząc od końca roku kalendarzowego, w którym minął termin zapłaty podatku. Przy czym w przypadku stosowania wirtualnych kas bądź kas online przedsiębiorców nie dotyczy obowiązek przechowywania paragonów fiskalnych, ponieważ wszystkie dane dotyczące zarejestrowanej sprzedaży są przesyłane bezpośrednio do KAS i dostępne dla organów kontroli w Centralnym Repozytorium Kas.

Jak nabywca może odebrać e-paragon (HUB paragonowy)?

Nabywca odebrać e-paragon może w sposób uzgodniony ze sprzedawcą, tj. w jednej z poniższych form:

- SMS,

- e-mail,

- za pośrednictwem aplikacji mobilnej z odpowiednią funkcją.

W przypadku aplikacji mobilnych należy mieć na względzie, że na rynku jest ich wiele, natomiast, od 15 września 2023 roku, udostępniona przez samo Ministerstwo Finansów została aplikacja o nazwie „e-Paragony”, którą można pobrać ze sklepu Google Play lub App Store. Wszelkie informacje na jej temat udostępnione są na stronie Ministerstwa – Twoje paragony w jednym miejscu.

Jakie zalety ma e-paragon?

E-paragon ma szereg zalet, zarówno dla nabywcy, jak i dla sprzedawcy.

Zalety dla nabywcy:

Oszczędność czasu i papieru – e-paragony nie wymagają drukowania, co przyczynia się do ochrony środowiska;

Łatwość dostępu – e-paragony można łatwo pobrać i przeglądać w dowolnym momencie;

Możliwość przechowywania w chmurze – e-paragony można przechowywać w chmurze, co zapewnia bezpieczeństwo i dostępność z dowolnego miejsca;

Wygoda przy zwrotach i reklamacjach – e-paragony można wykorzystać do zwrotów oraz reklamacji towarów i usług bez konieczności posiadania wydruku;

Minimalizacja ryzyka zgubienia dokumentu – elektroniczna forma eliminuje problem blaknięcia wydruków czy ich zagubienia;

Łatwiejsza kontrola wydatków – możliwość automatycznego zbierania e-paragonów w aplikacjach finansowych pozwala lepiej zarządzać budżetem domowym.

Zalety dla sprzedawcy:

Oszczędność kosztów – brak konieczności zakupu papieru termicznego, taśm do drukarek i serwisowania drukarek fiskalnych;

Skrócenie czasu obsługi klienta – brak konieczności drukowania i fizycznego przekazywania paragonu, zwłaszcza w sprzedaży internetowej;

Automatyczna archiwizacja dokumentów – e-paragony mogą być bezpośrednio archiwizowane w systemach sprzedażowych, co ułatwia spełnienie obowiązków ewidencyjnych;

Łatwiejsze raportowanie – szybkie zestawianie danych o sprzedaży i przygotowywanie raportów do urzędów lub na potrzeby wewnętrzne;

Nowoczesny wizerunek firmy – wdrożenie e-paragonów wpisuje się w trend cyfryzacji i dbałości o ekologię, co jest coraz częściej doceniane przez klientów;

Bezpieczeństwo danych – przechowywanie paragonów w formie elektronicznej zmniejsza ryzyko ich uszkodzenia czy utraty, co jest istotne w przypadku kontroli skarbowych.

Podsumowując, e-paragony są bardziej ekologiczne, wygodne i bezpieczne niż paragony papierowe.

Jak wystawić e-paragon w systemie wFirma.pl?

System wFirma.pl umożliwia elektroniczne wystawianie e-paragonów za pośrednictwem platformy eparagony.pl. Użytkownicy mogą generować e-paragony bezpośrednio z systemu wFirma.pl i wysyłać je mailem do nabywcy. Integracja z eparagony.pl ułatwia zarządzanie i dostarczanie dokumentów fiskalnych, ponieważ nie wymaga drukowania i pakowania paragonów.

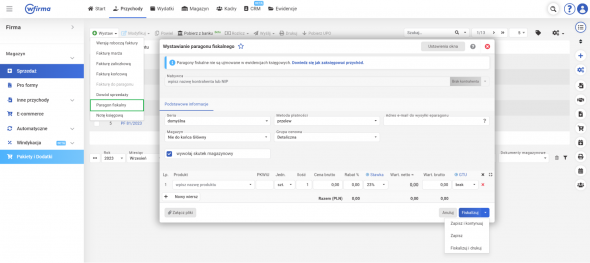

W sytuacji, gdy użytkownik dokona integracji systemu z platformą eparagony.pl, to będzie on mógł wystawiać e-paragony schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » PARAGON FISKALNY. Wówczas po uzupełnieniu danych w polu ADRES E-MAIL DO WYSYŁKI EPARAGONU należy wprowadzić prawidłowy adres e-mail kontrahenta. Po skorzystaniu z akcji FISKALIZUJ paragon zostanie poprawnie zafiskalizowany i tym samym zostanie on automatycznie przesłany do nabywcy na wcześniej podany adres e-mail za pośrednictwem platformy eparagony.pl.

Po wysyłce e-paragonu można przeglądać jego status wysyłki w zakładce: PRZYCHODY » SPRZEDAŻ w kolumnie NUMER DOKUMENTU. Dokładne szczegóły na temat funkcji znajdują się w artykule pomocy: Integracja eparagony.pl w systemie wFirma.pl – konfiguracja.