W większości przypadków podatek od towarów i usług z tytułu sprzedaży rozlicza sprzedawca. Jednak co do niektórych towarów obowiązek ten został przeniesiony na nabywcę. Zastosowanie ma wówczas odwrotne obciążenie. Przeczytaj artykuł i sprawdź, czy procedura odwrotnego obciążenia będzie mieć zastosowanie przy sprzedaży laptopów.

Na czym polega odwrotne obciążenie?

Odwrotne obciążenie polega na przesunięciu obowiązku zapłaty podatku VAT ze sprzedawcy na nabywcę. Oznacza to, że nabywca jest zobowiązany do rozliczenia podatku VAT od transakcji, których przedmiotem są towary wymienione w załączniku nr 11 do ustawy o VAT. Obecnie, by zastosować procedurę odwrotnego obciążenia do towarów ustalonych przez ustawodawcę, należy spełniać przesłanki wynikające z art. 17 ust. 1 pkt 7 ustawy o VAT:

-

dokonującym ich dostawy jest podatnik, o którym mowa w art. 15, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 (limit 200 000 zł),

-

nabywcą jest podatnik, o którym mowa w art. 15,

-

dostawa nie jest objęta zwolnieniem, o którym mowa w art. 43 ust. 1 pkt 2 (przewidzianym dla towarów wykorzystywanych wyłącznie na cele działalności zwolnionej z VAT).

| Ważne! Odwrotne obciążenie stosuje się w odniesieniu do towarów wymienionych w załączniku nr 11 ustawy o VAT oraz od 2017 roku w odniesieniu do usług budowlanych wymienionych w załączniku nr 14 ustawy o VAT. |

Odwrotne obciążenie a sprzedaż laptopów

Wcześniej zakup laptopów dokumentowany był fakturą VAT ze stawką 23%. Jednak obecnie w niektórych przypadkach obowiązek naliczenia podatku VAT został przeniesiony ze sprzedającego na kupującego, zgodnie z mechanizmem odwrotnego obciążenia. W związku z tym nabywca otrzyma fakturę bez wykazanego podatku VAT i co do zasady to on będzie odpowiedzialny za jego rozliczenie - wykazanie VAT naliczonego jak i należnego w takiej samej wysokości.

Zastosowanie odwrotnego obciążenia przy sprzedaży laptopów nie dotyczy wszystkich transakcji a jedynie realizowanych w następujących warunkach:

-

dokonującym dostawy jest czynny podatnik VAT - niekorzystający ze zwolnienia,

-

nabywcą jest czynny podatnik VAT; w przypadku sprzedaży laptopów na rzecz osób fizycznych nieprowadzących działalności w każdym przypadku cena powinna być ceną brutto, zawierającą podatek, a sprzedawca jest zobowiązany go rozliczyć z urzędem skarbowym,

-

odwrotne obciążenie stosuje się, jeżeli łączna wartość sprzedanych towarów w ramach jednolitej gospodarczo transakcji przekroczy 20 000 zł netto.

Jak rozliczać odwrotne obciążenie w praktyce?

Podatnicy dokonujący sprzedaży laptopów muszą ustalić, czy nabywcą jest podatnik VAT czynny czy zwolniony od podatku. Od tego zależy, kto rozlicza podatek należny od tej transakcji.

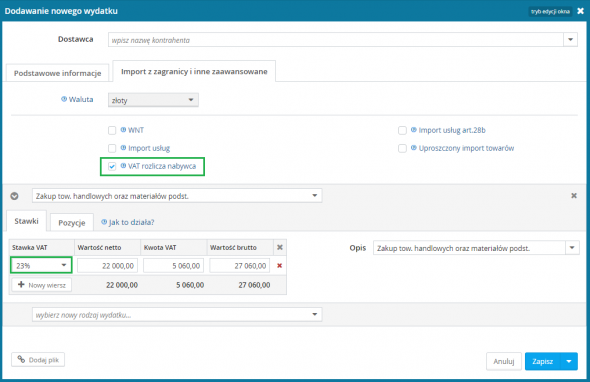

Aby prawidłowo dokonać rozliczenia odwrotnego obciążenia, warto korzystać z systemów księgowych. A to jak prosto jest rozliczyć fakturę kosztową związaną z odwrotnym obciążeniem, gdzie podatek VAT rozlicza nabywca pokażemy na przykładzie interaktywnego systemu księgowości internetowej wfirma.pl:

-

należy wprowadzić fakturę, uzupełniając podstawowe pola księgowe ,

-

kwotę z faktury ująć w wartości netto i wybrać stawką VAT właściwą dla danego towaru (laptopy 23%),

-

następnie przejść do następnej zakładki Import z zagranicy i inne zaawansowane i zaznaczyć kratkę “VAT rozlicza nabywca”,

-

po zapisaniu wydatek trafi zarówno do rejestru VAT zakupu jak i sprzedaży.

Można również w prosty sposób rozliczyć sprzedaż laptopów stosując procedurę odwrotnego obciążenia:

-

należy wybrać opcję wystawienia faktury i uzupełnić podstawowe informacje,

-

wprowadzić wartość sprzedaży a w polu ze stawką VAT wybrać “VAT rozlicza nabywca”,

-

na wystawionej fakturze znajdzie się dopisek “odwrotne obciążenie”.