Katalog czynności rozliczanych w ramach procedury odwrotnego obciążenia został znacznie poszerzony w swoim zakresem i od 2017 roku obejmuje on m.in. usługi budowlane. Sprawdźmy, które usługi budowlane i w jakich sytuacjach obejmuje odwrotne obciążenie!

Odwrotne obciążenie dla usług budowlanych - warunki

Aby usługi budowlane podlegały procedurze odwrotnego obciążenia należy spełnić przesłanki podane w art. 17 ust. 1 pkt 8 ustawy o VAT:

- przedmiotem zakupu są usługi wymienione w załączniku nr 14 do ustawy,

- usługodawcą jest czynny podatnik VAT, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9, mający status podwykonawcy,

- usługobiorcą jest podmiot zarejestrowany jako czynny podatnik VAT.

Zgodnie z art. 17 ust. 1h ustawy o VAT w przypadku usług budowlanych z załącznika nr 14 do procedurę odwrotnego obciążenia stosuje się jeżeli usługodawca świadczy te usługi jako podwykonawca.

Zakres usług budowlanych objętych procedurą odwrotnego obciążenia

Do 2017 roku objęte procedurą odwrotnego obciążenia były tylko i wyłącznie usługi w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych. W związku z poszerzeniem katalogu usług objętych procedurą odwrotnego obciążenia, od 2017 roku ustawodawca zdecydował się na wprowadzenie załącznika nr 14 do ustawy, który zawiera pełen wykaz usług (w tym usług budowlanych) objętych mechanizmem revers charge (odwrotne obciążenie) w obrocie krajowym.

Usługi budowlane objęte odwrotnym obciążeniem w deklaracji VAT

Usługi budowlane objęte odwrotnym obciążeniem podlegają odpowiedniemu wykazaniu w deklaracjach VAT składanych zarówno przez sprzedawcę jak i przez nabywcę.

Rozliczenie przez sprzedawcę usług budowlanych objętych procedurą odwrotnego obciążenia

Usługi budowlane objęte procedurą odwrotnego obciążenia sprzedawca musi wykazać zarówno w okresowej deklaracji VAT (VAT-7 lub VAT-7K) oraz w informacji podsumowującej.

W przypadku okresowej deklaracji VAT sprzedawca jest zobowiązany do wykazania transakcji w części C w pozycji “Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 lub 8 ustawy (wypełnia dostawca)”. Dodatkowo transakcje te powinny zostać wykazane w krajowej informacji podsumowującej VAT-27 w części D “Informacja o świadczonych usługach do których ma zastosowanie art. 17 ust. 1 pkt 8 ustawy”.

Rozliczenie przez nabywcę zakupionych usług budowlanych objętych procedurą odwrotnego obciążenia

Nabywca usług budowlanych objętych odwrotnym obciążeniem jest zobligowany jedynie do ich wykazania w okresowej deklaracji VAT (VAT-7 lub VAT-7K). Co ważne nabywca nie składa krajowej informacji podsumowującej.

W przypadku okresowej deklaracji VAT nabywca usługi z odwrotnym obciążeniem jest zobligowany do naliczenia podatku VAT wg stawki dla tego typu usług i wykazania transakcji w części C w pozycji “Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 lub 8 ustawy (wypełnia nabywca)”. W sytuacji gdy wydatek ma związek z działalnością opodatkowaną podatnik ma prawo do odliczenia VAT i wykazania go w części D.2. albo w pozycji “Nabycie towarów i usług zaliczanych u podatnika do środków trwałych” albo w pozycji “Nabycie towarów i usług pozostałych”.

Odwrotne obciążenie dla usług budowlanych - przyczyny wprowadzenia

Jak wynika z objaśnień przepisów ustawy o VAT powodem dla którego objęto usługi budowlane mechanizmem odwrotnego obciążenia są nieprawidłowości zaobserwowane na tym rynku dotyczące m.in. oszustw w zakresie podatku VAT (w tym również przy użyciu pustych faktur, które nie odzwierciedlają rzeczywistych transakcji).

Odwrotne obciążenie usług budowlanych w systemie księgowości online

W celu usprawnienia rozliczeń z fiskusem w zakresie rozliczania usług budowlanych objętych odwrotnym obciążeniem warto skorzystać z usług księgowości online w systemie wfirma.pl, który automatyzuje tego typu rozliczenia.

Odwrotne obciążenie usług budowlanych - rozliczenie sprzedawcy

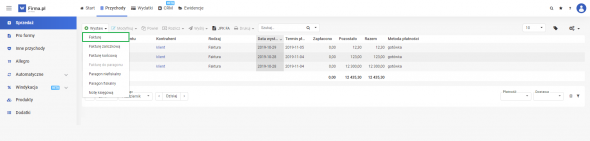

Sprzedaż usług budowlanych objętych procedurą odwrotnego obciążenia należy odpowiednio udokumentować fakturą. W celu wystawienia faktury dla sprzedaży usług budowlanych objętych procedurą odwrotnego obciążenia w systemie wfirma.pl należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ.

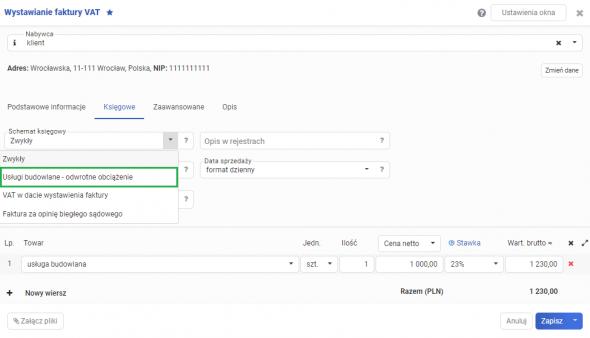

Następnie w oknie, które się pojawi należy uzupełnić dane nabywcy (czynnego podatnika VAT) oraz podstawowe informacje (data wystawienia, data sprzedaży, termin zapłaty, metoda płatności itd.).

W kolejnym kroku należy przejść do zakładki KSIĘGOWE i w polu SCHEMAT KSIĘGOWY wybrać opcję USŁUGI BUDOWLANE - ODWROTNE OBCIĄŻENIE.

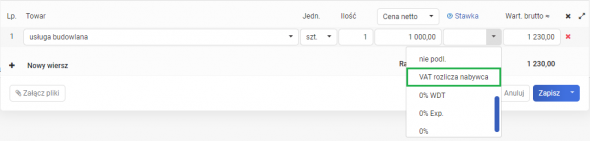

Automatycznie w polu stawki VAT pojawi się stawka VAT ROZLICZA NABYWCA - czyli stawka właściwa dla sprzedaży krajowej objętej odwrotnym obciążeniem.

Dzięki powyższym oznaczeniom na fakturze pojawi się wymagana adnotacja “odwrotne obciążenie”.

Po zapisaniu faktura zostanie ujęta w kol. 7 KPiR - sprzedaż towarów i usług oraz w rejestrze sprzedaży VAT.

Przychód zostanie prawidłowo wykazany w okresowej deklaracji VAT, którą należy wygenerować w zakładce START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » DEKLARACJA VAT-7/DEKLARACJA VAT-7K.

Wówczas transakcja ta zostanie wykazana w 13. pozycji deklaracji VAT 7.

Kolejny krok to sporządzenie krajowej informacji podsumowującej w zakładce START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » INFORMACJA VAT-27.

Odwrotne obciążenie usług budowlanych - rozliczenie nabywcy

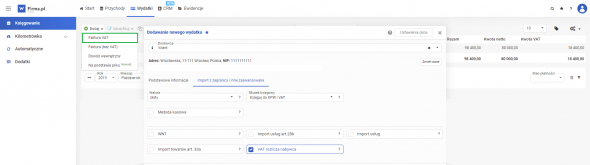

Nabywca, który otrzymał fakturę za usługi budowlane objęte procedurą odwrotnego obciążenia w systemie wfirma.pl powinien wprowadzić ją przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT gdzie następnie należy wybrać odpowiedni rodzaj wydatku. Wszystkie dane (sprzedawcy, numer faktury, data wystawienia, data odbioru, termin zapłaty) należy uzupełnić zgodnie z fakturą.

Następnie po wprowadzeniu podstawowych danych należy przejść do zakładki IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE i zaznaczyć okienko VAT ROZLICZA NABYWCA.

Co ważne w polu WARTOŚĆ NETTO należy wskazać kwotę z faktury dotyczącą usługi budowlanej objętej procedurą odwrotnego obciążenie i opodatkować ją odpowiednią krajową stawką VAT.

Po zapisaniu wydatek zostanie ujęty w KPiR oraz w rejestrze sprzedaży VAT (VAT należny), a także w przypadku prawa do odliczenia w rejestrze zakupu VAT.

Wydatek zostanie również prawidłowo wykazany w deklaracji okresowej VAT, którą można wygenerować w zakładce START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » DEKLARACJA VAT-7/DEKLARACJA VAT-7K

Wówczas transakcja ta zostanie wykazana w 15. pozycji deklaracji VAT 7.

Wykaz usług z załącznika 14 ustawy o VAT

| Poz. | Symbol PKWiU | Nazwa usługi (grupy usług) |

| 1 | bez względu na symbol PKWiU | Usługi w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2018 r. poz. 1201) |

| 2 | 41.00.30.0 | Roboty budowlane związane ze wznoszeniem budynków mieszkalnych (prace związane z budową nowych budynków, przebudową lub remontem istniejących budynków) |

| 3 | 41.00.40.0 | Roboty budowlane związane ze wznoszeniem budynków niemieszkalnych (prace związane z budową nowych budynków, przebudową lub remontem istniejących budynków) |

| 4 | 42.11.20.0 | Roboty ogólnobudowlane związane z budową autostrad, dróg, ulic i innych dróg dla pojazdów i pieszych oraz budową pasów startowych |

| 5 | 42.12.20.0 | Roboty ogólnobudowlane związane z budową dróg szynowych i kolei podziemnej |

| 6 | 42.13.20.0 | Roboty ogólnobudowlane związane z budową mostów i tuneli |

| 7 | 42.21.21.0 | Roboty ogólnobudowlane związane z budową rurociągów przesyłowych |

| 8 | 42.21.22.0 | Roboty ogólnobudowlane związane z budową sieci rozdzielczych, włączając prace pomocnicze |

| 9 | 42.21.23.0 | Roboty ogólnobudowlane związane z budową systemów irygacyjnych (kanałów), magistrali i linii wodociągowych, obiektów do uzdatniania wody i oczyszczania ścieków oraz stacji pomp |

| 10 | 42.21.24.0 | Roboty związane z wierceniem studni i ujęć wodnych oraz instalowaniem zbiorników septycznych |

| 11 | 42.22.21.0 | Roboty ogólnobudowlane związane z budową przesyłowych linii telekomunikacyjnych i elektroenergetycznych |

| 12 | 42.22.22.0 | Roboty ogólnobudowlane związane z budową rozdzielczych linii telekomunikacyjnych i elektroenergetycznych |

| 13 | 42.22.23.0 | Roboty ogólnobudowlane związane z budową elektrowni |

| 14 | 42.91.20.0 | Roboty ogólnobudowlane związane z budową nabrzeży, portów, tam, śluz i związanych z nimi obiektów hydrotechnicznych |

| 15 | 42.99.21.0 | Roboty ogólnobudowlane związane z budową obiektów produkcyjnych i górniczych |

| 16 | 42.99.22.0 | Roboty ogólnobudowlane związane z budową stadionów i boisk sportowych |

| 17 | 42.99.29.0 | Roboty ogólnobudowlane związane z budową pozostałych obiektów inżynierii lądowej i wodnej, gdzie indziej niesklasyfikowane |

| 18 | 43.11.10.0 | Roboty związane z rozbiórką i burzeniem obiektów budowlanych |

| 19 | 43.12.11.0 | Roboty związane z przygotowaniem terenu pod budowę, z wyłączeniem robót ziemnych |

| 20 | 43.12.12.0 | Roboty ziemne: roboty związane z kopaniem rowów i wykopów oraz przemieszczaniem ziemi |

| 21 | 43.13.10.0 | Roboty związane z wykonywaniem wykopów i wierceń geologiczno-inżynierskich |

| 22 | 43.21.10.1 | Roboty związane z wykonywaniem instalacji elektrycznych służących bezpieczeństwu |

| 23 | 43.21.10.2 | Roboty związane z wykonywaniem pozostałych instalacji elektrycznych |

| 24 | 43.22.11.0 | Roboty związane z wykonywaniem instalacji wodno-kanalizacyjnych i odwadniających |

| 25 | 43.22.12.0 | Roboty związane z wykonywaniem instalacji cieplnych, wentylacyjnych i klimatyzacyjnych |

| 26 | 43.22.20.0 | Roboty związane z wykonywaniem instalacji gazowych |

| 27 | 43.29.11.0 | Roboty związane z zakładaniem izolacji |

| 28 | 43.29.12.0 | Roboty związane z zakładaniem ogrodzeń |

| 29 | 43.29.19.0 | Pozostałe roboty instalacyjne, gdzie indziej niesklasyfikowane |

| 30 | 43.31.10.0 | Roboty tynkarskie |

| 31 | 43.32.10.0 | Roboty instalacyjne stolarki budowlanej |

| 32 | 43.33.10.0 | Roboty związane z wykładaniem posadzek i oblicowywaniem ścian |

| 33 | 43.33.21.0 | Roboty związane z wykładaniem podłóg i ścian lastryko, marmurem, granitem lub łupkiem |

| 34 | 43.33.29.0 | Pozostałe roboty związane z wykładaniem podłóg i ścian (włączając tapetowanie), gdzie indziej niesklasyfikowane |

| 35 | 43.34.10.0 | Roboty malarskie |

| 36 | 43.34.20.0 | Roboty szklarskie |

| 37 | 43.39.11.0 | Roboty związane z wykonywaniem elementów dekoracyjnych |

| 38 | 43.39.19.0 | Roboty związane z wykonywaniem pozostałych wykończeniowych robót budowlanych, gdzie indziej niesklasyfikowanych |

| 39 | 43.91.11.0 | Roboty związane z wykonywaniem konstrukcji dachowych |

| 40 | 43.91.19.0 | Roboty związane z wykonywaniem pozostałych prac dekarskich |

| 41 | 43.99.10.0 | Roboty związane z zakładaniem izolacji przeciwwilgociowych i wodochronnych |

| 42 | 43.99.20.0 | Roboty związane z montowaniem i demontowaniem rusztowań |

| 43 | 43.99.30.0 | Roboty związane z fundamentowaniem, włączając wbijanie pali |

| 44 | 43.99.40.0 | Roboty betoniarskie |

| 45 | 43.99.50.0 | Roboty związane ze wznoszeniem konstrukcji stalowych |

| 46 | 43.99.60.0 | Roboty związane ze wznoszeniem konstrukcji z cegieł i kamienia |

| 47 | 43.99.70.0 | Roboty związane z montażem i wznoszeniem konstrukcji z elementów prefabrykowanych |

| 48 | 43.99.90.0 | Roboty związane z wykonywaniem pozostałych specjalistycznych robót budowlanych, gdzie indziej niesklasyfikowanych |