W związku z nowelizacją przepisów w ustawie o VAT od 1 stycznia 2017 roku weszły w życie zmiany dotyczące procedury odwrotnego obciążenia. Został bowiem poszerzony katalog towarów wykazany w załączniku 11 ustawy o VAT oraz dodany załącznik 14 zawierający wykaz usług objętych procedurą odwrotnego obciążenia. Sprawdź, kiedy stosuje się odwrotne obciążenie!

Odwrotne obciążenie a sprzedaż smartfonów

Odwrotne obciążenie przerzuca obowiązek rozliczenia podatku od towarów i usług na nabywcę będącego czynnym podatnikiem VAT. W związku z tym sprzedaż na rzecz osób fizycznych nieprowadzących działalności gospodarczej albo podatników zwolnionych z VAT nie ulega zmianie. A więc to sprzedawca musi opodatkować taką transakcję.

Sprzedaż smartfonów od 1 lipca 2015 roku podlega odwrotnemu obciążeniu. Co do zasady sprzedawca nie wykaże na fakturze podatku VAT, wartość netto będzie równa wartości brutto. Natomiast to nabywca będzie musiał rozliczyć podatek VAT należny.

Ważne! Od roku 2015 odwrotnym obciążeniem został objęty sprzęt elektroniczny, m.in.: telefony komórkowe, smartfony, komputery przenośne takie, jak:

z wyłączeniem części i akcesoriów (poz. 28a-28c załącznika nr 11 ustawy o VAT). |

Zastosowanie odwrotnego obciążenia przy sprzedaży smartfonów nie dotyczy wszystkich transakcji, a jedynie realizowanych w następujących warunkach:

nabywca jest czynnym podatnikiem VAT,

dokonującym dostawy jest czynny podatnik VAT,

odwrotne obciążenie stosuje się, jeżeli łączna wartość sprzedanych towarów w ramach jednolitej gospodarczo transakcji przekroczy 20 000 zł netto.

Ważne! Odwrotne obciążenie stosowane jest tylko w przypadku czynnych podatników VAT! |

Jednolita transakcja a odwrotne obciążenie

Odwrotne obciążenie ma mieć zastosowanie do “jednolitej gospodarczo transakcji”, której wartość przekracza 20 000 zł. Nie chodzi tutaj o pojedynczą dostawę, tylko transakcję obejmującą umowę, w ramach której występuje więcej dostaw, nawet jeśli są dokonywane na podstawie odrębnych zamówień. A także jeśli jest wystawianych więcej faktur, które dokumentują poszczególne dostawy.

Przepisy także za jednolitą gospodarczo transakcję uznają transakcję obejmującą więcej niż jedną umowę, jeżeli okoliczności towarzyszące tej transakcji lub warunki, na jakich została ona zrealizowana, odbiegały od okoliczności lub warunków zwykle występujących w obrocie.

Ważne! Do obowiązków sprzedawców będzie należało sprawdzanie i zweryfikowanie, czy nabywca jest zarejestrowany jako podatnik VAT czynny. |

Usługi budowlane a odwrotne obciążenie

Wraz z początkiem roku 2017 niektóre usługi budowlane zostały objęte procedurą odwrotnego obciążenia. Aby usługi budowlane podlegały procedurze odwrotnego obciążenia należy spełnić przesłanki podane w art. 17 ust. 1 pkt 8 ustawy o VAT:

- przedmiotem zakupu są usługi wymienione w załączniku nr 14 do ustawy,

- usługodawcą jest czynny podatnik VAT, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 (ze względu na obrót poniżej 200 tys. zł), mający status podwykonawcy,

- usługobiorcą jest podmiot zarejestrowany jako czynny podatnik VAT.

Szczegółowe informacje na temat odwrotnego obciążenia w usługach budowlanych znajdą Państwo w artykule: Odwrotne obciążenie w 2017 roku - usługi budowlane

Schemat wystawiania faktur w systemie wFirma.pl na usługi budowlane objęte odwrotnym obciążeniem znajdą Państwo w artykule: Faktura odwrotne obciążenie w sprzedaży usług budowlanych - jak wystawić?

Jak rozliczać odwrotne obciążenie w praktyce

Należy pamiętać, że to na przedsiębiorcy dokonującym sprzedaży smartfonów ciąży obowiązek ustalenia, czy kupujący jest podatnikiem VAT. Od tego faktu zależy czy sprzedawca opodatkuje tę transakcję, czy zastosuje procedurę odwrotnego obciążenia.

Pomocne w ewidencjonowaniu transakcji dotyczących odwrotnego obciążenia może być korzystanie z internetowych systemów księgowych.

Zobaczmy jak prosto na przykładzie interaktywnego systemu księgowości internetowej wfirma.pl można wystawić fakturę sprzedażową, gdzie rozliczenie podatku VAT ciąży na nabywcy towaru:

należy w zakładce Sprzedaż wybrać opcję WYSTAW FAKTURĘ i uzupełnić podstawowe informacje,

po wprowadzeniu kwoty sprzedaży w polu STAWKA VAT zaznaczyć VAT ROZLICZA NABYWCA,

po zapisaniu faktury znajdzie się dopisek “odwrotne obciążenie”.

System również w bardzo prosty sposób rozliczy zakup smartfonów związany z procedurą odwrotnego obciążenia, kiedy przekroczony zostanie limit 20 000 zł:

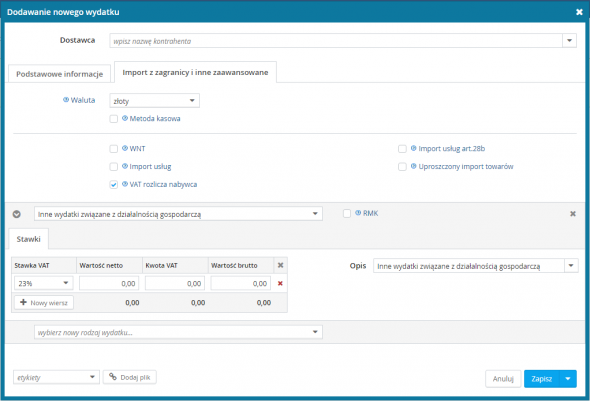

fakturę należy wprowadzić przez zakładkę WYDATKI; uzupełnić podstawowe pola księgowe,

kwotę z faktury ująć w wartości netto i wybrać stawką VAT właściwą dla danego towaru (smartfony 23%),

po przejściu do zakładki ZAAWANSOWANE zaznaczyć kratkę ‘VAT ROZLICZA NABYWCA’,

zapisany wydatek trafia do rejestru VAT zakupu oraz automatycznie do rejestru VAT sprzedaży.