Ustawą o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw wprowadzono w życie od 1 września 2019 r. tzw. białą listę podatników. Tym aktem prawnym rozszerzono zakres danych, które powinny znaleźć się w ww. rejestrze. Jedną z istotniejszych zmian jest obowiązek umieszczania na tej liście rachunków bankowych. Jaki rachunek bankowy na białej liście powinien się znaleźć? Odpowiadamy!

Historyczne ujęcie płatności za pośrednictwem rachunków bankowych

Przed 2017 r. płatności dokonywane pomiędzy przedsiębiorcami nie miały większego wpływu na możliwość ich zaliczenia do kosztów uzyskania przychodów. Wprawdzie wymagano w przypadku transakcji o łącznej wartości stanowiącej równowartość 15 000 euro, by zapłata była dokonywana z wykorzystaniem rachunków bankowych, jednak niedochowanie tego warunku pozostawało bez wpływu na podatkowe koszty uzyskania przychodu.

Od 2017 r. sytuacja podatników dokonujących transakcji uległa zmianie. Od tej daty płatności, w której stronami transakcji są przedsiębiorcy, a jednorazowa wartość transakcji przekracza 15 000 zł, dokonane z pominięciem rachunku płatniczego, nie mogą być zaliczane do kosztów uzyskania przychodów.

I wreszcie 1 września 2019 r. weszły w życie regulacje, zgodnie z którymi podatnicy nie zaliczają do kosztów uzyskania przychodów (przy czym z uwagi na przepisy przejściowe powyższe konsekwencje podatkowe odnośnie do braku kosztów uzyskania przychodów zaczną obowiązywać od 1 stycznia 2020 r.) kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art. 19 Ustawy Prawo przedsiębiorców (chodzi tu oczywiście o płatność, w której jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty):

- została dokonana bez pośrednictwa rachunku płatniczego lub

- została dokonana przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług – w przypadku dostawy towarów lub świadczenia usług potwierdzonych fakturą, dokonanych przez dostawcę towarów lub usługodawcę zarejestrowanego na potrzeby podatku od towarów i usług jako podatnik VAT czynny.

Przykład 1.

Podatnik prowadzi działalność gospodarczą (PKPiR). Chce opłacić fakturę, która opiewa na kwotę 17 000 zł, za pośrednictwem prywatnego rachunku zamiast rachunku firmowego. Jakie mogą wystąpić konsekwencje podatkowe? Do końca roku 2019 r. zapłata za pośrednictwem jakiegokolwiek rachunku bankowego nie wywoła konsekwencji podatkowych. Natomiast od 1 stycznia 2020 r. zapłata przez przedsiębiorcę ww. faktury za pośrednictwem posiadanego przez siebie prywatnego rachunku płatniczego, a nie rachunku rozliczeniowego, spowoduje wyłączenie tego wydatku z kosztów uzyskania przychodów.

Obowiązek zapłaty za pośrednictwem rachunku płatniczego wynikający z ustawy Prawo przedsiębiorców

Zgodnie z treścią art. 19 ust. 1 ustawy Prawo przedsiębiorców dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością gospodarczą następuje za pośrednictwem rachunku płatniczego przedsiębiorcy, w każdym przypadku gdy:

- stroną transakcji, z której wynika płatność, jest inny przedsiębiorca oraz

- jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 000 zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

Rachunek bankowy na białej liście a rachunek płatniczy

Należy zauważyć, że ustawa Prawo przedsiębiorców, do której odwołuje się ustawodawca podatkowy w zakresie płatności dotycząca transakcji, która jest określona w art. 19 tej ustawy, posługuje się pojęciem „rachunek płatniczy”. Zgodnie z treścią art. 2 pkt 25 ustawy o usługach płatniczych rachunek płatniczy to rachunek prowadzony dla jednego lub większej liczby użytkowników służący do wykonywania transakcji płatniczych, przy czym przez rachunek płatniczy rozumie się także rachunek bankowy oraz rachunek członka spółdzielczej kasy oszczędnościowo–kredytowej, jeżeli rachunki te służą do wykonywania transakcji płatniczych.

- rachunki rozliczeniowe, w tym bieżące i pomocnicze, oraz prowadzone dla nich na zasadach określonych w rozdziale 3a rachunki VAT;

- rachunki lokat terminowych;

- rachunki oszczędnościowe, rachunki oszczędnościowo–rozliczeniowe, w tym rachunki rodzinne oraz rachunki terminowych lokat oszczędnościowych;

- rachunki powiernicze.

- Numeru rachunku nie ma na białej liście podatników - co należy zrobić?

- Zawiadomienie o zapłacie na rachunek spoza wykazu - konsekwencje

- Biała lista podatników VAT – Czym jest i jakie dane zawiera?

- Biała lista podatników – jak weryfikować kontrahentów?

- Biała lista podatników VAT - w pigułce!

Rachunek, o którym mowa w art. 96b ust. 1 ustawy o podatku od towarów i usług

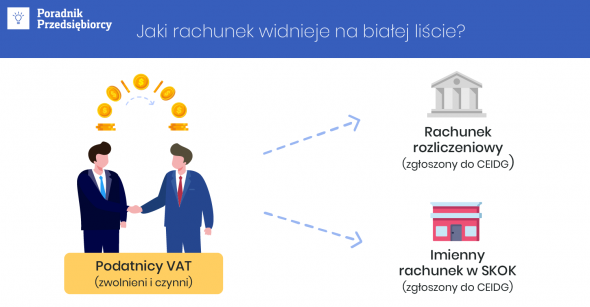

W dodanym w art. 96b ust. 3 pkt 13 ustawy o podatku od towarów i usług wskazano, że chodzi o numery rachunków rozliczeniowych, o których mowa w art. 49 ust. 1 pkt 1 ustawy Prawo bankowe lub imiennych rachunków w spółdzielczej kasie oszczędnościowo–kredytowej, której podmiot jest członkiem, otwartych w związku z prowadzoną przez członka działalnością gospodarczą – wskazanych w zgłoszeniu identyfikacyjnym lub zgłoszeniu aktualizacyjnym i potwierdzonych przy wykorzystaniu STIR w rozumieniu art. 119zg pkt 6 Ordynacji podatkowej.

Analiza przepisów odwołujących się do obowiązku posługiwania się rachunkami płatniczymi prowadzi w obecnym stanie prawnym do wniosku, że nie jest wystarczające dokonanie płatności (chodzi o transakcję pomiędzy przedsiębiorcami, której wartość przekracza 15 000 zł) na jakikolwiek rachunek bankowy, lecz ma być to przelew na rachunek, który zgodnie z treścią art. 96b ust. 1 ustawy o podatku od towarów i usług został ujęty w wykazie potocznie zwanym białą listą podatników. Należy zatem stwierdzić, że rachunek, o którym mowa w tym wykazie, to tylko i wyłącznie rachunek rozliczeniowy.

Biała lista podatników VAT a system wfirma.pl

Korzystając z systemu wfirma.pl podatnicy mają:

- możliwość zweryfikowania kontrahenta już przy wprowadzaniu faktur kosztowych,

- stały dostęp do historii weryfikacji,

- możliwość eksportu przelewu do banków!