Od 2023 r. podatnik dostał możliwość złożenia wniosku PIT-2 w maksymalnie trzech miejscach.W poniższym artykule przybliżymy tematykę zwolnienia z podatku do granicznej kwoty 30 000 zł dochodu w ciągu roku.

Kwota wolna od podatku i kwota zmniejszająca podatek – definicje i zastosowanie

Kwota wolna od podatku to określona przez przepisy kwota dochodów podatnika, od której nie jest naliczany podatek dochodowy. Po jej przekroczeniu podatek jest naliczany według 12-procentowej stawki lub po przekroczeniu pierwszego progu podatkowego – 32-procentowej.

Przypomnijmy, że podatnik rozlicza podatek w ujęciu rocznym, wykazując go w zeznaniu rocznym. Natomiast podatek obliczany co miesiąc od bieżących dochodów to tzw. zaliczka na podatek, czyli jego częściowa kwota należna w ciągu roku.

Podczas comiesięcznego naliczania zaliczki na podatek dochodowy płatnik może uwzględnić kwotę zmniejszającą podatek, pod warunkiem że podatnik złoży oświadczenie PIT-2, w którym uprawnia płatnika do zastosowania tej kwoty.

Kwota zmniejszająca jest to kwota, o którą podatnik zmniejsza naliczoną w miesiącu zaliczkę na podatek.

Aktualnie kwota zmniejszająca podatek wynosi 300 zł miesięcznie i ustalana jest w następujący sposób:

- 30 000 zł (kwota wolna od podatku) × 12% (stawka podatku) = 3600 zł;

- 3600 zł / 12 miesięcy = 300 zł miesięcznie.

Do końca 2022 roku podatnik mógł złożyć PIT-2 tylko jednemu płatnikowi (pracodawcy), natomiast od 1 stycznia 2023 roku można go złożyć maksymalnie 3 płatnikom, a kwota zmniejszająca podatek wynosi:

- 1/12 kwoty zmniejszającej podatek (czyli 300 zł) – w przypadku jednej umowy albo

- 1/24 kwoty zmniejszającej podatek (czyli 150 zł) – w przypadku dwóch umów, albo

- 1/36 kwoty zmniejszającej podatek (czyli 100 zł) – w przypadku trzech umów.

Przykład 1.

Pan Jan jest zatrudniony na podstawie umowy o pracę u jednego pracodawcy oraz na podstawie umowy zlecenie u innego zleceniodawcy. W 2022 roku mógł skorzystać z możliwości złożenia PIT-2 u pracodawcy z tytułu umowy o pracę. Wynagrodzenie pana Jana z tytułu umowy o pracę wynosi 4500 zł brutto.

Kwota brutto: 4500 zł

składki społeczne (13,71%): 4500 zł × 13,71% = 616,95 zł

składka zdrowotna: 4500 zł - 13,71% = 3883,05 zł

3883,05 zł × 9% = 349,47 zł

Podstawa opodatkowania: 3883,05 zł - 250 zł (KUP) = 3633,05 zł

zaliczka na podatek: 3633,05 zł × 12% = 435,97 zł - 300 zł (kwota zmniejszająca podatek) = 135,97 zł (w zaokrągleniu 136 zł)

Wynagrodzenie netto pracownika: 4500 zł - 616,95 zł - 349,47 zł - 136 zł = 3397,58 zł

Od stycznia 2023 roku pan Jan ma możliwość zdecydowania, czy pozostawi jeden PIT-2 u pracodawcy, czy zmieni swoje oświadczenie i złoży je zarówno pracodawcy, jak i zleceniodawcy, rozdzielając swoją ulgę na dwie części po 150 zł każda.

Powyższe rozwiązanie jest korzystne dla osób, które zatrudnione są w co najmniej dwóch podmiotach i zarabiają niewielkie kwoty, przez co kwota zmniejszająca podatek nie jest wykorzystywana w całości.

Wniosek o niepobieranie zaliczki na podatek dochodowy

Nowy Ład od 1 stycznia 2022 roku wprowadził przepis, że podatnik, który przewiduje, że jego dochody w danym roku podatkowym nie przekroczą 30 000 zł, może złożyć swojemu płatnikowi wniosek o niepobieranie zaliczki na podatek.

Przepisy jednak nie dotyczyły wszystkich, a określonej grupy podatników, którzy uzyskują przychody:

- z osobiście wykonywanej działalności artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej, jak również przychody z uprawiania sportu, stypendia sportowe przyznawane na podstawie odrębnych przepisów oraz przychody sędziów z tytułu prowadzenia zawodów sportowych;

- otrzymywane przez osoby wykonujące czynności związane z pełnieniem obowiązków społecznych lub obywatelskich;

- z tytułu wykonywania usług na podstawie umowy zlecenia lub umowy o dzieło;

- uzyskane na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze;

- z tytułu praktyk absolwenckich lub stażu uczniowskiego.

Przepisy te skierowane są przede wszystkim do osób najmniej zarabiających, które w końcowym rozliczeniu podatkowym i tak miałby nadpłatę z racji nadpłaconego podatku. Jak już wskazano, kwota wolna od podatku to 30 000 zł. Dzieląc więc tę kwotę na 12 miesięcy, łatwo obliczyć, że miesięczny dochód nie może przekroczyć 2500 zł.

Oczywiście jest to informacja dla osób, które uzyskują regularne miesięczne przychody. Jeśli przykładowo zleceniobiorca uzyskuje przychody nieregularnie, to nie musi pilnować limitu miesięcznego, a ogólnej kwoty rocznej, czyli 30 000 zł.

Przykład 2.

Pani Anna w ciągu roku podpisuje 4 umowy zlecenie (po jednej w kwartale). Jednak jej przewidywane dochody w danym roku nie przekroczą 30 000 zł, dlatego przy każdej umowie składa wniosek o niepobieranie zaliczki na podatek.

Podatnik ponosi odpowiedzialność za składanie oświadczeń. Płatnik podatku (pracodawca) w żaden sposób nie kontroluje, czy pracownik w danym roku (np. z innego tytułu) uzyskał już przychód. Jednak ma obowiązek pilnować limitu 30 000 zł w ramach danej umowy (źródła przychodu).

Wniosek o niepobieranie zaliczki na podatek dochodowy w 2023 roku

Od 1 stycznia 2023 roku katalog osób, które mogą korzystać i złożyć wniosek o niepobieranie zaliczki na podatek, został poszerzony o osoby zatrudnione na podstawie umowy o pracę. Jest to istotna zmiana, która, jak argumentuje rząd, skierowana jest do osób, które zarabiają najmniej.

Jeśli pracownik jest zatrudniony przez cały rok, to zgodnie z podanymi wcześniej informacjami jego dochód nie powinien przekraczać 2500 zł miesięcznie. Ile to brutto? Ile netto?

Przykład 3.

Przybliżone wartości maksymalne, które pozwolą skorzystać z opcji niepobierania zaliczki na podatek, jeśli zarobki są otrzymywane co miesiąc przez cały rok:

- Wynagrodzenie brutto: 3180 zł

- Składki społeczne: 3180 zł × 13,71% = 435,98 zł

- Podstawa składki zdrowotnej: 3180 zł - 13,71% = 2744,02 zł

- Składka zdrowotna: 2744,02 zł × 9% = 246,96 zł

- Dochód (podstawa opodatkowania): 2744,02 zł - 250 zł = 2494,02 zł

- Podatek: 0 zł (zwolnienie z pobierania zaliczki na podatek do 30 000 zł)

- Wynagrodzenie netto: 3180 zł - 435,98 zł - 246,96 = 2497,06 zł

Dla pracodawców (płatników podatków) ważną informacją jest to, że nie ponoszą oni odpowiedzialności za prawidłowość składanych przez pracowników (podatników) wniosków i oświadczeń. Obowiązkiem pracodawcy jest obliczyć zaliczkę na podatek dochodowy zgodnie ze złożonymi przez podatnika wnioskami/oświadczeniami.

Ostateczne rozliczenie podatku (i prawidłowość złożenia oświadczeń) zostanie zweryfikowane i ewentualnie skorygowane w zeznaniu rocznym.

Pracodawca nie ma żadnych podstaw ani umocowań prawnych, aby zweryfikować poprawność lub zgodność ze stanem faktycznym składanych oświadczeń.

Natomiast jeśli pracownik złoży pracodawcy wniosek o niepobieranie zaliczki na podatek dochodowy i w ramach tego źródła w trakcie roku dojdzie do przekroczenia limitu 30 000 zł, to pracodawca ma obowiązek od kolejnych dochodów naliczać zaliczkę na podatek na zasadach ogólnych.

Przykład 4.

Pracownik złożył pracodawcy wniosek o niepobieranie zaliczki na podatek. W trakcie roku jednak przychody pracownika przekroczyły 30 000 zł dochodu. Tym samym pracodawca zobowiązany jest do naliczenia podatku od nadwyżki ponad 30 000 zł. Jeśli jednocześnie pracownik złożył pracodawcy PIT-2 z zaznaczoną informacją o uwzględnianie kwoty zmniejszającej podatek – pracodawca zobowiązany jest do stosowania tego oświadczenia. W konsekwencji pracownik będzie miał do dopłaty podatek w zeznaniu rocznym.

Składanie i wycofywanie wniosku o niepobieranie zaliczki na podatek

Podatnik może złożyć wniosek o niepobieranie zaliczki na podatek w dowolnym momencie w roku. Z kolei pracodawca ma obowiązek uwzględnić go najpóźniej od miesiąca następującego po miesiącu złożenia wniosku.

Co ważne, nie ma przeciwwskazań, aby dokonać tego w trakcie roku, po uzyskanych już przychodach.

Przykład 5.

Pracownik złożył wniosek o niepobieranie zaliczki na podatek w trakcie roku, kiedy u danego pracodawcy uzyskał już przychód w kwocie 15 000 zł. W takiej sytuacji pracodawca powinien uwzględnić wniosek i pilnować limitu zwolnienia do 30 000 zł, z uwzględnieniem uzyskanych przychodów przed złożeniem wniosku, także tych uzyskanych od początku roku podatkowego.

Pracownik może także w dowolnym momencie wycofać wniosek o niepobieranie zaliczki na podatek. Skorzystanie w części z kwoty wolnej od podatku nie blokuje mu możliwości korzystania z kwoty zmniejszającej podatek.

Przykład 6.

Pracownik w trakcie roku złożył pracodawcy oświadczenie, w którym wycofał wniosek o niepobieranie zaliczki na podatek, a jednocześnie był to wniosek o uwzględnianie 1/12 (300 zł) kwoty zmniejszającej podatek. W takiej sytuacji pracodawca ma obowiązek naliczać zaliczkę na podatek dochodowy pracownika na ogólnie przyjętych zasadach, tj. z uwzględnieniem kwoty zmniejszającej podatek.

Niepobieranie zaliczki na podatek w systemie wFirma.pl

Pamiętając, że na pracodawcy ciąży obowiązek pilnowania limitu 30 000 zł kwoty wolnej od podatku, warto korzystać z systemu kadrowo-płacowego, który sam nas poinformuje o przekroczeniu tej kwoty. Takim systemem jest wFirma.pl.

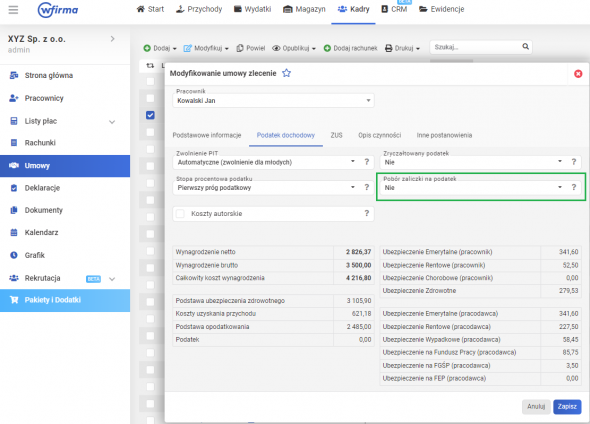

Wystarczy przejść do zakładki KADRY » UMOWY » zaznaczyć umowę » MODYFIKUJ, w zakładce PODATEK DOCHODOWY w rubryce POBÓR ZALICZKI NA PODATEK, i jeśli pracownik złoży odpowiedni wniosek, to wystarczy wybrać NIE. Dzięki temu system będzie pilnował limitu dochodu w danym roku.

Na koniec przypomnijmy, że wszystkie wnioski i oświadczenia, które wpływają na podatek za pracownika, zostały umieszczone we wzorze PIT-2. Natomiast przepisy dopuszczają możliwość składania wszystkich wniosków w dowolnej innej formie przyjętej w danym zakładzie pracy, np. za pośrednictwem systemu kadrowo-płacowego.#

polecamy#