Rejestrując sprzedaż do firmy, należy zawsze wystawić fakturę. Niezależnie od tego czy nabywcą jest zwolnionym czy czynnym podatnikiem VAT. Jeżeli jednak sprzedawca jest podmiotem zwolnionym z VAT, istnieje możliwość wystawienia rachunku, czyli faktury bez VAT. Ważne jest, aby dokumenty sprzedaży były w dwóch egzemplarzach – jeden dla sprzedającego i jeden dla kupującego. Drugą ważną kwestią jest aby dane do faktury były zgodne z obowiązującymi przepisami.

Jakie dane do faktury VAT są obowiązkowe?

Zgodnie z art. 106e ust. 1 ustawy o VAT faktura powinna zawierać następujące dane:

datę wystawienia,

kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny ją identyfikuje,

imiona i nazwiska lub nazwę podatnika i nabywcy towarów lub usług oraz ich adresy,

numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku,

numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi,

datę dokonania lub zakończenia dostawy towarów albo wykonania usługi bądź datę otrzymania zapłaty, jeżeli nastąpiła ona przed sprzedażą, o ile taka data jest określona i różni się od daty wystawienia faktury,

nazwę (rodzaj) towaru lub usługi,

miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług,

cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto),

kwoty wszelkich upustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto,

wartość dostarczonych towarów lub wykonanych usług, objętych transakcją bez kwoty podatku (wartość sprzedaży netto),

stawkę podatku,

sumę wartości sprzedaży netto z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku,

kwotę podatku od sumy wartości sprzedaży netto z podziałem na kwoty dotyczące poszczególnych stawek podatku,

kwotę należności ogółem.

W szczególnych sytuacjach dane do faktury powinny być wzbogacone obowiązkowo o dodatkowe informacje takie jak:

- w przypadku dostawy towarów lub świadczenia usług, w odniesieniu do których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 1 lub art. 21 ust. 1 - wyrazy "metoda kasowa";

- w przypadku świadczenia usług turystyki, dla których podstawę opodatkowania stanowi zgodnie z art. 119 ust. 1 kwota marży, faktura - w zakresie danych określonych w ust. 1 pkt 1-17 - powinna zawierać wyłącznie dane określone w ust. 1 pkt 1-8 i 15-17, a także wyrazy "procedura marży dla biur podróży".

- w przypadku dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, dla których podstawę opodatkowania stanowi zgodnie z art. 120 ust. 4 i 5 marża, faktura - w zakresie danych określonych w ust. 1 pkt 1-17 - powinna zawierać wyłącznie dane określone w ust. 1 pkt 1-8 i 15-17, a także odpowiednio wyrazy "procedura marży - towary używane", "procedura marży - dzieła sztuki" lub "procedura marży - przedmioty kolekcjonerskie i antyki".

- w przypadku faktur, o których mowa w art. 106d ust. 1 - wyraz "samofakturowanie";

- w przypadku dostawy towarów lub wykonania usługi, dla których obowiązanym do rozliczenia podatku, podatku od wartości dodanej lub podatku o podobnym charakterze jest nabywca towaru lub usługi - wyrazy "odwrotne obciążenie";

- w przypadku dostawy towarów lub świadczenia usług zwolnionych od podatku na podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 albo przepisów wydanych na podstawie art. 82 ust. 3 - wskazanie:

- przepisu ustawy albo aktu wydanego na podstawie ustawy, na podstawie którego podatnik stosuje zwolnienie od podatku,

- przepisu dyrektywy 2006/112/WE, który zwalnia od podatku taką dostawę towarów lub takie świadczenie usług, lub

- innej podstawy prawnej wskazującej na to, że dostawa towarów lub świadczenie usług korzysta ze zwolnienia.

Jakie dane do faktury korygującej?

Dane, jakie powinna zawierać faktura korygująca, określa art. 106j ust. 2 ustawy. Są to:

numer kolejny oraz data jej wystawienia;

dane zawarte w fakturze, której dotyczy faktura korygująca:

określone w art. 106e ust. 1 pkt 1–6:

data wystawienia;

numer faktury w ramach stosowanej serii numeracji;

- numer identyfikujący w Krajowym Systemie e-Faktur fakturę, której dotyczy faktura korygująca - w przypadku faktury korygującej w postaci faktury ustrukturyzowanej

imiona i nazwiska lub nazwy oraz adresy nabywcy i sprzedawcy;

numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku (zazwyczaj jest to numer NIP);

numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi;

nazwa (rodzaj) towaru lub usługi objętych korektą;

jeżeli korekta wpływa na zmianę podstawy opodatkowania lub kwoty podatku należnego – odpowiednio kwota korekty podstawy opodatkowania lub kwota korekty podatku należnego z podziałem na kwoty dotyczące poszczególnych stawek podatku i sprzedaży zwolnionej;

w przypadkach, w których zmiana nie ma wpływu na podstawę opodatkowania – prawidłowa treść korygowanych pozycji.

Co ważne, w przypadku gdy podatnik udziela opustu lub obniżki ceny, może wystawić fakturę korygującą dotyczącą dostaw towarów lub świadczenia usług na rzecz jednego odbiorcy w danym okresie, wówczas podatnik zawiera dane do faktury korygującej opisane powyżej oraz:

zawiera dodatkowo wskazanie okresu, do którego odnoszą się udzielany opust lub udzielana obniżka;

może nie zawierać nazwy (rodzaju) towaru lub usługi objętych korektą - w przypadku gdy korekta dotyczy wszystkich dostaw towarów i świadczonych usług.

Faktura bez VAT - niezbędne dane do faktury

Zgodnie z art. 106e ust. 1 ustawy o VAT faktura bez VAT powinna zawierać następujące dane:

datę wystawienia,

kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny ją identyfikuje,

imiona i nazwiska lub nazwę podatnika i nabywcy towarów lub usług oraz ich adresy,

numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku,

numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi,

datę dokonania lub zakończenia dostawy towarów albo wykonania usługi bądź datę otrzymania zapłaty, jeżeli nastąpiła ona przed sprzedażą, o ile taka data jest określona i różni się od daty wystawienia faktury,

nazwę (rodzaj) towaru lub usługi,

miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług,

cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową),

kwoty wszelkich upustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej,

wartość dostarczonych towarów lub wykonanych usług (wartość sprzedaży),

kwotę należności ogółem.

Na fakturze bez VAT bezwzględnie musi zostać wskazana podstawa prawna korzystania ze zwolnienia z VAT. Wyjątkiem jest korzystanie ze zwolnienia z VAT na podstawie nie przekroczenia limitu obrotów - w przypadku niego nie ma obowiązku zamieszczenia podstawy zwolnienia z VAT.

Faktura uproszczona - jakie dane do faktury?

Nievatowcy tak samo jak vatowcy mogą wystawiać faktury uproszczone również w formie paragonu z numerem NIP nabywcy. Zgodnie z art. 106e ust. 5 pkt 3 ustawy o VAT fakturę uproszczoną można wystawić w przypadku gdy jednocześnie:

kwota należności ogółem nie przekracza 450 zł albo 100 euro (jeżeli kwota ta określona jest w euro),

faktura zawiera dane pozwalające określić dla poszczególnych stawek podatku kwotę podatku.

Co ważne faktura uproszczona musi zawierać dane takie jak:

data jej wystawienia;

kolejny numer, nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę;

numer, za pomocą którego podatnik jest zidentyfikowany dla podatku;

numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany dla podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi;

data dokonania lub zakończenia dostawy towarów lub wykonania usługi, jeżeli została określona i różni się od daty wystawienia faktury;

nazwa (rodzaj) towaru lub usługi;

kwoty wszelkich opustów lub obniżek cen, w tym także w formie rabatu z tytułu wcześniejszej zapłaty, jeżeli nie zostały one uwzględnione w cenie jednostkowej netto;

kwotę należności ogółem.

Więc w przypadku spełnienia tych warunków podatnik może posłużyć się fakturą uproszczoną bądź wystawić paragon z NIP, jeśli ten zawiera powyższe dane.

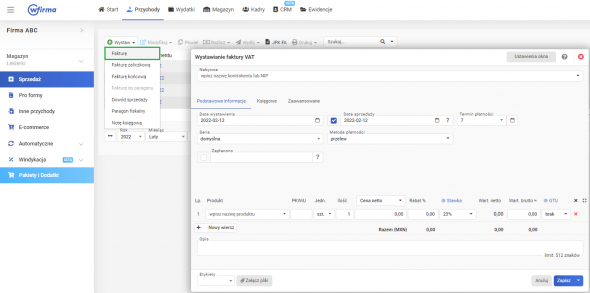

Wystawienie faktury sprzedaży w systemie wfirma.pl - jak uzupełnić dane do faktury?

W systemie wFirma.pl wystawianie faktury jest łatwe oraz sam jej schemat zawiera wszystkie dane do faktury, które są niezbędne. W celu wystawienia faktury sprzedaży należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. W wyświetlonym oknie należy uzupełnić wszystkie wymagane pola.