Przedsiębiorcy mogą przyjmować zaliczki na poczet przyszłych dostaw towarów lub wykonywanych usług. W takiej sytuacji powinni wystawiać faktury zaliczkowe (jeżeli są czynnymi podatnikami VAT). Dokumentem zamykającym zamówienie jest faktura końcowa. Aby prawidłowo rozliczyć ją na gruncie podatku PIT i VAT, należy wiedzieć, jakie powinna spełniać wymagania formalne i kiedy powstaje obowiązek podatkowy.

Kiedy wystawia się fakturę zaliczkową i fakturę końcową?

Zgodnie z art. 106b ust. 1 pkt 4 ustawy o VAT przedsiębiorca ma obowiązek wystawić fakturę zaliczkową, czyli dokumentującą otrzymanie całości lub części zapłaty, przed dokonaniem sprzedaży, z wyjątkiem przypadku, gdy zapłata dotyczy:

- wewnątrzwspólnotowej dostawy towarów;

- czynności, dla których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 4 ustawy o VAT, czyli w dniu wystawienia faktury, i są to transakcje dotyczące:

- dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- świadczenia usług:

- telekomunikacyjnych,

- wymienionych w poz. 24–37, 50 i 51 załącznika nr 3 do ustawy,

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze,

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia,

- stałej obsługi prawnej i biurowej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego

– z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług;

- dostaw towarów, dla których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 1b ustawy o VAT, czyli w momencie zaakceptowania płatności w rozumieniu art. 41a rozporządzenia 282/2011 w przypadku dostaw towarów w ramach procedury IOSS.

Jakie elementy posiada faktura końcowa?

Faktura końcowa powinna posiadać stałe elementy zwykłej faktury VAT. W związku z tym obowiązkowymi elementami są:

- data wystawienia;

- kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę;

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy;

- numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku;

- numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi;

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi lub datę otrzymania zapłaty, o której mowa w art. 106b ust. 1 pkt 4, o ile taka data jest określona i różni się od daty wystawienia faktury;

- otrzymaną kwotę zapłaty;

- kwotę podatku wyliczoną według wzoru:

KP = (ZB x SP) / (100 + SP)

KP – oznacza kwotę podatku,

ZB – oznacza kwotę otrzymanej całości lub części zapłaty,

SP – oznacza stawkę podatku;

- dane dotyczące zamówienia lub umowy, a w szczególności: nazwę (rodzaj) towaru lub usługi, ilość (liczbę) zamówionych towarów, wartość zamówionych towarów lub usług bez kwoty podatku, stawki podatku, kwoty podatku oraz wartość zamówienia lub umowy z uwzględnieniem kwoty podatku.

Zgodnie z art. 106f ust. 3 ustawy o VAT w sytuacji gdy faktura zaliczkowa nie obejmuje całej zapłaty, w fakturze końcowej sumę wartości towarów lub usług pomniejsza się o wartość otrzymanych części zapłaty, a kwotę podatku pomniejsza się o sumę kwot podatku wykazanego w fakturach dokumentujących otrzymanie części zapłaty. Faktura końcowa powinna również zawierać numery faktur wystawionych przed wydaniem towaru lub wykonaniem usługi.

„Biorąc pod uwagę przedstawiony opis sprawy oraz powołane w tym zakresie przepisy należy stwierdzić, że Wnioskodawca co do zasady nie powinien wystawić faktury końcowej w przypadku otrzymania i udokumentowania zaliczki obejmującej całą zapłatę za dostawę. Jednocześnie należy zaznaczyć, że obowiązujące przepisy prawa podatkowego nie zabraniają wystawiania faktur końcowych, które będą dodatkowym dowodem potwierdzającym dokonanie sprzedaży i z których wynikać będzie, że należność w całości została uregulowana. Jeżeli zatem w przypadku, gdy Wnioskodawca wystawi fakturę końcową w momencie wydania towaru, gdy uprzednio do tej samej transakcji wystawił fakturę zaliczkową (100%), w takiej fakturze końcowej powinien zostać „wyzerowany podatek”. Ponadto faktura ta powinna zawierać numer faktury (faktur) wystawionej przed dokonaniem dostawy”.

Jak powinna zostać rozliczona faktura końcowa?

Zgodnie z art. 19a ust. 8 ustawy o VAT obowiązek podatkowy powstaje z chwilą otrzymania całości lub części zapłaty, czyli wpłaty zaliczki w odniesieniu do otrzymanej kwoty. W tej dacie należy wykazać transakcję w rejestrze VAT sprzedaży (u sprzedawcy), a w dacie otrzymania faktury zaliczkowej w rejestrze VAT zakupu (u nabywcy).

Otrzymanie zaliczki nie powoduje powstania obowiązku podatkowego na gruncie PIT, ponieważ zgodnie z art. 14 ust. 3 pkt 1 ustawy o PIT do przychodów nie zalicza się pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych.

Faktura końcowa jest dokumentem pozwalającym na rozliczenie transakcji pod względem podatku dochodowego, zatem należy ją ujmować w KPiR w pełnej wysokości kwoty netto zamówienia. Jeśli jednak faktura ta została wystawiona jedynie dla celów porządkowych – podsumowania transakcji i uporządkowania dokumentacji, a wcześniej wystawione faktury zaliczkowe rozliczały całą wartość transakcji – to w takim wypadku faktury końcowej nie ujmuje się już w KPiR. Ostatnia faktura zaliczkowa jest podstawą do ujęcia pełnej kwoty netto w KPiR w dacie realizacji zamówienia.

W kwestii rozliczenia VAT, jak wspomniano wcześniej, faktura zaliczkowa zobowiązuje sprzedawcę do rozliczenia tego podatku, natomiast nabywcy daje prawo do jego odliczenia (jeśli ten jest czynnym podatnikiem VAT i zakup służy działalności opodatkowanej). Podobnie w przypadku faktury końcowej. Obowiązek/prawo wykazania podatku VAT w części nierozliczonej fakturami zaliczkowymi podlega rozliczeniu na podstawie faktury końcowej.

Przykład 1.

Firma XYZ 30 czerwca złożyła zamówienie w firmie ABC na kwotę 2460 zł brutto, w tym 2000 zł netto i 246 zł VAT, i tego samego dnia wpłaciła zaliczkę w kwocie 1230 zł. Dostawa zamówionych towarów miała miejsce 20 lipca. Do kiedy powinna zostać wystawiona faktura zaliczkowa i końcowa?

Firma ABC powinna wystawić fakturę zaliczkową na kwotę 1230 zł najpóźniej 15 lipca, ponieważ obowiązek podatkowy powstał w dniu wpłacenia zaliczki. W związku z tym faktura zaliczkowa zostanie ujęta w rejestrze VAT sprzedaży w dniu wpłaty zaliczki, a więc 30 czerwca. Natomiast faktura końcowa powinna zostać wystawiona najpóźniej 15 sierpnia, ponieważ obowiązek podatkowy na gruncie PIT i VAT powstał w dniu sprzedaży, czyli 20 lipca. Faktura końcowa zostanie ujęta w rejestrze VAT sprzedaży w kwocie, której nie objęła wcześniejsza faktura zaliczkowa, czyli 1000 zł netto i 123 zł VAT. Natomiast w kolumnie 7. KPiR – Sprzedaż towarów i usług faktura końcowa zostanie ujęta w kwocie netto zamówienia, to jest w wysokości 2000 zł.

Przykład 2.

1 lipca pan Aleksander otrzymał od klienta zaliczkę pokrywającą 100% wartość zamówionej usługi. Wystawił fakturę zaliczkową i wykazał transakcję w rejestrze VAT sprzedaży tego samego dnia. Usługa została wykonana 2 sierpnia. Na jakiej podstawie pan Aleksander powinien wykazać uzyskany przychód?

W przypadku otrzymania 100% zaliczki podstawą wykazania przychodu na gruncie podatku dochodowego jest faktura zaliczkowa. Wpisu w KPiR lub Ewidencji przychodów (w przypadku ryczałtowców) należy dokonać w dniu sprzedaży, czyli w dacie wykonania usługi w kwocie netto zamówienia.

Jak wystawić fakturę zaliczkową?

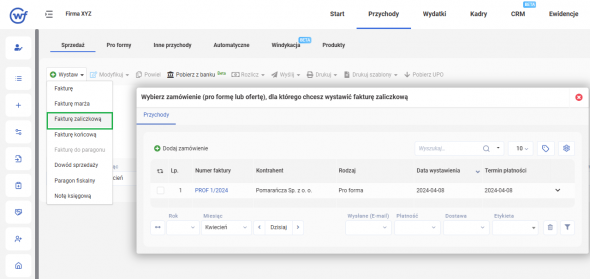

Fakturę zaliczkową można wystawić przechodząc do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ ZALICZKOWĄ, a następnie wybierając zamówienie (fakturę pro forma lub ofertę), na podstawie której ma zostać wygenerowana faktura zaliczkowa.

Następnie pojawi się okno, w którym można zmienić uzupełnione przez system dane. W polu KWOTA ZALICZKI automatycznie umieszczona zostanie kwota pozostała do rozliczenia pro formy. Należy ją zmienić na faktyczną kwotę otrzymanej/umówionej zaliczki.

Faktura zaliczkowa nie zostanie zaksięgowana w Księdze Przychodów i Rozchodów ani Ewidencji Przychodów a jedynie w Rejestrze sprzedaży VAT.

Faktura zaliczkowa z terminem zapłaty (przed wpływem zaliczki)

Jest również możliwość wystawienia faktury zaliczkowej z terminem płatności. W tym celu podczas wystawiania faktury należy odznaczyć pole ZAPŁACONO i wprowadzić termin płatności.

Księgowanie faktury zaliczkowej do rejestru VAT odbywa się w momencie jej rozliczenia, dlatego ważne jest by po otrzymaniu zaliczki rozliczyć fakturę z datą faktycznego otrzymania należności.

Jak wystawić fakturę końcową w systemie wFirma?

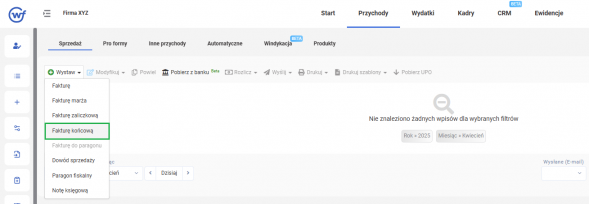

W celu wystawienia faktury końcowej w systemie wFirma należy w pierwszej kolejności dodać pro formę, czyli dokument zamówienia. Żeby to zrobić, trzeba przejść do zakładki: PRZYCHODY » PRO FORMY » DODAJ » ZAMÓWIENIE.

Aby wystawić fakturę końcową, należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ KOŃCOWĄ. Następnie wybiera się zamówienie, do którego ma zostać wystawiona faktura końcowa. Co ważne, schemat wystawiania faktury zaliczkowej jest taki sam, przy czym do jednego zamówienia może zostać wystawionych wiele faktur zaliczkowych, ale tylko jedna faktura końcowa zamykająca zamówienie.

Dzięki temu otworzy się okno wystawiania faktury końcowej, gdzie dane będą uzupełnione na podstawie pro formy. Po zapisaniu transakcja zostanie ujęta w rejestrze VAT sprzedaży w kwocie, której nie objęły wcześniejsze faktury zaliczkowe oraz w kolumnie 7. KPiR – Sprzedaż towarów i usług lub Ewidencji przychodów w kwocie netto zamówienia.