Wielu przedsiębiorców korzysta ze zwolnienia w podatku VAT w aspekcie przedmiotowym lub podmiotowym. W ostatnim czasie ustawodawca zaimplementował pokaźny pakiet zmian w ustawach podatkowych. Jedną z nich jest wprowadzenie od 1 listopada 2019 r. tzw. obowiązkowego mechanizmu podzielonej płatności (inaczej obowiązkowy split payment, w skrócie MPP). Czujność w obliczu najnowszych przepisów powinny zachować także podmioty zwolnione z podatku VAT, ponieważ mogą one ponieść określone sankcje zarówno na gruncie ustawy o VAT, jak i w zakresie podatku dochodowego. Wydawać by się mogło, że przedsiębiorcy korzystający ze zwolnienia nie muszą interesować się najnowszymi zmianami w VAT – nic bardziej mylnego!

Obowiązkowy split payment dla podatników zwolnionych

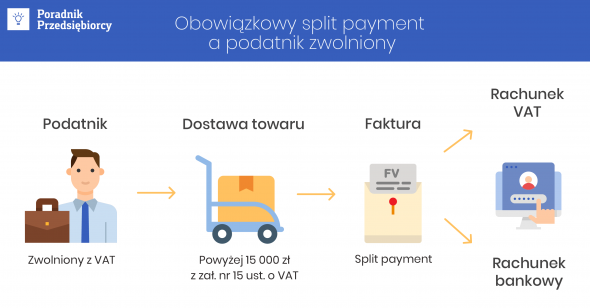

Z 1 listopada 2019 r. mechanizm podzielonej płatności stał się obligatoryjną formą regulowania zobowiązań za towary i usługi wymienione w załączniku nr 15 do ustawy o VAT – jeżeli wartość transakcji opiewa na kwotę 15 000 zł lub wyższą (zasadniczo, gdy kwota na fakturze przekracza 15 000 zł brutto – więcej w objaśnieniach podatkowych z dnia 23 grudnia 2019 r. wydanych przez Ministerstwo Finansów).

Podzielona płatność polega na tym, że kwota netto jest przelewana na rachunek rozliczeniowy kontrahenta, a kwota podatku na wyodrębniony rachunek VAT, którym nie można swobodnie dysponować. Wszystko odbywa się automatycznie z poziomu formatki przelewu – wystarczy skorzystać z opcji zapłaty podzieloną płatnością. Należy zwrócić uwagę, że taką opcję przewidziano tylko dla firmowych rachunków bankowych (nie dla tzw. rachunków prywatnych – ROR).

W tym miejscu należy podkreślić, że regulowanie zobowiązań w tej formie dotyczy również podatników zwolnionych z VAT – ustawodawca nie przewidział żadnego odstępstwa w tym zakresie.

Do regulowania zobowiązań metodą podzielonej płatności niezbędne jest posiadanie firmowego rachunku bankowego.

W pierwszej kolejności należy więc obligatoryjnie zaznajomić się ze wspomnianym załącznikiem nr 15 do ustawy o VAT. Zawiera on 150 pozycji. Znajdują się tam w szczególności części samochodowe i komputery, a więc towary, które może kupić nawet mikroprzedsiębiorca korzystający ze zwolnienia z VAT. Następnie należy rozważyć otwarcie firmowego rachunku bankowego, aby zyskać możliwość regulowania zobowiązań tzw. podzieloną płatnością. Wszystko po to, aby uniknąć konsekwencji finansowych na gruncie PIT, VAT, a także Ordynacji podatkowej.

Sprzedawca i nabywca towarów oraz usług objętych obowiązkowym MPP zobligowany jest do posiadania firmowego rachunku

Spełnienie przesłanek ustawowych, których ziszczenie się obliguje podatników do obowiązkowego stosowania split payment, wymaga tym samym posiadania przez obie strony transakcji rachunków bankowych, które obsługują podzielone płatności. Taką funkcję mają firmowe konta, dla których prowadzone są odrębne rachunki VAT.

Zatem pomimo że w sprzedaży zwolnionej co do zasady obowiązkowy split payment nie wystąpi, (ponieważ do takich transakcji nie dolicza się podatku VAT), to fakt zakupu towarów i/lub usług objętych tym reżimem obliguje również podatników zwolnionych do uregulowania zobowiązania z zastosowaniem mechanizmu podzielonej płatności.

„[p]odatnik zwolniony zarówno przedmiotowo jak i ze względu na wartość sprzedaży jest obowiązany płacić w MPP, jeżeli spełnione będą przesłanki obowiązkowego stosowania tego mechanizmu”.

Nadmienić należy również, że obowiązek posiadania firmowego rachunku bankowego dla stron transakcji objętych reżimem podzielonej płatności, ustawodawca wprost zapisał w art. 108e ustawy o VAT:

"Podatnicy, którzy dokonują dostawy towarów lub świadczą usługi, o których mowa w załączniku nr 15 do ustawy, oraz podatnicy nabywający te towary lub usługi są obowiązani posiadać rachunek rozliczeniowy, o którym mowa w art. 49 ust. 1 pkt 1 ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe, lub imienny rachunek w spółdzielczej kasie oszczędnościowo-kredytowej otwarty w związku z prowadzoną działalnością gospodarczą, prowadzone w walucie polskiej".

W związku z powyższym część podmiotów wykorzystująca do tej pory prywatne rachunki bankowe na potrzeby prowadzonej działalności gospodarczej, zostanie niejako „zmuszona” do otwarcia firmowych kont bankowych.

Korekta kosztów za brak split paymentu u podatnika zwolnionego

Za niestosowanie się do nowych przepisów dot. obowiązkowej podzielonej płatności, ustawodawca przewidział kilka sankcji, które „zaszyte” są w różnych ustawach. Pierwszą z nich jest obowiązek korekty kosztów uzyskania przychodów, w sytuacji, gdy podatnik nie uiści zobowiązania podzieloną płatnością pomimo takiego obowiązku. Wynika to z literalnego brzmienia art. 22p ust. 1 pkt 3 ustawy o PIT:

„Podatnicy prowadzący pozarolniczą działalność gospodarczą nie zaliczają do kosztów uzyskania przychodów kosztu w tej części, w jakiej płatność dotycząca transakcji określonej w art. 19 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców pomimo zawarcia na fakturze wyrazów "mechanizm podzielonej płatności" zgodnie z art. 106e ust. 1 pkt 18a ustawy o podatku od towarów i usług, została dokonana z pominięciem mechanizmu podzielonej płatności określonego w art. 108a ust. 1a tej ustawy”.

Istotny jest w tym miejscu fakt, że powyższą sankcją może również zostać dotknięty podatnik zwolniony. Niniejszą sytuację przedstawiono na poniższym przykładzie.

Przykład 1.

Pan Andrzej w ramach działalności gospodarczej rozliczanej na zasadach ogólnych świadczy usługi graficzne, korzystając przy tym z podmiotowego zwolnienia w podatku VAT (roczny obrót pana Andrzeja nie przekracza 200 000 zł).

Na potrzeby działalności gospodarczej pan Andrzej zakupił komputer o wartości 17 000 zł brutto, co zostało udokumentowane fakturą z adnotacją „mechanizm podzielonej płatności”. Zobowiązanie wynikające z powyższej faktury pan Andrzej uregulował zwykłym przelewem (bez split payment), z uwagi na to, że nie posiadał firmowego rachunku bankowego, który umożliwiałby realizowanie podzielonych płatności.

Płatność zrealizowana za pomocą zwykłego przelewu uniemożliwia zaliczenie niniejszego wydatku do kosztów uzyskania przychodów zgodnie z art. 22p ust. 1 pkt 3 ustawy o PIT. W tej sytuacji należało więc założyć firmowy rachunek bankowy i opłacić fakturę podzieloną płatnością.

Faktury z bezprawną adnotacją MPP

Przytoczona wyżej regulacja z ustawy o PIT obliguje do korekty kosztów w sytuacji, w której pomimo zawarcia na fakturze wyrazów „mechanizm podzielonej płatności”, podatnik uiści zobowiązanie zwykłym przelewem.

Coraz więcej podmiotów zamieszcza na fakturach powyższą adnotację, pomimo że zgodnie z przepisami nie wystąpił obowiązek stosowania obligatoryjnego split paymentu. Takie faktury zawierające niejako bezprawną adnotację, opłacone zwykłym przelewem, nie będą wywoływać sankcji, co zostało podkreślone w objaśnieniach podatkowych z 23 grudnia 2019 r.

„W sytuacji, gdy nie zostały spełnione przesłanki oznaczenia faktury wyrazami »mechanizm podzielonej płatności«, czyli nie zaistniały przesłanki obligatoryjnej podzielonej płatności, a mimo to faktura zawiera oznaczenie »mechanizm podzielonej płatności«, wówczas nabywca nie ma obowiązku zapłaty w podzielonej płatności i tym samym nie będzie ponosił powyżej wskazanych konsekwencji na gruncie podatku dochodowego, jeżeli zapłaci w inny sposób, niż w podzielonej płatności”.

Karę może ponieść również zwolniony z VAT ryczałtowiec

Opisana wyżej sankcja w postaci obowiązku korygowania kosztów uzyskania przychodów nie dotyczy podmiotów, których przychody opodatkowane są ryczałtowo. Jednakże obowiązkowy split payment na mocy innej regulacji prawnej może zrodzić sankcje także u podmiotów zwolnionych z VAT, które podatek dochodowy opłacają w formie ryczałtu od przychodów ewidencjonowanych.

Zgodnie z brzmieniem art. 108a ust. 7 ustawy o VAT, jeżeli podatnik (nie tylko ryczałtowiec) ureguluje zobowiązanie bez zastosowania mechanizmu podzielonej płatności, podczas gdy na mocy przepisów był do tego zobligowany, wówczas może zostać na niego nałożone dodatkowe zobowiązanie podatkowe w wysokości odpowiadającej 30% kwoty podatku przypadającej na nabyte towary lub usługi, wymienione w załączniku nr 15 do ustawy, wykazane na fakturze, której dotyczy płatność (w stosunku do osób fizycznych, które za ten sam czyn ponoszą odpowiedzialność za wykroczenie skarbowe albo za przestępstwo skarbowe dodatkowego zobowiązania podatkowego nie ustala się). Dodatkowe zobowiązanie podatkowe nie zostanie ustalone, jeżeli sprzedawca wywiąże się ze swoich zobowiązań podatkowych w VAT wynikających z danej transakcji.

Zatem podatnicy, którzy stosują co do zasady najprostszą formę rozliczeń tj. ryczałt + zwolnienie z VAT, także mogą ponieść konsekwencje finansowe niestosowania się do przepisów dotyczących obligatoryjnego MPP.