Od niedawna prowadzę działalność. Pod koniec miesiąca, już po opłaceniu zaliczki na podatek dochodowy i złożeniu JPK_V7 zauważyłam, dwie niezaksięgowane faktury zakupowe. Co mam teraz zrobić? Czy muszę składać korektę plik JPK, i jak skorygować zaliczkę na podatek dochodowy?

Marzena, Wrocław

Niezaksięgowane faktury zakupu niezwiązane z zakupem towarów handlowych

W sytuacji, gdy faktura nie dotyczy zakupu towarów handlowych, a innych wydatków np. związanych z użytkowaniem pojazdu w firmie lub kosztów mediów nie ma konieczności korygowania pliku JPK_V7. Podatek VAT można bowiem odliczyć w okresie (miesiącu bądź kwartale) otrzymania faktury lub w jednym z dwóch kolejnych okresów rozliczeniowych (jeśli rozliczenie następuje kwartalne) bądź w jednym z trzech kolejnych okresów rozliczeniowych (w przypadku rozliczenia miesięcznego), bez konieczności robienia korekty pliku JPK_V7.

Natomiast w kwestii kwoty netto wydatku, najistotniejsze jest, aby została ona przyporządkowana do danego roku podatkowego. Nie ma to wpływu na wysokość płaconego podatku - wydatki pomniejszą podstawę opodatkowania w następnym miesiącu lub kwartale, ponadto podatek dochodowy jest ostatecznie rozliczany za cały rok podatkowy przy pomocy rocznej deklaracji PIT. Zatem może Pani zaksięgować odnalezione faktury na gruncie podatku dochodowego na pierwszy dzień następnego miesiąca.

Towary handlowe a niezaksięgowane faktury

Inaczej jest natomiast w przypadku zakupu towarów handlowych. Wówczas podatnik jest zobowiązany do zaksięgowania wydatku najpóźniej w okresie otrzymania towarów. Zatem zakupując towary handlowe podatnik powinien cofnąć się do okresu, w którym dokonał ich zakupu i zaksięgować fakturę na gruncie podatku dochodowego w okresie rozliczeniowym, w którym otrzymał towar. W kwestii podatku VAT odliczenia może dokonać w okresie (miesiącu bądź kwartale) otrzymania faktury lub w jednym z dwóch kolejnych okresów rozliczeniowych (jeśli rozliczenie następuje kwartalne) bądź w jednym z trzech kolejnych okresów rozliczeniowych (w przypadku rozliczenia miesięcznego), bez konieczności robienia korekty pliku JPK_V7.

W związku z tym, niezależnie od tego czy niezaksięgowane faktury dotyczą zakupu towarów handlowych czy też nie, podatnik ma czas na odliczenie podatku VAT jeszcze przez dwa/trzy kolejne okresy rozliczeniowe (w zależności od częstotliwości rozliczania VAT) i nie ma konieczności korygowania JPK V7. Natomiast w podatku dochodowym towar handlowy należy ująć w okresie jego otrzymania, a każdy inny wydatek można ująć w okresach następnych z ograniczeniem do końca roku. Niezależnie od tego nie będzie jednak konieczności korygowania zaliczki na podatek dochodowy, ponieważ kwota netto z faktur zakupu może zostać uwzględniona w okresie bieżącym z uwagi na fakt, że zaliczka na podatek dochodowy liczona jest od dochodu (przychody - koszty) narastająco od początku roku.

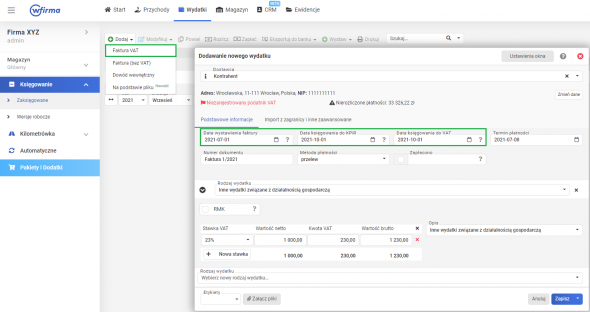

Niezaksięgowane faktury a jej doksięgowanie w systemie wFirma.pl

Aby doksięgować w systemie wfirma.pl niezaksięgowane faktury należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), gdzie należy wybrać właściwy rodzaj wydatku oraz uzupełnić pola:

- Data wystawienia faktury - zgodnie z datą wystawienia faktury widniejącą na fakturze (ze względu na prawidłowość JPK_V7),

- Data księgowania do KPiR - data, w której koszt zostanie ujęty w KPiR (w przypadku zapomnianych faktur kosztowych najczęściej jest to pierwszy dzień bieżącego miesiąca),

- Data księgowania do VAT - data, w której otrzymano dokument lub data jednego z trzech kolejnych okresów rozliczeniowych (jeśli rozliczenia dokonywane są miesięcznie), lub data jednego z dwóch kolejnych okresów rozliczeniowych (jeśli rozliczenia dokonywane są kwartalnie).

Tak zaksięgowana faktura trafi do KPiR zgodnie z DATĄ KSIĘGOWANIA DO KPiR. Natomiast na gruncie VAT trafi do rejestru VAT zakupu w dacie wskazanej w pozycji DATA KSIĘGOWANIA DO VAT. W związku z czym nie ma obowiązku korygowania rozliczeń podatkowych, ponieważ na gruncie PIT dojdzie do zmniejszenia podstawy opodatkowania, więc nie ma w tym przypadku konieczności przeliczania zaliczki na podatek dochodowy - bowiem dochodzi do zmniejszenia podstawy opodatkowania. Natomiast na gruncie VAT zostanie ujęta w nierozliczonym jeszcze okresie, zgodnie z prawem do odliczenia VAT.