Prowadząc działalność gospodarczą, przedsiębiorcy zawierają transakcje zarówno z firmami, jak i z osobami prywatnymi. W każdym przypadku fakt dokonania sprzedaży musi zostać odpowiednio udokumentowany. Nie jest to jednak jedyny obowiązek sprzedawcy. Jeżeli osoba prywatna zażąda wystawienia faktury do paragonu, wówczas sprzedawca ma obowiązek wystawić taki dokument. Co w sytuacji, gdy mamy jeden paragon, a dwie faktury mają być wystawione na rzecz dwóch osobnych nabywców będących współwłaścicielami? Sprawdźmy!

Kiedy sprzedawca ma obowiązek wystawić fakturę do paragonu?

Zgodnie z art. 106b ust. 3 ustawy o VAT na żądanie nabywcy sprzedawca ma obowiązek wystawić fakturę do paragonu. Warunkiem jest zgłoszenie takiego żądania przed upływem 3 miesięcy od końca miesiąca, w którym:

-

dostarczono towar,

-

wykonano usługę,

-

otrzymano całość lub część zapłaty

– w zależności od tego, które zdarzenie miało miejsce jako pierwsze.

Co więcej, termin wystawienia faktury do paragonu uzależniony jest od dnia, w którym nabywca zgłosi takie żądanie, czyli:

-

do 15. dnia miesiąca następującego po miesiącu, w którym miała miejsce dostawa towarów, wykonanie usługi lub otrzymanie całości lub części zapłaty – jeżeli nabywca zgłosi takie żądanie do końca miesiąca;

-

do 15. dnia od dnia zgłoszenia żądania – jeżeli nabywca zgłosi takie żądanie po zakończeniu miesiąca, w którym miała miejsce dostawa towarów, wykonanie usługi lub otrzymanie całości lub części zapłaty.

Jeśli nabywca zgłosi się z żądaniem wystawienia faktury do paragonu, a minął wyżej wskazany termin, sprzedawca ma prawo odmówić wystawienia faktury lub dokonać jej wystawienia dobrowolnie.

Przykład 1.

Pan Łukasz prowadzi sprzedaż części samochodowych. Sprzedaż na rzecz osób prywatnych nabija na kasie fiskalnej. 2 stycznia 2021 roku sprzedał panu Adamowi części o wartości 1500 zł. Pan Adam zgłosił się z prośbą o wystawienie faktury do paragonu 2 maja 2021 roku. Czy pan Łukasz może odmówić wystawienia takiej faktury?

Tak, ponieważ pan Adam zgłosił żądanie wystawienia faktury do paragonu po upływie 3 miesięcy od dnia sprzedaży. Nie ma natomiast przeszkód, aby pan Łukasz wystawił taką fakturę, jednak jest to jego dobrowolna decyzja.

Przykład 2.

Pani Anna prowadzi salon kosmetyczny. 2 maja 2021 roku wykonała usługę na rzecz pani Marleny, która 6 maja 2021 roku zwróciła się z żądaniem wystawienia faktury do paragonu. W jakim terminie pani Anna powinna wystawić fakturę do paragonu?

Z racji tego, że wykonanie usługi i zgłoszenie żądania wystawienia faktury do paragonu miało miejsce w tym samym miesiącu, czyli w maju, pani Anna ma obowiązek wystawienia faktury do paragonu do 15 czerwca 2021 roku.

Przykład 3.

Pan Aleksander świadczy usługi informatyczne. Wykonał usługę na rzecz pana Konrada 31 maja 2021 roku. Następnego dnia, czyli 1 czerwca 2021 roku, zwrócił się do pana Aleksandra z prośbą o wystawienie faktury do paragonu. W jakim terminie pan Aleksander powinien wystawić fakturę?

Ponieważ zgłoszenie żądania wystawienia faktury do paragonu zostało złożone w kolejnym miesiącu, to pan Aleksander ma obowiązek wystawić fakturę w terminie 15 dni, czyli do 16 czerwca 2021 roku.

Jeden paragon, a dwie faktury – kiedy należy tak udokumentować transakcję?

Skoro na żądanie nabywcy sprzedawca ma obowiązek wystawienia faktury do paragonu, może zdarzyć się sytuacja, w której jeden przedmiot lub usługę nabywa kilka osób, czyli tzw. współwłaściciele. W takim przypadku każdy z nich ma prawo zgłosić się do sprzedawcy z żądaniem wystawienia faktury do paragonu, ponieważ każdy z nich występuje w charakterze nabywcy.

Rozwiązaniem takiej sytuacji jest wystawienie faktury do paragonu, która będzie zawierać dane wszystkich współwłaścicieli. Aby każdy z nich otrzymał swoją osobną fakturę, sprzedawca może wystawić jeden oryginał, a następnie jego duplikat, i przekazać nabywcom.

Inny przypadek, w którym występuje jeden paragon, a dwie faktury, zdarza się, gdy nabywca potrzebuje dwóch faktur częściowych, czyli dotyczących tylko części sprzedaży paragonowej. W takiej sytuacji spełnienie warunku podpięcia paragonu do faktury pozostającej u sprzedawcy jest niemożliwe, ponieważ na podstawie jednego paragonu wystawiane są faktury obejmujące różny przedmiot sprzedaży. Zgodnie ze stanowiskiem, jakie zajął Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 29 stycznia 2010 roku o sygn. ITPP1/443-1067/09/BK: „(...) nie ma przeszkód prawnych do wystawienia dwóch faktur (...), bowiem obrót i podatek należny został na kasie zaewidencjonowany w prawidłowej wysokości. Przy czym dla celów dowodowych na wystawionych fakturach VAT należałoby umieszczać adnotację zawierającą numer paragonu”.

O czym należy pamiętać, wystawiając fakturę do paragonu?

Termin wystawienia i obowiązek wystawienia faktury do paragonu jest pierwszą sprawą, o której musi pamiętać każdy sprzedawca dokonujący sprzedaży na rzecz osób prywatnych. Dodatkowo od 1 stycznia 2020 roku, jeżeli z żądaniem wystawienia faktury do paragonu zwróci się klient, który prowadzi działalność, wystawienie faktury do paragonu możliwe jest wyłącznie w sytuacji, gdy na paragonie znajduje się numer NIP nabywcy.

Jak wystawić fakturę do paragonu?

W systemie wFirma.pl przedsiębiorca ma możliwość wystawienia faktury do paragonu na dwa sposoby, w zależności od tego, czy posiada drukarkę fiskalną zintegrowaną z systemem, czy też nie. W obu przypadkach sprzedaż zostanie ujęta wyłącznie w części ewidencyjnej pliku JPK_V7 z oznaczeniem FP (w przypadku czynnych podatników VAT) lub nie zostanie ujęta w ewidencjach podatkowych (w przypadku nievatowców). Sprzedaż nie zostanie więc zdublowana i wykazywana jest do opodatkowania na podstawie zaksięgowanego raportu z kasy fiskalnej.

-

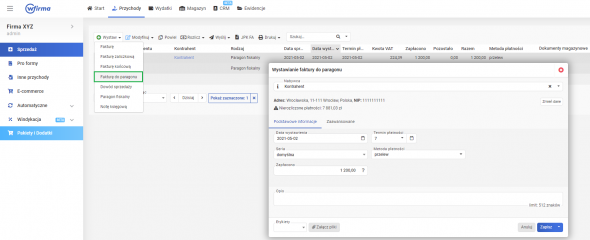

Drukarka fiskalna zintegrowana z systemem

W takiej sytuacji wystarczy przejść do zakładki: PRZYCHODY » SPRZEDAŻ, zaznaczyć wystawiony paragon fiskalny na liście przychodów, a następnie z górnego menu wybrać opcję WYSTAW » FAKTURĘ DO PARAGONU. Dzięki temu wszystkie dane, które były widoczne na paragonie, zostaną automatycznie uzupełnione i widoczne na wydruku wystawionej faktury do paragonu.

-

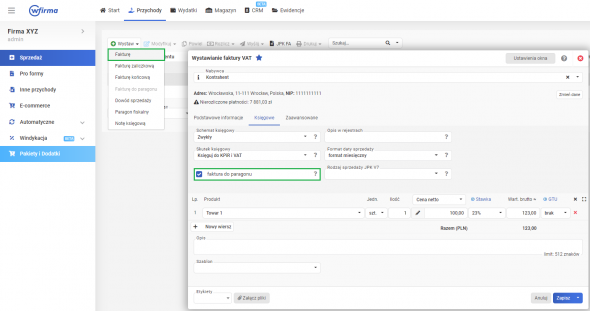

Brak drukarki fiskalnej zintegrowanej z systemem

Jeżeli paragony wystawiane są poza systemem, w celu wystawienia faktury do paragonu należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. Po uzupełnieniu wymaganych pól trzeba przejść do podzakładki KSIĘGOWE i zaznaczyć opcję Faktura do paragonu.