Przedsiębiorcy, którzy w ramach prowadzonej działalności nie uzyskują zbyt dużych kosztów, często decydują się na opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych. Zaletą takiej decyzji są o wiele niższe stawki podatku niż w przypadku zasad ogólnych, ponieważ przychody mogą być opodatkowane nawet stawką ryczałtu – 3%. Aby jeszcze bardziej zoptymalizować przepływy pieniężne, podatnicy mogą wybrać kwartalny ryczałt. Sprawdźmy, kto może opłacać podatek dochodowy kwartalnie!

Na czym polega kwartalny ryczałt?

Każdy podatnik zobowiązany jest do rozliczania się z urzędem skarbowym z tytułu podatku dochodowego. Decydując się na ryczałt, podstawą opodatkowania jest przychód z prowadzonej działalności, który nie pomniejsza się o koszty uzyskania przychodu.

Zgodnie z art. 21 ust. 1a ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne przedsiębiorcy mogą obliczać ryczałt i wpłacać go na rachunek urzędu skarbowego w terminie do 20. dnia miesiąca następującego po zakończeniu kwartału, w którym został uzyskany przychód. W praktyce kwartalny ryczałt oznacza opłacanie podatku dochodowego cztery razy w roku:

- do 20 kwietnia za I kwartał;

- do 20 lipca za II kwartał;

- do 20 października za III kwartał;

- do 20 stycznia za IV kwartał.

Przykład 1.

Pan Łukasz rozpoczął prowadzenie działalności 1 lutego 2024 roku i wybrał kwartalny ryczałt dla rozliczeń z tytułu podatku dochodowego. Kiedy będzie opłacał pierwszą należność do urzędu skarbowego?

Założenie firmy w trakcie kwartału nie wydłuża okresu, do którego należy opłacić kwartalny ryczałt. Rozpoczynając działalność 1 lutego, zaliczkę za I kwartał pan Łukasz jest zobowiązany uregulować do 22 kwietnia 2024 roku (ponieważ 20 kwietnia przypada w sobotę).

Kto może wybrać kwartalny ryczałt?

Zgodnie z art. 21 ust. 1b ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne kwartalny ryczałt mogą wybrać przedsiębiorcy, którzy:

- rozpoczęli prowadzenie działalności, przy czym w poprzednim roku podatkowym nie prowadzili działalności lub

- w poprzednim roku prowadzili działalność, jednak uzyskane przychody nie przekroczyły kwoty stanowiącej równowartość 200 000 euro.

Nie stanowi rozpoczęcia działalności w roku podatkowym:

- całkowita lub częściowa zmiana branży lub przedmiotu działalności;

- zmiana umowy spółki lub zmiana wspólnika;

- powstanie przedsiębiorstwa w spadku.

Przykład 2.

Pan Aleksander od 2019 roku prowadzi działalność gospodarczą opodatkowaną skalą podatkową i opłaca zaliczki kwartalne. W związku ze znacznym spadkiem przychodów planuje przebranżowienie i tym samym zmianę formy opodatkowania na ryczałt w 2024 roku. Czy pan Aleksander będzie mógł wybrać kwartalny ryczałt, jeżeli przedmiot dotychczasowej działalności będzie różnił się od tej opodatkowanej ryczałtem?

Jeżeli przychody uzyskane w 2023 roku przekroczyły równowartość kwoty 200 000 euro, to pan Aleksander nie będzie mógł opłacać ryczałtu za okresy kwartalne.

Do limitu kwartalnego ryczałtu nie wlicza się zwiększeń lub zmniejszeń przychodów z tytułu tzw. ulgi na złe długi. Zgodnie bowiem z art. 11 ust. 4 pkt 2 omawianej ustawy przychody podlegają zwiększeniu w przypadku braku uregulowania zobowiązania z tytułu faktury kosztowej. Zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym minęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze lub rachunku albo w umowie. W związku z tym może okazać się, że kwota przychodu w zeznaniu rocznym składanym za poprzedni rok przekroczy kwotę 200 000 euro, a mimo to podatnik będzie mógł wybrać kwartalny ryczałt w roku kolejnym.

Przykład 3.

Pani Natalia w 2023 roku uzyskała przychód w wysokości 920 000 zł. W związku z pogorszeniem płynności finansowej nie opłaciła faktury zakupu o wartości 10 000 zł, której termin płatności upłynął 30 czerwca 2023 roku. Z tego powodu w zeznaniu rocznym za 2023 rok wykazała zwiększenie przychodów o wartość nieuregulowanego zobowiązania. Czy pani Natalia może wybrać kwartalny ryczałt w 2024 roku, jeżeli suma przychodów z zeznania rocznego za 2023 rok wynosi 930 000 zł?

Tak, ponieważ do limitu przychodów uprawniającego do kwartalnego ryczałtu nie wlicza się zwiększeń z tytułu ulgi na złe długi. W związku z tym faktycznie uzyskany przychód przez panią Natalię nie przekracza limitu 921 820 zł (z działalności osiągnęła ona przychód 920 000 zł).

Jak zgłosić kwartalny ryczałt w urzędzie?

Decydując się na opłacanie ryczałtu za okresy kwartalne, podatnicy nie muszą składać dodatkowych oświadczeń w urzędzie skarbowym. Zgodnie z art. 21 ust. 1c omawianej ustawy o wyborze kwartalnego ryczałtu podatnicy informują urząd dopiero w zeznaniu rocznym za rok, w którym opłacali ryczałt kwartalnie. Oznacza to, że decydując się na kwartalny ryczałt w 2024 roku, należy zgłosić to dopiero w zeznaniu rocznym za 2024 rok, które składane będzie w 2025 roku.

Przykład 4.

Pani Danuta wybrała kwartalny ryczałt w 2024 roku. Pierwszy ryczałt opłaciła 20 kwietnia za I kwartał. Czy powinna dodatkowo poinformować urząd o kwartalnym opłacaniu podatku dochodowego?

Tak, pani Danuta jest zobowiązana poinformować urząd skarbowy o wyborze kwartalnego opłacania ryczałtu. W tym celu w zeznaniu rocznym PIT-28 za 2024 rok, zaznacza wybór kwartalnego ryczałtu.

Jak oznaczyć kwartalny ryczałt w zeznaniu PIT-28?

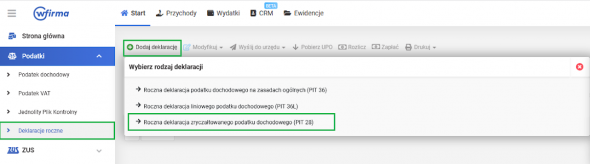

W systemie wFirma.pl możliwe jest wygenerowanie dla konta z formą opodatkowania „ryczałt” zeznania rocznego PIT-28. Zeznanie to generuje się przez zakładkę: START » PODATKI » DEKLARACJE ROCZNE, gdzie należy skorzystać z opcji DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA ZRYCZAŁTOWANEGO PODATKU DOCHODOWEGO (PIT 28).

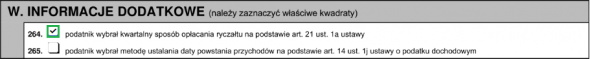

Następnie fakt opłacania ryczałtu za okresy kwartalne należy zaznaczyć w części W. „Informacje dodatkowe”, wybierając pole 264. – „Podatnik wybrał kwartalny sposób opłacania ryczałtu na podstawie art. 21 ust. 1a ustawy”.