Osoby, które prowadzą swoją działalność gospodarczą mogą rozliczać podatek dochodowy na kilka sposobów. Wśród nich jest ryczałt, który zakłada liczenie opodatkowania od całego przychodu, niepomniejszonego o koszty jego uzyskania. Takie rozwiązanie wydaje się być bardzo atrakcyjne. Jednak nie każdy może się na nie zdecydować. Nie wszystkich podatników obowiązuje także taka sama stawka ryczałtu. Jeśli nie znasz przyczyn powyższych kwestii, przeczytaj nasz artykuł i dowiedz się kto może wybrać zryczałtowany podatek jako formę opodatkowania!

Kogo nie obejmuje zryczałtowany podatek dochodowy?

Możliwość rozliczania się ryczałtem nie zawsze będą miały osoby, które są zatrudnione na etat, a planują założyć dodatkowo własną firmę, a także te, chcące odejść z pracy, aby skupić się na swojej działalności. Dotyczy to osób, które zamierzają zajmować się w swoim przedsiębiorstwie tymi samymi usługami, co ich pracodawca.

Szansa na zryczałtowany podatek pojawia się wtedy, gdy prowadzący firmę nie zakłada przeprowadzania transakcji z poprzednim lub aktualnym pracodawcą.

Ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, z rozliczania się ryczałtem wyklucza również, m.in. osoby prowadzące działalność w zakresie:

- prowadzenia aptek,

- działalność w zakresie kupna i sprzedaży wartości dewizowych,

- działalność w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych.

- działalność w zakresie wytwarzania wyrobów opodatkowanych podatkiem akcyzowym, na podstawie odrębnych przepisów, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii.

Ponadto, zryczałtowany podatek, jako forma rozliczenia w 2023 r. nie jest możliwa do zastosowania dla podatników, którzy w 2022 r. przekroczyli przychody:

9 654 400 zł (2.000.000 euro) z działalności prowadzonej samodzielnie lub też w formie spółki cywilnej i jawnej osób fizycznych, jeśli tę kwotę przekroczyła suma przychodów wszystkich wspólników, rozliczających się miesięcznie.

965 440 zł (200.000 euro) z działalności prowadzonej samodzielnie lub też w formie spółki cywilnej albo jawnej osób fizycznych, rozliczających się kwartalnie.

9 218 200 zł (2.000.000 euro) z działalności prowadzonej samodzielnie lub też w formie spółki cywilnej i jawnej osób fizycznych, jeśli tę kwotę przekroczyła suma przychodów wszystkich wspólników, rozliczających się miesięcznie.

912 820 zł (200.000 euro) z działalności prowadzonej samodzielnie lub też w formie spółki cywilnej albo jawnej osób fizycznych, rozliczających się kwartalnie.

Powyższe limity przychodów ustalane są (tak jak podano w nawiasach) w euro, a następnie przeliczane na walutę polską według średniego kursu euro ogłaszanego przez NBP z dnia 1 października roku poprzedzającego rok podatkowy.

Ryczałt nie dotyczy również podatników, którzy podejmują wykonywanie działalność w roku podatkowym po zmianie wykonywanej działalności:

- samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

- w formie spółki z małżonkiem na działalność, która prowadzona będzie samodzielnie przez jednego lub każdego z małżonków,

- samodzielnie przez małżonka na działalność która będzie prowadzona samodzielnie przez drugiego małżonka

- jeżeli małżonek bądź małżonkowie przed wskazaną zmianą opłacali podatek z tytułu tej działalności na zasadach ogólnych.

Zryczałtowany podatek dochodowy - stawki ryczałtu

Rozliczanie się w formie ryczałtu wymaga wybrania jego właściwej stawki. Jest ona uzależniona od typu prowadzonej działalności gospodarczej. W 2023 i w 2024 roku dostępne stawki to: 17%, 15%, 14%, 12,5%, 12%, 10%, 8,5 %, 5,5 %, 3% i 2%. Zryczałtowany podatek dochodowy można płacić korzystając z jednej z nich, a jeśli działalność jest różnorodna - z kilku.

Stawka ryczałtu 17% przeznaczona jest dla podatników wykonujących wolne zawody, a w szczególności:

- tłumaczy,

- adwokatów,

- notariuszy,

- radców prawnych,

- biegłych rewidentów,

- księgowych,

- agentów ubezpieczeniowych,

- agentów oferujących ubezpieczenia uzupełniające,

- brokerów reasekuracyjnych,

- brokerów ubezpieczeniowych,

- doradców podatkowych,

- doradców restrukturyzacyjnych,

- maklerów papierów wartościowych,

- doradców inwestycyjnych,

- agentów firm inwestycyjnych,

- rzeczników patentowych,

15-procentowa stawka ryczałtu przeznaczona jest dla podatników, którzy świadczą usługi m.in. z zakresu:

- reprodukcji komputerowych nośników informacji,

- pośrednictwa w sprzedaży motocykli oraz części i akcesoriów do nich,

- pośrednictwa w sprzedaży hurtowej,

- magazynowania i przechowywania cieczy i gazów,

- magazynowania i przechowywania towarów w strefach wolnocłowych,

- parkingowych,

- obsługi centrali wzywania radio-taxi,

- pilotowania na wodach morskich i przybrzeżnych,

- pilotowania na wodach śródlądowych,

- licencyjnych związanych z nabywaniem praw do książek, broszur, ulotek, map itp.,

- licencyjnych związanych z nabywaniem praw do korzystania z wykazów i list (np. adresowych, telefonicznych),

- licencyjnych związanych z nabywaniem praw do czasopism i pozostałych periodyków,

- licencyjnych związanych z nabywaniem praw do pozostałych wyrobów drukowanych,

- licencyjnych związanych z nabywaniem praw do korzystania z gier komputerowych,

- licencyjnych związanych z nabywaniem praw do korzystania z programów komputerowych,

- związanych ze sprzedażą miejsca reklamowego w wykazach i listach (np. adresowych, telefonicznych),

- związanych z nadawaniem programów ogólnodostępnych i abonamentowych,

- przetwarzania danych,

- przesyłania strumieni wideo przez internet,

- agencji informacyjnych,

- agencji pozostałych w zakresie informacji, gdzie indziej niesklasyfikowanych,

- finansowych i ubezpieczeniowych, innych niż świadczone w ramach wolnych zawodów,

- związanych z obsługą nieruchomości, świadczonych na zlecenie,

- prawnych, rachunkowo-księgowych i doradztwa podatkowego, innych niż świadczone w ramach wolnych zawodów,

- usługi firm centralnych (head office) innych niż świadczone w ramach wolnych zawodów,

- usług doradztwa związanych z zarządzaniem (PKWiU ex dział 70), z wyjątkiem usług doradztwa związanych z zarządzaniem rynkiem rybnym (PKWiU 70.22.16.) innych niż świadczone w ramach wolnych zawodów,

- reklamowych; usług badania rynku i opinii publicznej,

- fotograficznych,

- tłumaczeń pisemnych i ustnych, innych niż świadczone w ramach wolnych zawodów,

- związanych z zatrudnieniem,

- świadczonych przez organizatorów turystyki, pośredników i agentów turystycznych oraz pozostałych usług rezerwacji i usług z nią związanych

- detektywistycznych i ochroniarskich, z wyjątkiem robót związanych z instalowaniem systemów przeciwpożarowych i przeciwwłamaniowych z późniejszym monitoringiem,

- obsługi nieruchomości wykonywanych na zlecenie, polegających m.in.

- na utrzymaniu porządku w budynkach, kontroli systemów ogrzewania, wentylacji, klimatyzacji, wykonywaniu drobnych napraw,

- dezynfekcji i tępienia szkodników,

- związanych ze wspomaganiem prowadzenia działalności gospodarczej, gdzie indziej niesklasyfikowanych,

- centrów telefonicznych (call center),

- powielania,

- związanych z organizowaniem kongresów, targów i wystaw,

- w zakresie pomocy społecznej bez zakwaterowania (PKWiU ex dział 88), innych niż świadczone w ramach wolnych zawodów, z wyłączeniem usług pomocy społecznej bez zakwaterowania w zakresie odwiedzania i pomocy domowej świadczonych osobom niepełnosprawnym (PKWiU 88.10.14),

- w zakresie pomocy społecznej bez zakwaterowania w zakresie opieki dziennej świadczonych osobom dorosłym niepełnosprawnym (PKWiU 88.10.15),

- w zakresie pomocy społecznej bez zakwaterowania w zakresie opieki dziennej nad dziećmi, z wyłączeniem opieki nad dziećmi niepełnosprawnymi (PKWiU 88.91.11),

- w zakresie pomocy społecznej bez zakwaterowania w zakresie opieki dziennej nad dziećmi i młodzieżą niepełnosprawną (PKWiU 88.91.12),

- w zakresie pomocy społecznej bez zakwaterowania świadczonych przez opiekunki do dzieci (PKWiU 88.91.13),

- pozostałe usługi pomocy społecznej bez zakwaterowania, gdzie indziej niesklasyfikowane (PKWiU 88.99.19),

- kulturalnych i rozrywkowych,

- związanych ze sportem, rozrywką i rekreacją.

14-procentowa stawka ryczałtu przeznaczona jest dla podatników, którzy świadczą usługi m.in. z zakresu:

- opieki zdrowotnej,

- usług architektonicznych i inżynierskich, usług badań i analizy technicznych,

- specjalistycznego projektowania.

Według stawki 12% opodatkowuje się następujące świadczenia usług:

- usługi związane z wydaniem pakietów gier komputerowych, z wyłączeniem publikowania gier komputerowych w trybie on-line,

- usługi związane z wydaniem oprogramowania systemowego,

- usługi związane z wydaniem oprogramowania użytkowego,

- usługi związane z wydaniem oprogramowania komputerowego pobieranego z Internetu, z wyłączeniem pobierania oprogramowania w trybie on-line,

- usługi związane z doradztwem w zakresie sprzętu komputerowego,

- usługi związane z oprogramowaniem,

- usługi objętych grupowaniem "Oryginały oprogramowania komputerowego",

- usługi związane z doradztwem w zakresie oprogramowania,

- usługi w zakresie instalowania oprogramowania,

- usługi związane z zarządzaniem siecią i systemami informatycznymi.

Stawka 10% stosowana jest w przypadku odpłatnego zbywania praw majątkowych lub nieruchomości, które:

- są wartościami niematerialnymi lub prawnymi lub kwalifikują się jako środki trwałe i podlegają ujęciu w rejestrze środków trwałych lub wartości niematerialnych i prawnych,

- ze względu na okres użytkowania krótszy lub równy rok nie zostały zakwalifikowane do środków trwałych ani wartości niematerialnych i prawnych,

- są składnikami majątku, które stanowią spółdzielcze prawo do lokalu użytkowego lub udział w takim prawie, które nie podlegają ujęciu w ewidencji środków trwałych ani wartości niematerialnych i prawnych.

8,5% przychodów do kwoty 100.000 zł oraz 12,5% przychodów od nadwyżki ponad kwotę 100.000 zł z tytułu:

- przychodów o których mowa w art. 6 ust. 1a ustawy o zryczałtowanym podatku dochodowym, tj. z tytułu otrzymanych lub postawionych do dyspozycji podatnika w roku kalendarzowym pieniędzy i wartości pieniężnych oraz wartości otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń z tytułu umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze,

- przychodów o których mowa w art. 14 ust. 2 pkt 11 updof, tj. z najmu, podnajmu, dzierżawy, poddzierżawy oraz z innych umów o podobnym charakterze, składników majątku związanych z działalnością gospodarczą,

- świadczenia usług związanych z zakwaterowaniem (PKWiU dział 55),

- świadczenia usług wynajmu i obsługi nieruchomości własnych lub dzierżawionych (PKWiU 68.20.1),

- wykonywania usług w zakresie badań naukowych i prac rozwojowych (PKWiU dział 72),

- wynajmu i dzierżawy:

- samochodów osobowych i furgonetek, bez kierowcy (PKWiU 77.11.10.0),

- pozostałych pojazdów samochodowych (z wyłączeniem motocykli), bez kierowcy (PKWiU 77.12.1),

- środków transportu wodnego bez załogi (PKWiU 77.34.10.0),

- środków transportu lotniczego bez załogi (PKWiU 77.35.10.0),

- pojazdów szynowych (bez obsługi) (PKWiU 77.39.11.0),

- kontenerów (PKWiU 77.39.12.0),

- motocykli, przyczep kempingowych i samochodów z częścią mieszkalną, bez kierowcy (PKWiU 77.39.13.0),

- własności intelektualnej i podobnych produktów z wyłączeniem prac chronionych prawem autorskim (PKWiU 77.40),

- świadczenia usług pomocy społecznej z zakwaterowaniem (PKWiU dział 87), innych niż świadczone w ramach wolnych zawodów.

Stawka 8,5% ta przeznaczona jest dla działalności:

- świadczących usługi gastronomiczne w zakresie sprzedaży napojów o zawartości powyżej 1,5% alkoholu,

- zapobiegania oraz zwalczania pożarów,

- ze świadczenia usług w zakresie edukacji (w tym nauczycieli w zakresie świadczenia usług edukacyjnych polegających na udzielaniu lekcji na godziny, ryczałt),

- świadczących usług związane z działalnością bibliotek, archiwów, muzeów oraz pozostałych usług w zakresie kultury,

- zajmujących się wytwarzaniem towarów z materiałów zamawiającego,

- przychodów osiągniętych z:

- prowizji uzyskanych w ramach sprzedaży na podstawie umowy komisu,

- prowizji uzyskanych w ramach sprzedaży na podstawie umowy o kolportaż,

- otrzymane odszkodowania za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą lub z prowadzeniem działów specjalnych produkcji rolnej.

Stawką ryczałtu 5,5% objęte są przychody:

- osiągnięte przy prowadzeniu działalności wytwórczej,

- z robót budowlanych,

- osiągnięte dzięki przewozowi ładunków taborem samochodowym o ładowności powyżej 2 ton.

Stawką tą objęte są także prowizje osiągnięte przy sprzedaży:

- żetonów oraz kart magnetycznych do automatów,

- jednorazowych biletów komunikacji miejskiej,

- znaczków do biletów miesięcznych,

- znaczków pocztowych.

- oraz odpłatne zbycie świadectw pochodzenia, o których mowa w art. 14 ust. 2 pkt 14 updof.

3-procentową stawką ryczałtu objęty jest przychód:

- z działalności gastronomicznej, za wyjątkiem sprzedaży napoi o zawartości alkoholu powyżej 1,5%,

- z usług w zakresie produkcji zwierzęcej,

- z usług w zakresie handlu,

- z działalności rybaków zalewowych oraz morskich w zakresie sprzedaży ryb oraz innych surowców pochodzących z własnych połowów,

- z odpłatnego zbycia ruchomych składników majątku, które są wykorzystywane w ramach pozarolniczej działalności gospodarczej (poza nieruchomościami, które są opodatkowane podatkiem 10%),

- z odpłatnego zbycia ruchomych składników majątku przedsiębiorstwa w spadku,

- o których mowa w art. 14 ust. 2 pkt 2, 5-10 i 19-22 ustawy o podatku dochodowym (obowiązuje od 1 stycznia 2022 roku).

2-procentową stawką ryczałtu objęty jest przychód uzyskany ze sprzedaży wyrobów przetworzonych w sposób inny niż przemysłowy produktów pochodzenia roślinnego i zwierzęcego z własnej uprawy i hodowli lub chowu.

Kiedy zgłosić zryczałtowany podatek?

Jeśli już zdecydujesz się na zryczałtowany podatek, jako formę rozliczania podatku dochodowego swojej firmy, musisz sporządzić:

- pisemne oświadczenie, które dostarczysz do naczelnika odpowiedniego urzędu skarbowego LUB,

- aktualizację CEIDG-1, którą dostarczasz do dowolnego urzędu gminy lub miasta.

Jeden z powyżej wymienionych druków należy dostarczyć w nieprzekraczalnym terminie do 20. dnia miesiąca następującego po miesiącu, w którym został osiągnięty pierwszy przychód z tego tytułu w roku podatkowym lub do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu tego roku podatkowego. W przypadku podatników rozpoczynających działalność, zgłoszenia należy dokonać w terminie do dnia poprzedzającego dzień rozpoczęcia tej działalności - nie później jednak niż w dniu uzyskania pierwszego przychodu. Można to zrobić wówczas już na wniosku rejestracyjnym CEIDG-1.

Jak obliczyć podatek dochodowy na ryczałcie? Podatnik, który wybierze jako formę opodatkowania ryczałt, może go opłacać:

- miesięcznie w terminie do 20. dnia miesiąca następującego po miesiącu, za który należny jest podatek,

- kwartalnie w terminie do 20. dnia następującego po danym kwartale.

Jak obliczyć podatek ryczałtowy w systemie wFirma.pl?

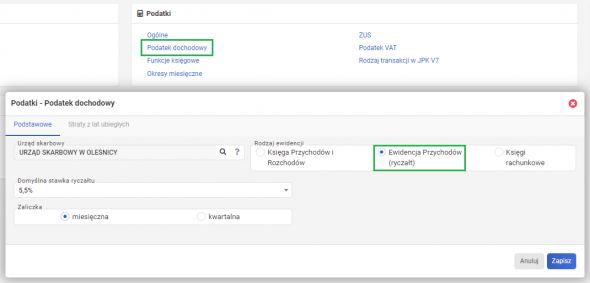

System wFirma.pl umożliwia obliczanie zryczałtowanego podatku dochodowego. W celu prawidłowego rozliczenia działalności na ryczałcie należy przejść do USTAWIENIA » PODATKI » PODATEK DOCHODOWY gdzie jako formę ewidencji należy zaznaczyć opcję EWIDENCJA PRZYCHODÓW (RYCZAŁT). W tym oknie, można również wskazać domyślną stawkę ryczałtu, jaką opodatkowana jest sprzedaż, wówczas na wystawianej fakturze będzie się ona automatycznie pokazywać.

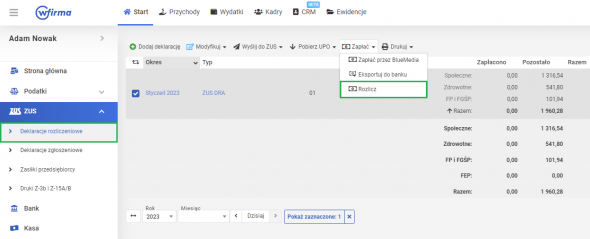

Jak odliczyć podatek ryczałtowy po dostosowaniu ustawień w systemie? Należy w pierwszej kolejności rozliczyć deklarację ZUS DRA, jeśli są one generowane w systemie. Deklarację ZUS DRA rozlicza się w zakładce START » ZUS » DEKLARACJE ROZLICZENIOWE gdzie po zaznaczeniu ZUS DRA należy z górnego menu wybrać opcję ZAPŁAĆ » ROZLICZ.

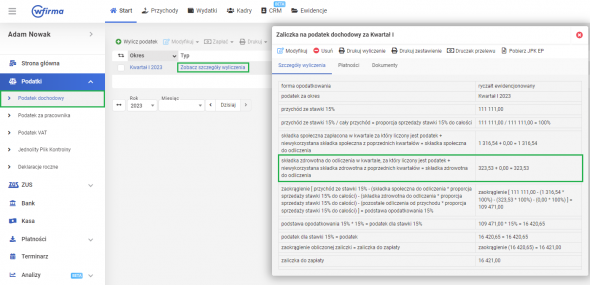

Generując zaliczkę na podatek opłacone składki zdrowotne będą uwzględnione w wyliczeniu. W celu wyliczenia zaliczki należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.