Ryczałt ewidencjonowany to jedna z form opodatkowania pozwalająca na rozliczanie dochodu w formie uproszczonej. Charakteryzuje się brakiem możliwości pomniejszania podstawy opodatkowania o koszty uzyskania przychodów. Mimo tego przedsiębiorcy rozliczający się tą metodą mają obowiązek prowadzenia ewidencji środków trwałych oraz amortyzowania uwzględnionych w niej składników majątku. Zatem powstaje pytanie, jak amortyzacja środków trwałych wpływa na ewidencję przy opodatkowaniu w formie ryczałtu?

Ryczałt ewidencjonowany – czym się charakteryzuje?

Ryczałt to forma opodatkowania, którą charakteryzuje w szczególności brakiem możliwości uwzględniania kosztów uzyskania przychodów w rozliczeniu podatku dochodowego. Nie występuje tu także obowiązek prowadzenia ksiąg, a podatek wyliczany jest jedynie na podstawie osiągniętych przychodów zgodnie ze stawką ryczałtu określoną według świadczonych usług lub sprzedawanych towarów. Ta forma opodatkowania jest szczególnie korzystna dla przedsiębiorców generujących niskie koszty w stosunku do osiąganych przychodów oraz dla rozpoczynających działalność gospodarczą ze względu na stosunkowo niskie stawki zryczałtowanego podatku dochodowego.

Kto może rozliczać się na zasadach ryczałtu?

Z rozliczania w formie ryczałtu ewidencjonowanego mogą skorzystać osoby fizyczne, spółki cywilne osób fizycznych oraz spółki jawne osób fizycznych rozpoczynające działalność bądź takie, u których przychody w poprzednim roku nie przekroczyły równowartości 2 000 000 euro. Przeliczenia na złotówki dokonuje się zgodnie z kursem euro ogłaszanym przez Narodowy Bank Polski na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy. W roku w 2023 roku limit wynosi:

- 2 000 000 euro, czyli 9 654 400 zł dla podatników rozliczających się miesięcznie lub

- 200 000 euro, czyli 965 400 zł dla podatników rozliczających się kwartalnie.

Jednakże istnieją rodzaje działalności gospodarczych, których charakter wyklucza możliwość rozliczania przychodów ryczałtem ewidencjonowanym. Zostały one ujęte w art. 8 ust. 1 ustawy o zryczałtowanym podatku dochodowym i należą do nich m.in. przychody z tytułu prowadzenia aptek, lombardów, usług prawnych bądź działalności reklamowej.

Co ważne, z ryczałtu nie może także skorzystać osoba, która była lub jest zatrudniona na podstawie stosunku pracy, a zamierza prowadzić lub prowadzi własną działalność i wykonuje w jej ramach – na rzecz byłego lub obecnego pracodawcy – takie same czynności, jakie w danym roku podatkowym lub poprzednim wykonywała w ramach stosunku pracy. Wówczas począwszy od dnia osiągnięcia takiego przychodu do końca roku podatkowego, osoba taka musi rozliczać się na zasadach ogólnych.

Amortyzacja środków trwałych

Amortyzacja środków trwałych to nic innego jak stopniowe zużycie środka trwałego uwzględniane w formie comiesięcznych odpisów amortyzacyjnych w kosztach na podstawie rozłożonej w czasie wartości środka trwałego na określony czas trwania amortyzacji.

W związku z powyższym amortyzacja środków trwałych stanowi koszt podatkowy. Jednakże ryczałtowcy nie pomniejszają przychodów o koszty uzyskania przychodu. Zatem rodzi się pytanie, czy podatnik stosujący jako formę opodatkowania ryczałt powinien prowadzić ewidencję środków trwałych i amortyzować ujęte w niej środki trwałe?

Ryczałt a obowiązek amortyzacji środków trwałych

Obowiązek prowadzenia kartoteki środków trwałych przez ryczałtowców reguluje art. 15 pkt 1 ustawy o zryczałtowanym podatku dochodowym.

Podatnicy oraz spółki, których wspólnicy są opodatkowani w formie ryczałtu od przychodów ewidencjonowanych, są obowiązani posiadać i przechowywać dowody zakupu towarów, prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych oraz, odrębnie za każdy rok podatkowy, ewidencję przychodów, zwaną dalej "ewidencją", z zastrzeżeniem ust. 3.

Z powyższego przepisu wynika, że podatnicy rozliczający się w formie ryczałtu mają obowiązek prowadzenia ewidencji oraz amortyzowania środków trwałych. W taki sam sposób co pozostali podatnicy podczas wprowadzenia środka trwałego do działalności określają kategorię środka trwałego, metodę i okres amortyzacji, a także tworzą jego plan amortyzacji. Sposób prowadzenia ewidencji środków trwałych również się nie różni. Natomiast ze względu na brak możliwości pomniejszania przychodów o poniesione koszty nie ujmują odpisów amortyzacyjnych w rozliczeniach podatkowych.

W związku z tym, skoro odpisy amortyzacyjne nie są uwzględniane w kosztach, skąd obowiązek prowadzenia ewidencji środków trwałych u ryczałtowców? Otóż obowiązek rozliczania zryczałtowanym podatkiem dochodowym przysługuje jedynie do określonego limitu (2 000 000 euro w przypadku rozliczenia miesięcznego lub 200 000 euro w przypadku rozliczenia kwartalnego), po którego przekroczeniu przedsiębiorca ma obowiązek przejść na zasady ogólne. Przedsiębiorca ma prawo także dobrowolnie zmienić formę opodatkowania i zrezygnować z rozliczania ryczałtem nawet w trakcie roku. Amortyzacja środków trwałych zwykle rozkładana jest w czasie na wiele lat. W związku z tym po zmianie formy opodatkowania na zasady ogólne podatnik powinien kontynuować prowadzenie ewidencji środków trwałych, a pozostała, niezamortyzowana część składników majątku znajdujących się w firmie na dzień dokonania zmiany będzie stanowiła koszt podatkowy i zostanie ujęta w KPiR w formie odpisów amortyzacyjnych.

Przykład 1.

Podatnik rozliczający się na zasadach ryczałtu ewidencjonowanego w styczniu 2023 r. zakupił samochód osobowy o wartości 20 000 zł, który wprowadził do ewidencji środków trwałych. Pojazd będzie amortyzowany przez 5 lat metodą liniową, w związku z czym miesięczne odpisy amortyzacyjne wynoszą 333,33 zł. W styczniu 2023 r. podatnik zmienił formę opodatkowania na zasady ogólne.

Do grudnia 2022 r. samochód został zamortyzowany w wysokości 3666,63 zł i ta część nie będzie stanowiła kosztu uzyskania przychodu, gdyż w tym okresie podatnik rozliczał się na zasadach ryczałtu i nie miał prawa do pomniejszania przychodów o koszty prowadzonej działalności. Od stycznia 2023 r. pozostała niezamortyzowana część pojazdu będzie ujmowana w kosztach uzyskania przychodu w kolumnie 13 KPiR, w formie comiesięcznych odpisów amortyzacyjnych zgodnie z planem amortyzacji.

Jak zaksięgować zakup środka trwałego na ryczałcie?

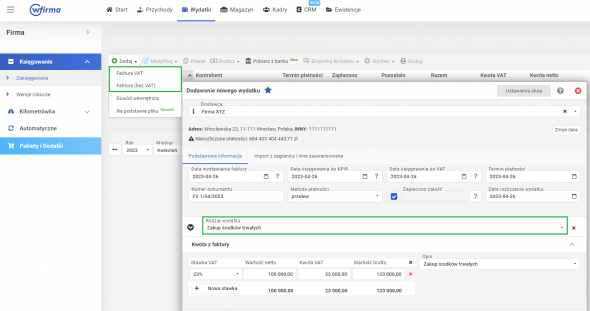

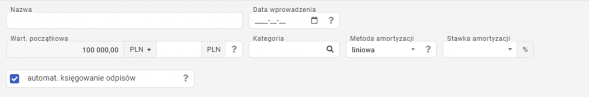

Fakturę za zakup środka trwałego księguje się w systemie poprzez WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) wybierając rodzaj wydatku ZAKUP ŚRODKÓW TRWAŁYCH, gdzie należy:

- uzupełnić dane podstawowe z dokumenty zakupu

- oraz dane dotyczące środka trwałego.