Wraz z rejestracją w CEIDG przedsiębiorca zostaje zgłoszony do urzędu skarbowego. Zgłoszenie to dotyczy natomiast jedynie kwestii związanych z podatkiem dochodowym. W poniższym artykule przeanalizujemy zatem jak powinny przebiegać rozliczenia z urzędem skarbowym na gruncie PIT. Natomiast kwestia podatku od towarów i usług (VAT) została szerzej omówiona w artykule Rozliczenia z urzędem skarbowym - część II.

Rozliczenia z urzędem skarbowym - podatek dochodowy

Obowiązkiem każdego przedsiębiorcy osiągającego w danym roku dochody, bez względu na ich wysokość, jest rozliczenie się z podatku. W zależności od tego, z jakiego tytułu podatku dokonywane są rozliczenia, przedsiębiorca powinien zwrócić uwagę na to, by opłaty uiszczać w odpowiednim urzędzie skarbowym. To urząd skarbowy jest bowiem instytucją, która zajmuje się podatkami. Podatek dochodowy od osób fizycznych (PIT) dotyczy, jak sama nazwa wskazuje, osób fizycznych, także tych prowadzących indywidualną działalność gospodarczą czy będących wspólnikami spółki cywilnej lub spółek osobowych. Zarówno podatek dochodowy, jak i podatek VAT rozliczany jest w tym samym urzędzie skarbowym:

u podatników PIT, czyli osób fizycznych i spółek niemających osobowości prawnej właściwym urzędem skarbowym jest urząd skarbowy ze względu na miejsce zamieszkania; podatnika.

u podatników CIT, czyli spółek kapitałowych urzędem właściwym do rozliczeń z tytułu CIT i VAT jest urząd skarbowy przyporządkowany odpowiednio ze względu na miejsce siedziby spółki.

Wybór formy opodatkowania PIT

Początkujący przedsiębiorcy już we wniosku rejestracyjnym CEIDG-1 wybierają formę płatności podatku dochodowego:

na zasadach ogólnych;

podatek liniowy;

zryczałtowane formy opodatkowania:

- ryczałt od przychodów ewidencjonowanych

- karta podatkowa.

Podatek na zasadach ogólnych

Podatek dochodowy na zasadach ogólnych to podstawowa forma opodatkowania dochodu osoby fizycznej. Zmiany na inną formę muszą być potwierdzone wnioskiem lub oświadczeniem skierowanym do naczelnika odpowiedniego urzędu skarbowego. W innym przypadku stosuje się właśnie rozliczenie na zasadach ogólnych.

Podstawą zastosowania zasady ogólnej jest wyliczenie dochodu. Dochód to osiągnięty przychód z prowadzonej działalności pomniejszony o koszt jego uzyskania.

DOCHÓD = PRZYCHÓD Z DZIAŁALNOŚCI - KOSZTY UZYSKANIA PRZYCHODU

Skąd wziąć dane dotyczące tych wielkości? Osoby fizyczne prowadzące działalność gospodarczą mają obowiązek prowadzenia ewidencji. W zależności od wybranej formy prowadzonej działalności oraz od zgłoszonej formy rozliczenia z urzędem skarbowym prowadzą ewidencję w podatkowej księdze przychodów i rozchodów (KPiR) bądź w księgach rachunkowych. To właśnie na podstawie zapisów wynikających z tych dokumentów przedsiębiorca będzie ustalał wielkość przychodów i kosztów dotyczących prowadzonej działalności.

Na podstawie ustalonego dochodu należy wyliczyć podatek według skali podatkowej (17% i 32%) zgodnie z formą dla rozliczeń na zasadach ogólnych. Podstawowe wielkości ogłaszane są przez Ministra Finansów.

Wady i zalety rozliczania według zasad ogólnych

Zasady ogólne obowiązują każdego przedsiębiorcę, jeżeli nie złoży on oświadczenia lub nie zgłosi przy rejestracji działalności chęci przyjęcia innych zasad rozliczenia z urzędem skarbowym z tytułu podatku dochodowego. Ta forma rozliczenia ma swoje wady i zalety, a jej zmiana może przynieść korzyści tylko w określonych przypadkach.

Główną zaletą rozliczeń na zasadach ogólnych jest możliwość skorzystania z każdych oferowanych przez rząd ulg i odliczeń. Przedsiębiorcy na zasadach ogólnych mogą rozliczać się wspólnie z małżonkiem (pod warunkiem, że również opodatkowuje dochody skalą podatkową) lub korzystać z przywileju rozliczeń przeznaczonych dla osób samotnie wychowujących dzieci.

Skala podatkowa jest korzystna dla podatników, których działalność wiąże się z ponoszeniem znacznych kosztów w celu uzyskania przychodu. Przedsiębiorca ma bowiem możliwość zakwalifikowania wydatków powiązanych z osiągnięciem przychodów do kosztów uzyskania przychodu, a następnie na ich podstawie wyliczenia podstawy opodatkowania (przychody - koszty).

Minusem jest wysoka stawka podatku dochodowego przy drugim progu podatkowym wynosząca 32%. Oznacza to, że po przekroczeniu 85 528 zł kwoty dochodu przedsiębiorca będzie zobowiązany do zapłaty większej kwoty podatku, ponieważ kwota przewyższająca dany próg podatkowy będzie opodatkowana stawką 32% co przestaje być opłacalne dla przedsiębiorcy.Kolejną wadą zasad ogólnych jest obowiązek prowadzenia ściśle określonej ewidencji księgowej. Gromadzenie dokumentów oraz reguły dotyczące zasad kwalifikowania wydatków mogą sprawiać problemy dla początkujących przedsiębiorców. Konieczna jest również kontrola tych zapisów, bowiem nieprawidłowo prowadzona ewidencja może spowodować konieczność zapłacenia kary.

Podatek liniowy

Kolejną formę rozliczeń z urzędem skarbowym z tytułu podatku dochodowego stanowi podatek liniowy w wysokości 19%. Taką stawkę płaci się bez względu na wielkość osiągniętego dochodu (obliczanego tak jak przy zasadach ogólnych, czyli przychody - koszty).

Podatek liniowy obowiązuje jedynie przedsiębiorców prowadzących działalność gospodarczą lub prowadzących działy specjalne produkcji rolnej. Nie każdy jednak prowadzący pozarolniczą działalność może wybrać taką formę rozliczeń. Liniowej stawki podatku nie mogą wybrać przedsiębiorcy uzyskujący przychody ze świadczenia usług na rzecz byłego lub obecnego pracodawcy, odpowiadające czynnościom, które podatnik lub co najmniej jeden ze wspólników wykonywał lub wykonuje w roku podatkowym - w ramach stosunku pracy lub spółdzielczego stosunku pracy. W takiej sytuacji wybór stawki liniowej możliwy będzie dopiero po upływie roku.

Możliwości skorzystania z ryczałtu od przychodów ewidencjonowanych

Ryczałt stanowi uproszczoną formę rozliczania się z podatku dochodowego. Ryczałt oblicza się od przychodu, nie tak jak w przypadku zasad ogólnych od dochodu, zatem osiągnięty przychód nie jest pomniejszany o koszty. Formy zryczałtowane nie są przeznaczone dla każdego. Aby móc rozliczać się na tych zasadach należy spełnić określone warunki. Stawka, czyli wysokość ryczałtu, zależy od rodzaju wykonywanej działalności.

Przy ryczałcie mogą wystąpić w 2021 r. stawki w wysokości:

17% - przychody z tytułu wykonywania niektórych wolnych zawodów, m.in. lekarz, stomatolog, tłumacz przysięgły;

15% - przychody ze świadczenia usług z zakresu m.in. pośrednictwa w handlu hurtowym, pośrednictwa w organizacji wyjazdów turystycznych;

- 12,5% - przychody powyżej 100 tys. zł w przypadku najmu prywatnego,

- 10% - kupno i sprzedaż nieruchoości na własny rachunek,

8,5% - od przychodów z wybranych usług, m.in. najmu i dzierżawy, gastronomicznych w zakresie sprzedaży alkoholu powyżej 1,5% czy usług związanych z prowadzeniem przedszkoli;

5,5% - działalność wytwórcza i budowlana;

3% - handel i usługi gastronomiczne z wyjątkiem tych objętych stawką 8,5%, usług w zakresie produkcji zwierzęcej,z usług w zakresie handlu;

2% - przychody z innych źródeł wymienione w art. 20 ust. 1c ustawy o podatku dochodowym.

Karta podatkowa

Ta forma przeznaczona jest dla podatników prowadzących ściśle określone rodzaje działalności gospodarczej: usługowej, wytwórczo-usługowej i handlowej, wyłącznie na terytorium kraju. Przepisy dotyczące karty podatkowej (głównie ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz obwieszczenia ministra) dość szczegółowo określają zakres i rozmiar poszczególnych rodzajów działalności, a także warunki, w jakich dana działalność powinna być prowadzona, gdy przy jej rozliczaniu ma być zastosowana karta podatkowa. W ten sposób działalność mogą rozliczać m.in. zegarmistrz, krawiec, fryzjer czy taksówkarz.

Nie każdy zegarmistrz czy fryzjer może się jednak rozliczać z urzędem skarbowym na podstawie karty podatkowej. Spełnione muszą być pewne warunki, m.in.:

prowadząc działalność, nie można korzystać z usług innych firm (oprócz specjalistycznych), jak też zatrudniać osób na umowę zlecenia i umowę o dzieło do wykonywania prac związanych z tą działalnością, można natomiast zatrudniać takie osoby na umowę o pracę do limitu maksymalnego stanu zatrudnienia;

współmałżonek nie może prowadzić osobnej działalności o takim samym charakterze, natomiast nie jest wykluczona współpraca małżonka w ramach jednej działalności.

W przypadku karty podatkowej nie ma z góry ustalonych stawek podatku (jak w ryczałcie ewidencjonowanym) przyporządkowanych do określonych czynności. Decyzję o wysokości podatku wydaje naczelnik urzędu skarbowego. Może on również wydać decyzję o odmowie przyznania karty podatkowej danemu podatnikowi. Podatnik ma prawo również zrezygnować z karty podatkowej, jeżeli zgłosi to naczelnikowi urzędu w terminie do 14 dni od doręczenia decyzji.

Decyzja o wysokości stawki podatku przy karcie podatkowej wydawana jest co rok. Nie wiąże się to jednak z koniecznością corocznego składania wniosku o wydanie tej decyzji. Podatnik, któremu naczelnik wydał raz decyzję, automatycznie co roku dostaje nową decyzję naczelnika.

Przy wydawaniu decyzji o stawce podatku brane pod uwagę są:

rodzaj i zakres prowadzonej działalności,

liczba zatrudnionych pracowników,

liczba mieszkańców miejscowości, na terenie której prowadzona jest działalność.

W związku z tym można zauważyć, że w przypadku karty podatkowej wysokość podatku nie zależy od uzyskiwanej wielkości dochodu czy przychodu z działalności.

Zaliczki na PIT

Zakładając działalność gospodarczą, w składanym wniosku rejestracyjnym CEIDG-1 wybiera się również formę zapłaty zaliczki. Przy tej pozycji podatnik ma do wyboru zaliczki:

kwartalne,

miesięczne,

uproszczone.

Zaliczki płacą podatnicy, którzy wybrali rozliczanie podatku na zasadach ogólnych lub podatkiem liniowym. Ryczałtowcy także mają obowiązek comiesięcznego bądź co kwartalnego rozliczania się z podatku. Natomiast w ich przypadku nie jest to zaliczka na podatek dochodowy, a po prostu zryczałtowany podatek za konkretny okres. Zaliczki i należny podatek przedsiębiorca ma obowiązek wyliczać sam. Nie zrobi tego za niego urząd skarbowy.

Zaliczka na PIT przy zasadach ogólnych (skala podatkowa)

Zaliczki na podatek dochodowy przedsiębiorca płaci, gdy wysokość dochodu w danym roku podatkowym przekroczy kwotę wolną od podatku. Oznacza to, że jeżeli w danym miesiącu lub kwartale przedsiębiorca przekroczy tę kwotę, w terminie do 20. dnia kolejnego miesiąca/kwartału ma obowiązek zapłacić zaliczkę na podatek dochodowy. Może się jednak zdarzyć, że pomimo iż dochód przedsiębiorcy przekroczy kwotę wolną od podatku, nie będzie on musiał płacić zaliczki. Wynika to z zasad stosowanych przy jej wyliczaniu. Zaliczkę płaci się na mikrorachunek podatkowy, na podstawie wyliczonych narastająco przychodów i kosztów, z których wylicza się dochód. Oznacza to, że nie bierzemy pod uwagę tylko przychodów i kosztów z danego miesiąca, ale sumujemy wszystkie przychody i koszty włącznie do miesiąca, za który wyliczamy zaliczkę.

Skala podatkowa

W art. 27 ust. 1b ustawy o PIT, ustawodawca wskazał zasady wyliczania zaliczek na podatek dochodowy w trakcie roku wraz z informacją o zasadach stosowania kwoty zmniejszającej podatek. Zgodnie z tymi przepisami:

w sytuacji uzyskania dochodu nieprzekraczającego kwoty 85 528 zł - kwota zmniejszająca podatek wynosi 525,12 zł rocznie;

w sytuacji uzyskania dochodu powyżej kwoty 85 528 zł, zaliczki na podatek nie pomniejsza się o kwotę zmniejszającą podatek.

Podstawa obliczenia podatku | Podatek wynosi | minus kwota zmniejszająca podatek | |

od | ponad | ||

85 528 zł | 17% | ||

85 528 zł | 15 395,04 zł + 32% nadwyżki ponad 85 528 zł | ||

W związku z powyższym, można zauważyć, że zmianie nie uległy wysokości progów podatkowych, a jedynie sytuacja, w której zastosowanie ma kwota zmniejszająca podatek, co szczegółowo obrazuje tabela:

Podstawa obliczenia podatku | Podatek wynosi | |||

do | między | ponad | podatek | kwota zmniejszająca podatek |

8000 zł | 17% | 1360 zł | ||

8000 zł i | od 1360 zł do 525,12 zł wzór wyliczenia: 834 zł 88 gr × (podstawa obliczenia podatku - 8.000 zł) ÷ 5.000 zł | |||

13 000 zł i 85 528 zł | 525,12 zł | |||

85 528 zł i 127 000 zł | 15 395,04 zł + 32% nadwyżki ponad 85 528 zł | 32% | wzór wyliczenia: 525 zł 12 gr × (podstawa obliczenia podatku - 85.528 zł) ÷ 41 472 zł | |

127 000 | 32% | 0 zł | ||

Powyższa tabela znajduje zastosowanie dopiero w zeznaniu rocznym. W trakcie roku należy wyliczać zaliczki na PIT zgodnie ze wskazówkami opisanymi w art. 27 ust. 1a ustawy o PIT (o którym mowa w wyższej tabeli).

Uzyskując dochody mieszczące się w pierwszym progu podatkowym, tj. nieprzekraczające kwoty 85 528 zł, kwota wolna od podatku zmniejsza się wraz ze wzrostem dochodu. W sytuacji gdy osoba fizyczna rozliczająca się w oparciu o skalę podatkową osiągnie dochód w wysokości nieprzekraczającej 8000 zł, nie będzie zobowiązana do zapłaty podatku, a jedynie do złożenia zeznania rocznego.

Warto podkreślić, że po przekroczeniu progu podatkowego, czyli osiąganiu dochodów powyżej 85 528 zł, kwota zmniejszająca podatek przy obliczaniu zobowiązania podatkowego w zeznaniu rocznym uwzględniana jest w sposób malejący (od wartości 525,12 zł do 0 zł) aż do osiągnięcia dochodu w kwocie 127 000 zł, po przekroczeniu którego kwota wolna od podatku nie występuje.

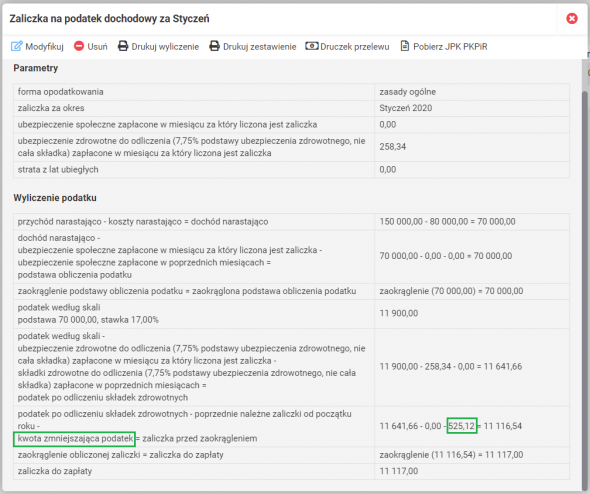

Jak wygenerować zaliczkę na podatek dochodowy w systemie wFirma?

Aby wygenerować zaliczkę na podatek dochodowy w systemie wFirma.pl, należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

System dokona automatycznego przeliczenia dochodu na podstawie informacji wprowadzonych do ewidencji, a następnie pomniejszy jego wartość o zapłacone w danym roku składki na ubezpieczenie społeczne. Po wyliczeniu wartości podatku dochodowego system uwzględni kwotę zapłaconych w danym roku składek na ubezpieczenie zdrowotne podlegające odliczeniu, opłacone dotychczas zaliczki na podatek oraz kwotę zmniejszającą podatek. W sytuacji gdy wartość dochodu mieści się w pierwszym progu podatkowym, kwota zmniejszająca podatek wynosi 525,12 zł. Jeśli dochód przekroczy pierwszy próg podatkowy, wartość podatku nie podlega obniżeniu o tę kwotę. Obliczona zaliczka, którą podatnik będzie musiał wpłacić do urzędu skarbowego, zostanie zaokrąglona do pełnych złotych.

Generowanie zeznania rocznego w systemie wFirma.pl

W celu wygenerowania zeznania rocznego należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ. System automatycznie obliczy wysokość dochodu, jaki został wypracowany w danym roku oraz zastosuje schemat, w oparciu o który sprawdzi, jaka wysokość kwoty zmniejszającej podatek przysługiwała podatnikowi w trakcie roku podatkowego.

Na pierwszy rzut oka sposób wyliczania może się wydawać dość skomplikowany, ale w rzeczywistości nie jest to takie trudne. Przedsiębiorcy, którzy zdecydują się na prowadzenie księgowości za pomocą programów on-line, nie będą musieli się martwić o wyliczanie zaliczek, zrobi to bowiem za nich program na podstawie wprowadzanych do systemu danych.

Wpłata zaliczek na podatek dochodowy

Termin wpłaty zaliczek za dany miesiąc/kwartał jak już zostało wcześniej wspomniane to 20. dzień miesiąca następującego po miesiącu/kwartale, dla którego wyliczono zaliczkę. Zaliczka za ostatni miesiąc/kwartał roku podatkowego płacona będzie za ten rok w terminie do 20 stycznia następnego roku lub nie będzie podlegała opłacie, w przypadku gdy przedsiębiorca przed upływem tego terminu dokona rozliczenia z urzędem skarbowym za cały rok, składając podatkowe zeznanie roczne, opłacając równocześnie wyliczony na tej podstawie podatek.

Wybór trybu płacenia zaliczek zależy od przedsiębiorcy. Podstawową jest zaliczka miesięczna, która obowiązuje wszystkich. Natomiast jeżeli przedsiębiorca spełnia określone warunki, może skorzystać z przywileju i wybrać zaliczki kwartalne lub uproszczone.

Z kwartalnych zaliczek może skorzystać przedsiębiorca będący małym podatnikiem, czyli takim, którego przychody ze sprzedaży (łącznie z VAT) za poprzedni rok nie przekroczyły kwoty 2 000 000 euro (w 2021 r. limit ten w przeliczeniu na polskie złote wynosi 9 031 000 zł).

Uproszczony tryb opłaty zaliczek polega na comiesięcznym wpłacaniu zaliczek na podatek dochodowy, wyliczanej jednak nie na podstawie bieżących skumulowanych przychodów i kosztów, a na podstawie dochodów uzyskiwanych dwa lub trzy lata temu. W związku z taką konstrukcją, zaliczki uproszczonej nie mogą wybrać przedsiębiorcy, którzy założyli dopiero działalność oraz ci, którzy przez ostatnie dwa, trzy lata wykazywali same straty lub nie osiągnęli dochodu powodującego zapłatę podatku. Zaliczka w formie uproszczonej wynosi 1/12 obliczonej kwoty podatku na podstawie danych z zeznania podatkowego za dwa lub trzy lata wstecz obliczonej przy zastosowaniu odpowiedniej stawki, czyli skali podatkowej lub podatku liniowego.

Od 2019 roku jeżeli przedsiębiorca chce zmienić tryb płacenia zaliczek to o wyborze formy nowej formy wpłacania zaliczek: kwartalnie i zaliczek uproszczonych (dotyczy PIT i CIT), składa dopiero w rocznym zeznaniu, składanym za rok, w którym stosował dane rozwiązanie.

Zaliczka przy podatku liniowym 19%

Jeżeli przedsiębiorca wybierze formę opodatkowania podatkiem liniowym, to zaliczkę na podatek dochodowy będzie zobowiązany zapłacić już za pierwszy miesiąc działalności bez względu od wielkości osiągniętego dochodu. Jedynie strata nie wywołuje obowiązku opłacenia zaliczki. Zaliczki płaci się w takim samym terminie jak przy zasadach ogólnych, czyli do 20. dnia kolejnego miesiąca/kwartału. Tryb kwartalny i uproszczony także obowiązuje przy stawce liniowej, pod warunkami takimi samymi jak przy opisywanych wyżej zasadach ogólnych, z tym że oczywiście podatek od dochodu wyliczany jest przy zastosowaniu liniowej stawki podatku 19%.

Zmiany trybu płacenia zaliczki tak jak przy zasadach ogólnych zgłasza się dopiero w rocznym zeznaniu, składanym za rok, w którym stosował dane rozwiązanie.

Ryczałt od przychodów ewidencjonowanych

Za dany miesiąc przedsiębiorca sam oblicza i wpłaca ryczałt (obliczony od samego przychodu - niepomniejszonego o koszty) w terminie do 20. dnia następnego miesiąca. Natomiast za ostatni miesiąc ryczałt płaci się w terminie złożenia zeznania rocznego, czyli do 28 lutego. Niektórzy podatnicy mogą wybrać kwartalne rozliczenie ryczałtu - warunkiem jest otrzymanie przychodów z prowadzonej działalności samodzielnie lub przychodów spółki w roku poprzednim, czyli dla 2021r. nie przekraczających kwoty 25 000 euro w roku 2020, czyli 109 335 zł.

O wyborze kwartalnego opłacania ryczałtu naczelnika urzędu skarbowego informuje się dopiero w rocznym zeznaniu, składanym za rok, w którym stosował dane rozwiązanie. Kwartalne rozliczenie z urzędem skarbowym z tytułu podatku dochodowego będzie trwało do momentu, w którym podatnik zgłosi jego zmianę lub gdy zmieni się jego sytuacja i nie będzie on spełniał warunków, jakimi musi się charakteryzować ryczałtowiec. Należy pamiętać, że po przekroczeniu limitu przedsiębiorca będzie zobowiązany powrócić do miesięcznego rozliczania ryczałtu, nawet gdy nie zgłosi tego w urzędzie.

Karta podatkowa

W przypadku rozliczania karty podatkowej ustaloną przez naczelnika kwotę podatku pomniejsza się o zapłaconą składkę na ubezpieczenie zdrowotne (w wysokości 7,75% podstawy wymiaru), a następnie wpłaca do 7. dnia każdego miesiąca za miesiąc poprzedni. Za grudzień podatek opłaca się wyjątkowo do 28 grudnia.

Deklaracje i terminy płatności podatku

Każdy przedsiębiorca, który osiągnie w danym roku podatkowym dochód, musi złożyć deklarację roczną. Nie ma jednak obowiązku składania deklaracji miesięcznych lub kwartalnych związanych z płaceniem zaliczek na podatek dochodowy czy ryczałtu.

Zasady ogólne

Po zakończeniu roku podatkowego do urzędu skarbowego składa się zeznanie podatkowe zawierające informację o wysokości osiągniętego za dany rok dochodu. Termin złożenia deklaracji rocznej upływa 30 kwietnia roku następnego.

Formularz deklaracji na podatek dochodowy przy rozliczeniu na zasadach ogólnych to PIT-36. W zeznaniu wykazuje się wszystkie osiągnięte przez daną osobę dochody, które są opodatkowane według skali podatkowej.

Rozliczanie na zasadach ogólnych pozwala na koniec roku rozliczyć się wspólnie z małżonkiem bądź też zgodnie z zasadami przysługującymi osobom samotnie wychowującym dzieci. Można także skorzystać z różnego rodzaju ulg m.in. rehabilitacyjną czy prorodzinną

Terminarz:

zaliczki - do 20. dnia miesiąca następującego po miesiącu/kwartale, za który jest wyliczana;

zeznanie roczne PIT 36 - do 30 kwietnia,

zmiana formy opodatkowania - do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy w danym roku podatkowym przychód (albo do końca roku podatkowego, jeżeli pierwszy taki przychód zostanie osiągnięty w grudniu roku podatkowego),

zmiana trybu płacenia zaliczki - w zeznaniu rocznym składanym za rok, w którym podatnik dokonał zmiany trybu płacenia zaliczki..

Podatek liniowy

Koniec roku podatkowego wiąże się w tym przypadku ze złożeniem zeznania podatkowego w urzędzie skarbowym do 30 kwietnia następnego roku. Obowiązująca dla tej formy rozliczeń deklaracja to PIT-36L. Zeznanie to powinno zawierać jednak tylko dochody osiągnięte z działalności gospodarczej.

Wybranie tej formy rozliczania podatku powoduje brak możliwości rozliczeń wspólnych z małżonkiem oraz brak możliwości skorzystania z zasad przewidzianych dla osób samotnie wychowujących dzieci. Przy dochodzie wykazywanym w PIT-36L nie można korzystać z ulg za wyjątkiem jednej dotyczącej osiągania dochodów za granicą. Natomiast można odliczyć zapłacone składki na ubezpieczenie zdrowotne (7,75% podstawy wymiaru) oraz wpłaty na konto IKZE czy darowiznę na rzecz szkolnictwa.

Terminarz:

zaliczki - do 20. dnia miesiąca po miesiącu/kwartale, za który jest wyliczana,

zeznanie roczne PIT 36L oraz PIT-37 - do 30 kwietnia,

zmiana formy opodatkowania - do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy w danym roku podatkowym przychód (albo do końca roku podatkowego, jeżeli pierwszy taki przychód zostanie osiągnięty w grudniu roku podatkowego),

zmiana trybu płacenia zaliczki - w zeznaniu rocznym składanym za rok, w którym podatnik dokonał zmiany trybu płacenia zaliczki.

Ryczałt

Zeznanie roczne ryczałtowiec składa w urzędzie skarbowym w terminie od dnia 15 lutego do końca lutego roku następującego po roku podatkowym. Zeznanie złożone przed początkiem terminu uznaje się za złożone w dniu 15 lutego roku następującego po roku podatkowym. Deklaracja uwzględniająca taką formę rozliczeń podatku to PIT-28. Na tym formularzu wykazuje się jedynie przychód opodatkowany ryczałtem, natomiast dochody z innego tytułu, jak np. ze stosunku pracy wykazuje się w PIT-37.

Wybór opodatkowania przychodów w formie ryczałtu wiąże się z ograniczeniem możliwości rozliczania wspólnie z małżonkiem. Nie można również skorzystać z ulg na dzieci. Od przychodu można natomiast odliczyć m.in. składki na ubezpieczenia społeczne, ulgę dla honorowych krwiodawców , wydatki na cele rehabilitacyjne i składki zdrowotne (w wysokości 7,75% wymiaru podstawy).

Terminarz:

zaliczki - do 20. dnia miesiąca po miesiącu, za który jest wyliczana,

zeznanie roczne PIT-28 - do ostatniego dnia lutego (jeśli wypada w dzień wolny od pracy, wówczas pierwszy dzień roboczy następujący po tym dniu) oraz PIT-37 do 30 kwietnia,

zmiana formy opodatkowania - do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy w danym roku podatkowym przychód (albo do końca roku podatkowego, jeżeli pierwszy taki przychód zostanie osiągnięty w grudniu roku podatkowego),

zmiana trybu płacenia zaliczki - w zeznaniu rocznym składanym za rok, w którym podatnik dokonał zmiany trybu płacenia zaliczki.

Karta podatkowa

Ten rodzaj rozliczenia z urzędem skarbowym z tytułu podatku dochodowego powoduje brak możliwości skorzystania z ulg i odliczeń za wyjątkiem odliczenia od podatku zapłaconej składki na ubezpieczenie zdrowotne. Zeznanie podatkowe składa się na formularzu PIT-16A do 31 stycznia roku następnego. W przypadku gdy osiągnięto dochody również z innego tytułu, np. ze stosunku pracy, należy złożyć również deklarację PIT-37.

Terminarz:

zaliczki - do 7. dnia miesiąca po miesiącu, za który jest wyliczana, za grudzień - do 28 grudnia,

zeznanie roczne PIT-16A - do 31 stycznia oraz PIT-37 do 30 kwietnia,

zmiana trybu płacenia zaliczki - w przypadku karty podatkowej podatnik nie ma możliwości zmiany trybu rozliczania zaliczki np. na kwartalny.

Rozliczenia z urzędem skarbowym - podsumowanie

Wybór formy rozliczenia z urzędem skarbowym jest istotny dla każdego przedsiębiorcy. To od niego zależy, czy skorzysta z przywilejów nadawanych przez Ministerstwo Finansów i wykorzysta optymalizację podatkową, czy też nie. Wybierając formę rozliczania z tytułu podatku dochodowego, przedsiębiorca powinien wziąć pod uwagę:

rodzaj działalności;

jej rozmiar;

wysokość spodziewanych przychodów i kosztów.

Pamiętać należy, że wybór odpowiedniej formy opodatkowania może pozwolić na zaoszczędzenie pewnej kwoty pieniędzy, a przy tym należy wiedzieć, że wpływa na możliwość korzystania z niektórych przywilejów jak wspólnego rozliczania z małżonkiem czy uwzględniania ulg i odliczeń od podatku. To również poniekąd od formy opodatkowania będzie uzależniony charakter prowadzonej ewidencji księgowej.

Warto więc zwrócić uwagę na to, jaki wybór w tej kwestii ma nasze przedsiębiorstwo i rozważyć możliwość skorzystania z optymalizacji podatkowej, która będzie najbardziej korzystna dla naszego profilu działalności.