Chwiejna gospodarka wymusza na przedsiębiorcach redukcję kosztów, co niestety często odbija się na pracownikach. Pracodawcy coraz chętniej sięgają po alternatywne formy umów, w ten sposób pozbywając się balastu w postaci składek na ubezpieczenie osób zatrudnionych. Takimi alternatywnymi formami umów są umowy cywilnoprawne i należy do nich między innymi umowa o dzieło. Jaki jest koszt całkowity zatrudnienia na umowę o dzieło? Wyjaśniamy.

Charakterystyka umowy o dzieło

Umowa o dzieło często nazywana jest umową rezultatu. Oznacza to, że przedmiotem umowy jest efekt końcowy wykonanego dzieła, a nie sam proces tworzenia go. Takim dziełem może być jakaś rzecz, piosenka, wiersz, opowiadanie, powieść, artykuł, stworzenie strony internetowej, program komputerowy, a nawet niematerialny akt twórczy (organizacja koncertu, udzielenie korepetycji – z tym że w takich przypadkach należy pamiętać, że zlecający wypłaca wynagrodzenie tylko za rezultat, czyli np. zdanie matury w drugim przypadku) itd. Jeśli dzieło ma posiadać formę materialną, to powinna być ona właściwie opisana w umowie.

Niekiedy pracodawcy, by uchronić się przed fuszerką ze strony osoby zatrudnionej, zawierają w umowie przypadki, w jakich mogą sprawdzić wykonane dzieło pod względem jakości i aktualizacji wynagrodzenia. Może się zdarzyć, że wynagrodzenie będzie niższe lub ewentualnie wyższe, w sytuacji gdy osoba przyjmująca zamówienie przekroczy oczekiwania pracodawcy. Meritum umowy o dzieło polega na osiągnięciu opisanego w umowie rezultatu, gdyż tylko za niego osoba przyjmująca otrzyma wynagrodzenie.

Umowa o dzieło a obowiązek wobec ZUS-u

Już od kilku lat konieczne jest zgłoszenie przez płatnika składek lub osobę fizyczną zlecającą dzieło każdej umowy o dzieło w ZUS-ie. Obowiązek ten nie dotyczy umów o dzieło:

- zawartych z własnym pracownikiem;

- wykonywanych na rzecz własnego pracodawcy, ale zawartych z innym podmiotem;

- zawartych z osobami prowadzącymi działalność gospodarczą na wykonanie przez nie usług, które wchodzą w zakres prowadzonej działalności.

Zgłoszenia dokonuje się na formularzu RUD, który można przekazać elektronicznie przez Platformę Usług Elektronicznych (PUE) ZUS.

Z reguły umowa o dzieło nie stanowi obowiązkowego tytułu do objęcia ubezpieczeniem społecznym i zdrowotnym. Mogą zdarzyć się przypadki, kiedy pracodawca będzie zobowiązany odprowadzić składki ZUS od wynagrodzenia za umowę o dzieło. Taka sytuacja ma miejsce, kiedy pracodawca zawiera umowę o dzieło z własnym pracownikiem, czyli z takim pracownikiem, z którym ma podpisaną umowę o pracę. Przychód z umowy o dzieło zawartej z własnym pracodawcą należy doliczyć do przychodu pracownika z tytułu umowy o pracę. Suma tych przychodów z umów stanowi podstawę wymiaru składek na ubezpieczenia społeczne i ubezpieczenie zdrowotne zatrudnionego. Pracownik podlega obowiązkowo wszystkim ubezpieczeniom społecznym zarówno z umowy o pracę, jak i umowy o dzieło, w tym: emerytalnemu, rentowym, chorobowemu i wypadkowemu oraz ubezpieczeniu zdrowotnemu. Dodatkowo za taką osobę obowiązkowe są też składki na FP i FGŚP.

Rodzaj ubezpieczenia | Składki pokrywane przez pracodawcę | Składki pokrywane przez pracownika |

Emerytalne | 9,76% | 9,76% |

Rentowe | 6,50% | 1,50% |

Wypadkowe | 1,67%* | – |

Chorobowe | – | 2,45% |

Zdrowotne | – | 9,00% |

FP | 2,45% | – |

FGŚP | 0,1% | – |

*standardowa stopa procentowa składki na ub. wypadkowe obowiązująca od 1 kwietnia 2018 roku

Pracodawcy przed wybraniem którejś umowy cywilnoprawnej powinni poznać jej dokładny charakter, gdyż zdarza się tak, że mylą oni pojęcia – umowę zlecenie uważają za umowę o dzieło. Wówczas ZUS może zakwestionować taką umowę, zarzucając pracodawcy celowe uchylanie się od płacenia składek. Należy pamiętać, że o charakterze umowy zawartej z pracownikiem decyduje przede wszystkim przedmiot zawarty w umowie, a nie sama nazwa umowy.

Podatek i koszty uzyskania przychodu

Osoba wykonująca umowę o dzieło, mimo że nie jest objęta ubezpieczeniem społecznym ani zdrowotnym, od otrzymanego wynagrodzenia zobowiązana jest odprowadzić podatek dochodowy.

Jeśli wynagrodzenie nie przekracza 200 zł brutto, powinno zastosować się zryczałtowany podatek dochodowy w stawce 12%. Podatek ten pobiera się od przychodu bez odliczenia kosztów jego uzyskania. Takie przychody nie są wykazywane w PIT 11. Co istotne, zryczałtowany podatek dochodowy nie ma zastosowania przy umowach, których wynagrodzenie jest określone stawką.

Ponadto umowa o dzieło może być opodatkowana na zasadach ogólnych, gdzie przy wyliczaniu podatku stosuje się skalę podatkową. Aktualnie obowiązują dwie stawki:

- 12% – pierwszy próg podatkowy dla dochodów nieprzekraczających od 2022 roku kwoty 120 000 zł;

- 32% – drugi próg podatkowy dla dochodów powyżej górnej granicy.

W tym przypadku stosuje się koszty uzyskania przychodu, które mogą wynosić 20% lub 50%, kiedy wykonawca dzieła korzysta z praw autorskich.

Co ciekawe, od 2022 roku dziełobiorca, który wie, że jego przychody w ciągu roku będą niższe niż 30 000 zł, może złożyć wniosek o niepobieranie zaliczek na podatek. Ma to związek z zastosowaniem w trakcie roku kwoty wolnej od podatku w wysokości 30 000 zł.

Warto pamiętać, że podatek należy pobrać także od wynagrodzenia z umowy o dzieło zawartej cudzoziemcem, który nie jest polskim rezydentem podatkowym. Od wypłaty odprowadza się zryczałtowany podatek w wysokości 20% przychodu. Dodatkowo od przychodu z tej umowy nie można odjąć kosztów uzyskania przychodu.

Dochody wykonawców umów zlecenie są wykazywane w PIT-11 (prócz dochodów ze umów objętych zryczałtowanym PIT), a w przypadku cudzoziemców nierezydentów przychody są wykazywane na IFT-1/IFT-1R.

Jaki jest koszt całkowity zatrudnienia na umowę o dzieło?

Ustalanie kosztu całkowitego wynikającego z umowy przy umowach o dzieło nie jest problemem. Wiąże się to z tym, że w ich przypadku nie odprowadza się żadnych składek do Zakładu Ubezpieczeń Społecznych – kosztem uzyskania przychodów przedsiębiorcy będzie jedynie wynagrodzenie brutto zatrudnionego. Ponadto jeśli chodzi o umowę o dzieło, nie obowiązuje minimalne wynagrodzenie czy minimalna stawka godzinowa, tak jak jest to w przypadku umowy o pracę i umowy zlecenia.

Przykład 1.

Pytanie: Pan Jan zawarł umowę o dzieło na 100,00 zł brutto, został zastosowany zryczałtowany podatek dochodowy. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 100,00 zł

Podatek: 100,00 zł x 12% = 12,00 zł

Wynagrodzenie netto: 100,00 zł – 12,00 zł = 88,00 zł

Koszt całkowity równa się kwocie brutto czyli wynosi 100,00 zł

Przykład 2.

Pani Karolina zawarła umowę o dzieło na kwotę 3490,00 zł brutto, gdzie zostaną zastosowane 20% koszty i 12% stawka podatku. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 4 242,00 zł

Koszty: 4 242,00 zł x 20% = 848,00 zł

Podatek: (4 242,00 zł – 848,00 zł) x 12% = 407,28 zł w zaokrągleniu 407,00 zł

Wynagrodzenie netto: 4242,00 zł – 407,00 zł = 3835,00 zł

Koszt całkowity równa się kwocie brutto, czyli wynosi 4 242,00 zł

Przykład 3.

Pani Amelia zawarła umowę o dzieło na kwotę 3600,00 zł brutto, gdzie zostaną zastosowane 50% koszty (zostają przeniesione prawa autorskie) i 12% stawka podatku. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 3600,00 zł

Koszty: 3600,00 zł x 50% = 1800,00 zł

Podatek: (3600,00 zł – 1800,00 zł) x 12% = 216,00 zł

Wynagrodzenie netto: 3600,00 zł – 261,00 zł = 3384,00 zł

Koszt całkowity równa się kwocie brutto, czyli wynosi 3600,00 zł

Przykład 4.

Pan Tomasz zawarł umowę o dzieło na kwotę 15 000,00 zł brutto, gdzie zostaną zastosowane 20% koszty i na wniosek pana Tomasz 32% stawka podatku. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 15 000,00 zł

Koszty: 15 000,00 zł zł x 20% = 3000,00 zł

Podatek: (15 000,00 zł – 3000,00 zł) x 32% = 3840,00 zł

Wynagrodzenie netto: 15 000,00 zł – 3840,00 zł = 11 160,00 zł

Koszt całkowity równa się kwocie brutto, czyli wynosi 15 000,00 zł

Przykład 5.

Pani Anna zawarła umowę o dzieło na kwotę 1 000,00 zł brutto i złożyła wniosek o nienaliczanie podatku. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 1000,00 zł

Wynagrodzenie netto: 1000,00 zł

Koszt całkowity równa się kwocie brutto, czyli wynosi 1000,00 zł

Obowiązek objęcia ubezpieczeniami wykonawcy z tytułu umowy o dzieło powstaje tylko w przypadku, gdy umowę zawiera się z własnym pracodawcą (z którym została również podpisana umowa o pracę).

Przykład 6.

Pan Mateusz zawarł umowę o dzieło z własnym pracodawcą na kwotę 4000,00 zł, gdzie zostaną zastosowane 20% koszty i 12% stawka podatku. Jaki będzie całkowity koszt umowy i kwota do wypłaty?

Wynagrodzenie brutto: 4000,00 zł

Ubezpieczenie emerytalne (dziełobiorcy): 4000,00 zł x 9,76% = 390,40 zł

Ubezpieczenie rentowe (dziełobiorcy): 4000,00 zł x 1,5% = 60,00 zł

Ubezpieczenie chorobowe (dziełobiorcy): 4000,00 zł x 2,45% = 98,00 zł

Suma składek (dziełobiorcy): 390,40 zł + 60,00 zł + 98,00 zł = 548,40 zł

Ubezpieczenie emerytalne (dziełodawcy): 4000,00 zł x 9,76% = 390,40 zł

Ubezpieczenie rentowe (dziełodawcy): 4000,00 zł x 6,5% = 260,00 zł

Ubezpieczenie wypadkowe (dziełodawcy): 4000,00 zł x 1,67% = 66,80 zł

Suma składek (dziełodawcy): 390,40 zł + 260,00 zł + 66,80 zł = 717,20 zł

Podstawa ubezpieczenia zdrowotnego: 4000,00 zł – 548,40 zł = 3451,60 zł

Składka zdrowotna: 3451,60 zł x 9% = 310,64 zł

Ubezpieczenie na Fundusz Pracy (dziełodawcy): 4000,00 zł x 2,45% = 98,00 zł

Ubezpieczenie na FGŚP (dziełodawcy): 4000,00 zł x = 4,00 zł

Koszty: (4000,00 zł – 548,40 zł) x 20% = 690,32 zł

Podatek: (4000,00 zł – 548,40 zł – 690,32) x 12% = 331,32 zł zaokr. 331,00 zł

Wynagrodzenie netto: 4000,00 zł – 548,40 zł – 310,64 zł – 331,00 zł = 2809,96 zł

Koszt całkowity zatrudnienia na umowę o dzieło: 4000,00 zł + 717,20 zł + 98,00 zł + 4,00 zł = 4 819,20 zł

Przykład 7.

Pan Yurii podpisał umowę o dzieło z polskim podmiotem. Nie posiada jednak certyfikatu rezydencji podatkowej w Polsce. Wynagrodzenie z umowy zostało ustalone na poziomie 3 200 zł miesięcznie. Jaki będzie całkowity koszt zatrudnienia i kwota do wypłaty?

Wynagrodzenie brutto: 3 200,00 zł

Podatek: 3200,00 x 20% = 640,00 zł

Wynagrodzenie netto: 3200,00 zł – 640,00 zł = 2 560,00 zł

Koszt całkowity równa się kwocie brutto, czyli wynosi 3 200,00 zł

Jak ustalić całkowity koszt zatrudnienia pracownika w systemie wFirma

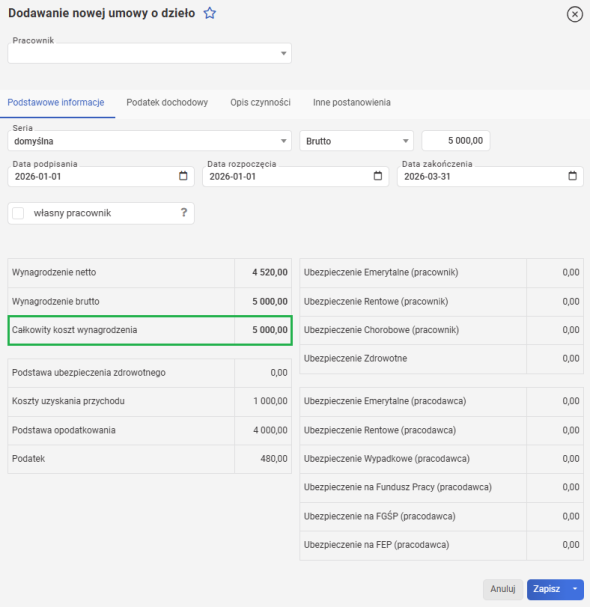

System wFirma już podczas dodania umowy pozwala na sprawdzenie całkowitego kosztu danego dzieła. Dodając umowę KADRY » UMOWY » DODAJ, po wpisaniu kwoty i ustaleniu, jakie przepisy obowiązują w danym przypadku, zostanie wyświetlone wyliczenie kosztu i kwoty netto. Po zapisaniu umowy wynagrodzenie zostanie naliczona wg wybranego schematu na rachunku.

Podsumowanie

W przypadku umowy o dzieło dość łatwo ustalić jest koszt całkowity. W większości przypadków jest on równy kwocie brutto. Co z pewnością jest powodem, dla którego pracodawcy chętnie zawierają takie umowy.