Przez część przedsiębiorców Mały ZUS Plus jest przyjmowany entuzjastycznie, jednakże spotkała się również z falą krytyki z powodu jej niejasności. Na czym polega to rozwiązanie i kto może z niego skorzystać? W poniższym artykule odpowiadamy na pytania o Mały ZUS: ile wynosi w 2026 roku, kiedy jest korzystny i do kiedy można z takiej ulgi skorzystać.

Kto może skorzystać z Małego ZUS?

Podstawowym założeniem Małego ZUS Plus jest osiągnięcie przez przedsiębiorcę w poprzednim roku kalendarzowym przychodów nieprzekraczających kwoty 120 000 zł. Ci, którzy spełnią m.in. ten warunek, w nowym roku kalendarzowym będą mieli możliwość opłacać składki od indywidualnie określonej podstawy, której bazą jest osiągnięty przez przedsiębiorcę dochód.

wykonuje działalność gospodarczą na rzecz byłego pracodawcy, względem którego przed dniem rozpoczęcia działalności w bieżącym lub w poprzednim roku kalendarzowym wykonywała (w ramach umowy o pracę) czynności wchodzące w zakres tej nowej działalności;

w poprzednim roku prowadziła działalność gospodarczą krócej niż przez 60 dni;

rozlicza się za pomocą karty podatkowej oraz jest jednocześnie zwolniona z podatku VAT (składki od dochodu będą jednak dostępne dla przedsiębiorcy, jeśli firma jest na karcie podatkowej i prowadzi jednocześnie ewidencję VAT);

wykorzystała już limit obowiązywania ulgi Mały ZUS Plus.

Zobacz film: Mały ZUS Plus - kto może skorzystać?

Limit obowiązywania ulgi Mały ZUS Plus – zmiana w 2026 roku

Jeśli chodzi o okres korzystania z Małego ZUS-u Plus, to był on ograniczony do 36 miesięcy w ciągu 60 miesięcy prowadzenia działalności gospodarczej. W 2023 roku ustawą z dnia 26 maja 2023 r. o świadczeniu wspierającym ulga Mały ZUS Plus została wydłużona o 12 miesięcy. Spowodowało to, że przedsiębiorcy, którzy w 2023 roku korzystali z ulgi Mały ZUS Plus, mogli przedłużyć ją o 12 miesięcy, czyli łącznie przez 48 miesięcy. Wydłużenie ulgi dotyczyło tylko przedsiębiorców, którzy w 2023 roku korzystali z ulgi Mały ZUS Plus.

Dotychczas wyliczenie limitu budziło wiele wątpliwości, a zapis „ostatnich 60 miesięcy kalendarzowych” sprawiał wiele trudności. Art. 11 ustawy z 21 maja 2025 r. o zmianie niektórych ustaw w celu deregulacji prawa gospodarczego i administracyjnego oraz doskonalenia zasad opracowywania prawa gospodarczego sprawia, że liczenie tego okresu będzie łatwiejsze. Od 1 stycznia 2026 r. przedsiębiorcy mogą skorzystać z 36 miesięcy niższych składek w każdym 60-miesięcznym okresie (5 lat) prowadzenia firmy:

z nowych zasad (36 miesięcy ulgi) przedsiębiorcy mogą skorzystać od stycznia 2026 r., niezależnie od tego, czy korzystali z Małego ZUS Plus w przeszłości, czy korzystają z niego obecnie.

każdy miesiąc kalendarzowy, w którym przedsiębiorca choć przez jeden dzień prowadził działalność lub korzystał z ulgi, liczy się jako pełny miesiąc do odpowiednich limitów.

36 miesięcy ulgi w ciągu 5 lat

Okres 60 miesięcy (5 lat) zaczyna biec od pierwszego miesiąca po grudniu 2025 r., w którym przedsiębiorca rozpocznie korzystanie z ulgi.

Przykład 1.

Pan Jan zgłosił się do ulgi Mały ZUS od stycznia 2026 r. Kiedy upłynie 60 miesięcy?5-letni cykl trwa od stycznia 2026 r. do grudnia 2030 r. W tym czasie Pan Jan ma do wykorzystania 36 miesięcy niższych składek.

Ważne zasady korzystania z limitu:

jeśli przedsiębiorca w ciągu 5-letniego cyklu nie wykorzysta pełnych 36 miesięcy ulgi, niewykorzystane miesiące nie przechodzą na kolejny cykl.

jeśli przedsiębiorca wykorzysta całe 36 miesięcy szybciej (np. w ciągu pierwszych 3 lat), przez pozostały czas do końca 5-letniego cyklu musi płacić pełne składki. Prawo do nowej ulgi nabędzie dopiero w kolejnym 5-letnim cyklu.

Istotne jest to, że od stycznia 2026 r. przedsiębiorca może skorzystać z 36 miesięcy ulgi „Mały ZUS Plus” na nowych zasadach (tych, które obowiązują od 2026 r.) niezależnie od tego, czy wykorzystał ją przed 2026 rokiem. Pozostałe warunki, na podstawie których przedsiębiorcy mają prawo do ulgi „Mały ZUS Plus” się nie zmieniły.

Przykład 2.

Pani Magda wykorzystała do grudnia 2025 r. 32 miesiące ulgi „Mały ZUS Plus”. W 2026 r. prowadzi działalność bez przerwy i nadal może korzystać z tej ulgi. Z ilu miesięcy może skorzystać? Od stycznia 2026 r. ma prawo do maksymalnie 36 miesięcy ulgi w okresie najbliższych 60 miesięcy kalendarzowych.

Co z niewykorzystaną ulgą (dodatkowe 12 miesięcy) z 2023 roku?

Jeżeli w 2023 r. przedsiębiorca prowadził firmę i korzystał z Małego ZUS Plus, dzięki czemu nabył prawo do dodatkowych 12 miesięcy ulgi, ale nie zdążył ich w pełni wykorzystać do końca 2025 r. to nie straci ich:

możliwe jest przeniesienie niewykorzystanych miesięcy,

przy ustalaniu liczby dodatkowych miesięcy sumuje się miesiące wykorzystane przed 2026 r. oraz te, które wykorzysta się później. Łącznie z tej konkretnej puli dodatkowej nie może to być więcej niż 12 miesięcy,

najpierw należy wykorzystać nowy limit 36 miesięcy, który przysługuje od 2026 r. Dopiero po jego wyczerpaniu będzie można „dokończyć” wybieranie zaległych miesięcy z puli dodatkowej z 2023 r.

Przykład 3.

Pan Karol spełniała warunki do dodatkowych 12 miesięcy ulgi. Do końca 2025 r. z puli dodatkowych 12 miesięcy zdążył wykorzystać tylko 6 miesięcy. Zostało więc mu 6 miesięcy. Kiedy będzie mógł wykorzystać pozostałe 6 miesięcy? Od stycznia 2026 r. Pan Karol wchodzi w nowy okres i korzysta z przysługujących mu standardowo 36 miesięcy Małego ZUS Plus. Dopiero po upływie tych 36 miesięcy (czyli najwcześniej w 2029 r.) będzie mógł wykorzystać swoje zaległe 6 miesięcy ulgi.

Mały ZUS ile wynosi w 2026 roku?

Podstawę składek ZUS na rok 2026 przy uldze mały ZUS plus należy obliczyć na wzorze zawartym w zaktualizowanej ustawie o systemie ubezpieczeń społecznych:

roczny dochód z pozarolniczej działalności gospodarczej

uzyskany w poprzednim roku kalendarzowym

_____________________________________________________________________ x 30

liczba dni kalendarzowych prowadzenia pozarolniczej

działalności gospodarczej w poprzednim roku kalendarzowym

Wynik działania należy zaokrąglić do dwóch miejsc po przecinku. W następnym kroku otrzymaną liczbę przemnaża się przez stały współczynnik 0,5. Ostateczny wynik trzeba zaokrąglić do pełnych groszy.Przy obliczaniu podstawy składek ZUS przy uldze mały ZUS plus przyjmuje się kwotę dochodu. Współczynnik potrzebny do obliczeń ma określoną stałą wartość.

Przykład 4.

Zakładając, że przedsiębiorca w 2025 roku osiągnął dochód w kwocie 67 500 zł oraz że prowadził działalność przez cały rok, to podstawa małego ZUS-u plus będzie wyliczana następująco:

67 500 zł / 365 dni x 30 = 5547,95 zł

5547,95 zł x 0,5 = 2773,98 zł.

Podstawa naliczania składek dla tego przedsiębiorcy będzie wynosiła 2773,98 zł. Ryczałtowe składki społeczne w 2025 roku będą opłacane od kwoty 5652 zł. W tej sytuacji przedsiębiorca opłacający mały ZUS plus zaoszczędzi. Przedstawia to poniższa tabela.

Mały ZUS | Duży ZUS | |

Podstawa wymiaru składek | 2773,98 zł | 5652 zł |

Ubezpieczenie emerytalne | 541,48 zł | 1103,27 zł |

Ubezpieczenie rentowe | 221,92 zł | 452,16 zł |

Ubezpieczenie wypadkowe | 46,33 zł | 94,39 zł |

Ubezpieczenie chorobowe | 67,96 zł | 138,47 zł |

Składki na FP | podstawa jest niższa niż minimalne wynagrodzenie | 138,47 zł |

Suma | 877,69 zł | 1926,76 zł |

Mały ZUS Plus w 2025 roku – jak dokonać zgłoszenia?

Skoro już wiemy, ile wynosi Mały ZUS, to należy też wiedzieć, jak wygląda rejestracja do tej ulgi. Przedsiębiorca, który w 2025 roku korzystał z ulgi Mały ZUS Plus oraz który jednocześnie nadal spełnia warunki do korzystania z tej ulgi w 2026 roku – nie musi dokonywać przerejestrowania. Natomiast przedsiębiorca, który w roku poprzednim opłacał składki za duży ZUS lub który kończy okres obowiązywania ulgi preferencyjny ZUS, powinien dokonać przerejestrowania na składki od dochodu, zakładając, że spełnia warunki do skorzystania z tej ulgi.Terminy zgłoszeń (kod 05 90 lub 05 92):

do 31 stycznia danego roku – jeśli przedsiębiorca kontynuuje działalność.

7 dni – od daty rozpoczęcia lub wznowienia działalności lub zakończenia okresu preferencji (jeśli dzieje się to po 24 stycznia).

Przedsiębiorca, który w 2025 roku opłacał składki za duży ZUS bądź który kończy okres obowiązywania ulgi preferencyjny ZUS, w celu skorzystania z ulgi składki od dochodu powinien przerejestrować się w ZUS-ie. Żeby tego dokonać, należy w pierwszej kolejności wyrejestrować się w ZUS-ie za pomocą deklaracji ZUS ZWUA. Następnie przedsiębiorca musi ponownie zarejestrować się z wykorzystaniem formularzy ZUS ZUA/ZZA. Zgłoszenie powinno zawierać kod tytułu ubezpieczeń 05 90 lub 05 92.

Opłacanie składki na Fundusz Pracy

Składki na Fundusz Pracy opłacają osoby, których podstawa wymiaru składek na ubezpieczenia społeczne jest co najmniej równa minimalnemu wynagrodzeniu za pracę. W 2026 roku najniższa krajowa pensja wynosi 4806 zł, zatem gdy po wyliczeniu podstawa będzie niższa od tej kwoty, przedsiębiorca może liczyć na zwolnienie z opłacania składki na FP.

Mały ZUS Plus wykazany w deklaracji rozliczeniowej

Oprócz zgłoszenia do ZUS-u z odpowiednim kodem tytułu ubezpieczenia przedsiębiorca powinien również przekazać do zakładu informację o:

- formie opodatkowania w poprzednim roku kalendarzowym;

- rocznym przychodzie i dochodzie z działalności gospodarczej, w tym przychodach i dochodach osiągniętych w czasie obowiązywania wskazanej formy opodatkowania;

- podstawie wymiaru składek emerytalno-rentowych w danym roku kalendarzowym.

Dzięki temu Zakład Ubezpieczeń Społecznych będzie w stanie zweryfikować, czy przedsiębiorcy przysługuje prawo do korzystania z ulgi oraz czy wartość wyliczonej podstawy wymiaru składek jest ustalona poprawnie.

W 2026 roku wymienione wyżej informacje będą wykazane na deklaracji DRA cz. II lub raporcie RCA cz. II. Co ważne, dokument taki składa się jedynie raz w roku – za miesiąc przystąpienia do tej ulgi. Czyli jeżeli przystępuje się do niej w styczniu 2025 roku, wówczas DRA cz. II lub RCA cz. II składa się razem z deklaracją DRA za styczeń – w kolejnych miesiącach dokumentów tych już się nie przekazuje. Przy kontynuacji ulgi w kolejnych latach ten raport również dołącza się do DRA za styczeń danego roku.

Mały ZUS Plus w systemie wFirma

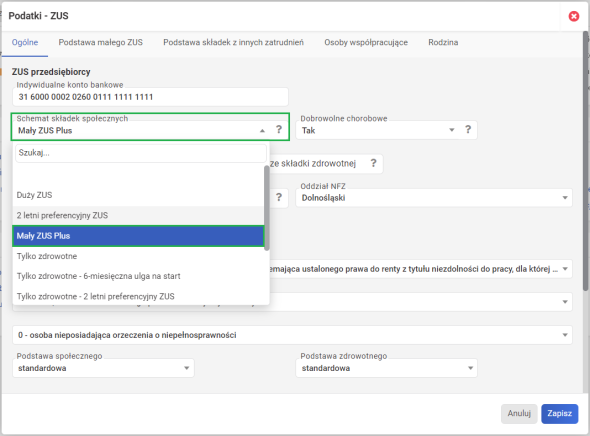

Przedsiębiorca, który dokona przerejestrowania w ZUS-ie na Mały ZUS, ma możliwość ustawić ten schemat składek w systemie wFirma.pl. W zakładce USTAWIENIA » PODATKI » ZUS » OGÓLNE w polu SCHEMAT SKŁADEK SPOŁECZNYCH wybrać należy MAŁY ZUS PLUS lub TYLKO ZDROWOTNE – MAŁY ZUS PLUS.

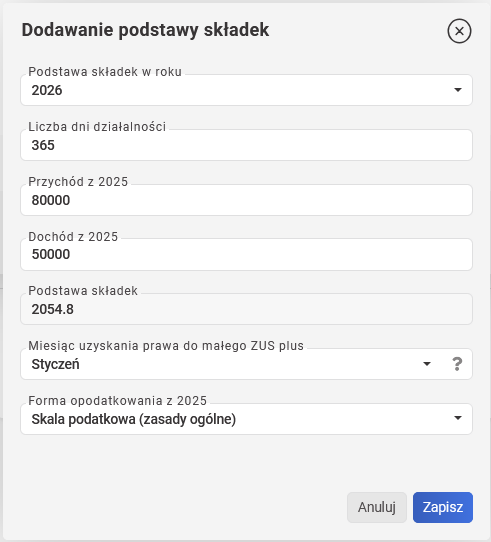

Wtedy pojawi się dodatkowa zakładka PODSTAWA MAŁEGO ZUS. Wystarczy kliknąć DODAJ PODSTAWĘ, żeby system przekierował użytkownika do okna zawierającego podstawowe parametry dotyczące tej ulgi.

Wtedy dowiemy się, ile wynosi Mały ZUS. W wygenerowanym oknie system automatycznie zaczyta dane, takie jak:

liczba dni działalności (z roku poprzedniego);

przychód (z roku poprzedniego);

dochód (z roku poprzedniego)

– jeżeli działalność była rozliczana w 2025 roku w systemie. W przypadku gdy praca z programem rozpoczęła się później, użytkownik ma możliwość uzupełnić te dane samodzielnie. W następnym kroku system dokona automatycznych przeliczeń i określi nową podstawę do wyliczania składek ZUS.Jeśli podstawa wyjdzie:

niższa od podstawy naliczania preferencyjnych składek;

wyższa od podstawy naliczania składek zryczałtowanych (duży ZUS).

Od tak wyliczonej podstawy zostaną naliczone składki na deklaracji rozliczeniowej DRA oraz wykazane odpowiednie dane na DRA cz. II lub RCA cz. II.

Podsumowując, Mały ZUS Plus jest rozwiązaniem dla przedsiębiorców, których przychody nie przekraczają 120 tys. zł. Niższe składki na ubezpieczenia społeczne można płacić maksymalnie przez 36 miesięcy w ciągu kolejnych 60 miesięcy kalendarzowych prowadzenia działalności gospodarczej.