Rozpoczynając działalność gospodarczą przedsiębiorcy często korzystają z różnego rodzaju wsparcia finansowego, jak np. kredyty, pożyczki, czy dotacje. Prawidłowe rozliczenie tych ostatnich sprawia podatnikom wiele trudności. Przepisy w tej kwestii, często zawiłe i niezrozumiałe, powodują problemy w ich interpretacji. Sprawdź, jak powinna zostać rozliczona otrzymana dotacja!

Czy otrzymana dotacja jest przychodem?

Jak wynika z art. 14 ust. 2 pkt 2 ustawy o podatku dochodowym od osób fizycznych, przychodami z działalności gospodarczej są również dotacje, subwencje, dopłaty i inne nieodpłatne świadczenia otrzymane na pokrycie kosztów albo jako zwrot wydatków, z wyjątkiem gdy przychody te są związane z otrzymaniem, zakupem albo wytworzeniem we własnym zakresie środków trwałych lub wartości niematerialnych i prawnych, od których dokonuje się odpisów amortyzacyjnych.

Warto podkreślić, że w większości przypadków dotacje stanowią przychód zwolniony z opodatkowania, o czym mówi art. 21 ustawy:

"art. 21 ust. 1 Wolne od podatku dochodowego są: (...)

121) jednorazowe środki przyznane bezrobotnemu na podjęcie działalności, o których mowa w art. 46 ust. 1 pkt 2 ustawy z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy; (...)

129) dotacje, w rozumieniu przepisów o finansach publicznych, otrzymane z budżetu państwa lub budżetów jednostek samorządu terytorialnego z zastrzeżeniem ust. 36; (...)

136) płatności na realizację projektów w ramach programów finansowanych z udziałem środków europejskich, otrzymane z Banku Gospodarstwa Krajowego, z wyłączeniem płatności otrzymanych przez wykonawców;

137) środki finansowe otrzymane przez uczestnika projektu jako pomoc udzielona w ramach programu finansowanego z udziałem środków europejskich, o których mowa w ustawie z dnia 27 sierpnia 2009 r. o finansach publicznych (Dz. U. z 2015 r. poz. 1865 oraz z 2016 r. poz. 1250)”.

Dotacja w Księdze Przychodów i Rozchodów?

W praktyce gospodarczej można wyróżnić dwa sposoby dotyczące ujmowania otrzymanej dotacji w podatkowej księdze przychodów i rozchodów. Księga jest ewidencją, w której co do zasady powinno wykazywać się te transakcje, które wywołują konsekwencje podatkowe. Jeżeli zaistniałe zdarzenia gospodarcze nie mają znaczenia dla podatku dochodowego od osób fizycznych co do zasady nie należy wykazywać ich w KPiR.

Jak wynika z objaśnień do prowadzenia księgi, przychody należy wykazywać w kolumnie 7 - sprzedaż towarów lub usług, oraz w kolumnie 8 - pozostałe przychody, czyli takie które nie wynikają z głównego profilu działalności firmy, np. odsetki bankowe, przychód ze sprzedaży środka trwałego itp.

Zatem przychodów zwolnionych z opodatkowania przedsiębiorca z pewnością nie powinien wykazywać ani w kolumnie 7 ani w kolumnie 8 księgi, gdyż ujmuje się w nich tylko te, które podlegają opodatkowaniu PIT.

Generalnie zgodnie z pierwszym sposobem stosowanym przez praktyków, otrzymanej dotacji nie należy ujmować w KPiR. Tłumaczą to tym, iż nie ma ona żadnego wpływu na podatek a zatem i na wyliczaną oraz opłacaną przez przedsiębiorcę zaliczkę.

Jednak w sytuacji, gdy podatnik chce wykazać otrzymaną dotację w księdze, kolumną odpowiednią do tego będzie kolumna 17, która służy do ujmowania uwag. Ta część tabeli, generalnie jest neutralna i de facto nie ma wpływu na zobowiązanie podatkowe. Bowiem, jak wynika z objaśnień do podatkowej księgi przychodów i rozchodów, kolumna 17 przeznaczona jest do wpisywania uwag co do treści zapisów w kolumnach 2-16. Może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi. W kolumnie tej mogą być także ewidencjonowane wartości przychodów faktycznie przez podatnika otrzymane. Można do nich zakwalifikować np. dotacje. Jednak, jak wynika z przepisów, mogą, ale nie muszą być ujmowane w niej przychody faktycznie otrzymane przez przedsiębiorcę.

Co do zasady decyzja o ujęciu przychodu (dotacji) w księdze należy do samego podatnika. Warto w tym miejscu podkreślić, że nawet w sytuacji, gdy przedsiębiorca nie wykaże otrzymanej dotacji w KPiR, zobligowany jest do przechowywania wszelkiej dokumentacji z nią związanej.

Zakup środków trwałych oraz wartości niematerialnych i prawnych sfinansowany dotacją

W przypadku sfinansowania zakupu środków trwałych oraz wartości niematerialnych i prawnych dotacją, podatnicy nie posiadają prawa do zaliczenia odpisów amortyzacyjnych do kosztów podatkowych. Wynika to wprost z art. 23 ust. 1 pkt 45 ustawy o PIT:

“Nie uważa się za koszty uzyskania przychodów odpisów z tytułu zużycia środków trwałych oraz wartości niematerialnych i prawnych dokonywanych, według zasad określonych w art. 22a-22o, od tej części ich wartości, która odpowiada poniesionym wydatkom na nabycie lub wytworzenie we własnym zakresie tych środków lub wartości niematerialnych i prawnych, odliczonym od podstawy opodatkowania podatkiem dochodowym albo zwróconym podatnikowi w jakiejkolwiek formie.”

W przypadku, gdy zakup środka trwałego bądź WNiP został tylko w części sfinansowany dotacją, odpisy amortyzacyjne będą mogły stanowić koszt uzyskania przychodów, ale jedynie do tej części, która została uregulowana środkami własnymi przedsiębiorcy.

Mimo wszystko przedsiębiorca musi wprowadzić zakupiony środek trwały lub WNiP do ewidencji, sporządzić na tę okoliczność dokument OT - przyjęcie środka trwałego do użytkowania oraz plan amortyzacji.

Odpisów amortyzacyjnych nie stanowiących kosztów uzyskania przychodów nie ujmuje się w KPiR.

Rozliczanie dotacji - inne wydatki

Zgodnie z art. 23 ust. 1 pkt 56 ustawy o PIT: “ Nie uważa się za koszty uzyskania przychodów wydatków i kosztów bezpośrednio sfinansowanych z dochodów (przychodów), o których mowa w art. 21 ust. 1 pkt 46, 47a, 47d, 116, 122, 129, 136 i 137”.

Wspomniany przepis w konsekwencji oznacza, że przedsiębiorca nie ma prawa do uznania tego typu wydatków za koszt uzyskania przychodów.

Kiedy dobrze się przyjrzeć, wśród wyżej wymienionych nie został uwzględniony art. 21 ust. 1 pkt 121 ustawy o PIT. W związku z tym, wydatki sfinansowane jednorazowymi środkami przyznanymi bezrobotnemu na podjęcie działalności pochodzącymi z Funduszu Pracy, podatnik może zakwalifikować jako koszt uzyskania przychodu. Jednak należy pamiętać, że w przypadku zakupu środków trwałych i WNiP, odpisy amortyzacyjnym, tak jak wcześniej wspomniano, nie będą stanowiły kosztu podatkowego.

Wydatki pokryte dotacją w KPiR

Do ujmowania kosztów w Podatkowej Księdze Przychodów i Rozchodów służą kolumny:

- 10 - zakup towarów oraz materiałów podstawowych,

- 11 - koszty uboczne zakupu,

- 12 - wynagrodzenie w gotówce i naturze, oraz

- 13 - pozostałe wydatki.

W sytuacji, gdy wydatek sfinansowany dotacją nie stanowi kosztu uzyskania przychodu w myśl art. 23 ust. 1 pkt 56 ustawy, niepoprawnym byłoby ujęcie go w którejś z powyższych kolumn. W tym przypadku podatnik może postąpić analogicznie, jak w przypadku przychodów i wykazać koszt w kolumnie 17 księgi - uwagi, lub nie ujmować go w ogóle w KPiR.

Natomiast, gdy wydatki (poza ŚT i WNiP) zostały sfinansowane środkami o których mowa w art. 21 ust. 1 pkt 121 ustawy o PIT, należy zewidencjonować je w odpowiedniej dla nich kolumny księgi, gdyż stanowią koszt i pozwalają zmniejszyć zobowiązanie podatkowe przedsiębiorcy.

Dotacja z PUP a konieczność zwrotu podatku VAT

Obowiązek zwrotu odliczonego lub zwróconego podatku VAT w przypadku środków otrzymanych od urzędu pracy, wynika z § 4 ust. 3 pkt 5 Rozporządzenia Ministra Rodziny, Pracy i Polityki Społecznej z dnia 14 lipca 2017 r. w sprawie dokonywania z Funduszu Pracy refundacji kosztów wyposażenia lub doposażenia stanowiska pracy oraz przyznawania środków na podjęcie działalności gospodarczej.

Dlatego też większość podatników nie chce skorzystać z prawa do odliczenia podatku VAT z faktur dokumentujących zakup towarów i usług w ramach przyznanego dofinansowania. Czy wówczas jako ewentualny koszt podatkowy w podatkowej księdze przychodów i rozchodów będzie mógł zostać ujęty wydatek sfinansowany dotacją, w kwocie brutto czy kwocie netto z faktury?

Otóż, jak wynika z art. 23 ust. 1 pkt 43 ustawy o PIT nie zalicza się do kosztów uzyskania przychodu podatku od towarów i usług (VAT) z pewnymi wyjątkami, które w tej sytuacji nie mają miejsca. W związku z czym w sytuacji, gdy podatnik będzie mógł wydatek sfinansowany dotacją ująć w kosztach, wówczas odpowiednią, co do zasady będzie kwota netto z faktury zakupu.

Dotacja w systemie wFirma.pl

Dotacja co do zasady stanowi przychód zwolniony od podatku w związku z tym nie podlega księgowaniu.

Środki trwałe oraz wartości niematerialne i prawne (czyli o wartości powyżej 10 000 zł, które planuje się wykorzystywać w firmie przez okres dłuższy niż rok) finansowane z dotacji nie mogą stanowić kosztów uzyskania przychodów. Jednak przedsiębiorca powinien dokonywać amortyzacji takiego składnika (odpisy amortyzacyjne nie będą jednak zaliczane do kosztów podatkowych).

Pozostałe wydatki sfinansowane dotacją również nie stanowią zasadniczo kosztu podatkowego, z tym że od ogólnej zasady jest pewien wyjątek. Jeżeli pozostałe składniki (niestanowiące środków trwałych ani WNiP) zostały sfinansowane dotacją przyznawaną z Funduszu Pracy na podstawie art. 46 ust. 1 pkt 2 ustawy o promocji zatrudnienia i instytucjach rynku pracy, przedsiębiorca zasadniczo będzie mógł uwzględnić je w kosztach.

Zatem jeżeli otrzymana dotacja jest tą, która pozwala na ujęcie wydatków w kosztach należy najpierw określić charakter poniesionych wydatków z podziałem na:

- środki trwałe i wartości niematerialne i prawne, oraz

- pozostałe.

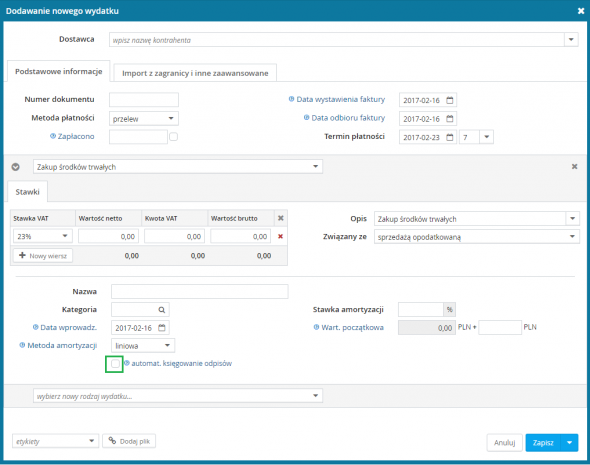

Jeżeli zakupy sfinansowane dotacją zaliczane są do środków trwałych pomimo tego, że nie stanowią kosztów uzyskania przychodów należy wprowadzić je do systemu w zakładce WYDATKI » DODAJ » FAKTURA VAT » MAJĄTEK TRWAŁY » ZAKUP ŚRODKÓW TRWAŁYCH. Przy wprowadzaniu ŚT należy bezwzględnie odznaczyć kratkę z automatycznym księgowaniem odpisów.

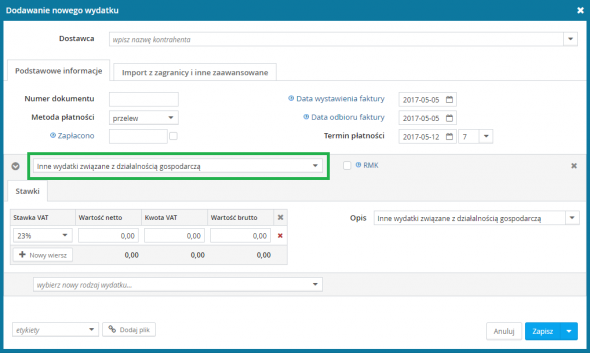

Natomiast, gdy zakupy dotyczą innych wydatków (rodzaj przyznanej dotacji pozwala na ujęcie wydatku w kosztach), wprowadza się je do systemu w zakładce WYDATKI » DODAJ » FAKTURA VAT - odpowiedzi rodzaj wydatku, np. INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.