Niemal każdy przedsiębiorca wykorzystuje w swojej działalności gospodarczej samochód. Jednak to, czy i w jakiej wysokości będzie mógł zaliczać do kosztów uzyskania przychodów wydatki związane z użytkowaniem takiego pojazdu, zależy od wielu czynników. Istnieje również możliwość odliczania pełnej kwoty podatku VAT oraz poniesionych kosztów, jednak aby było to możliwe, w większości sytuacji konieczne jest prowadzenie ewidencji przebiegu pojazdu. W niniejszym artykule wyjaśnimy, czym jest kilometrówka oraz kto i kiedy ma obowiązek jej prowadzenia

Czym jest kilometrówka?

Kilometrówka to ewidencja przebiegu pojazdu, w której zapisywane są m.in. stan licznika, data i cel wyjazdu, opis trasy (skąd–dokąd) czy też liczba kilometrów przejechanych danego dnia. Wymagana jest przede wszystkim w sytuacji, gdy przedsiębiorca chce mieć możliwość odliczenia 100% poniesionych kosztów oraz 100% podatku VAT. Wówczas ma obowiązek udowodnienia, że pojazd ten faktycznie wykorzystywany jest wyłącznie do celów prowadzenia działalności gospodarczej. Wyjątek stanowią samochody ciężarowe, które co do zasady wykorzystywane są do celów działalności. W związku z tym podatnik nie jest zobligowany do prowadzenia kilometrówki dla takiego pojazdu i może odliczać zarówno koszty, jak i podatek VAT od wydatków związanych z samochodem ciężarowym w pełnej wysokości.

Przykład 1.

Przedsiębiorca wykorzystuje w prowadzonej działalności samochód osobowy, który stanowi dla niego środek trwały. Podatnik ma zamiar wykorzystywać pojazd wyłącznie do celów firmowych, zatem przysługuje mu prawo do odliczenia od wydatków związanych z użytkowaniem tego pojazdu 100% podatku VAT oraz 100% kosztów. Jednak w tym przypadku, aby zapisy w ewidencjach były zasadne, musi on udowodnić, że pojazd wykorzystywany jest zgodnie z przeznaczeniem poprzez prowadzenie szczegółowej kilometrówki.

Przykład 2.

Przedsiębiorca zakupił do celów działalności gospodarczej samochód ciężarowy, którego masa całkowita przekracza 3,5 t. Pojazd ten spełnia definicję pojazdu ciężarowego (do celów VAT), zatem podatnik ma prawo do odliczenia od wydatków związanych z tym pojazdem 100% podatku VAT oraz 100% poniesionych kosztów, bez konieczności prowadzenia kilometrówki.

Kilometrówka – kto ma obowiązek prowadzenia?

Na mocy ustawy z 23 października 2018 roku o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw w styczniu 2019 roku został zniesiony obowiązek prowadzenia kilometrówki dla celów podatku PIT. Oznacza to, że podatnicy nie muszą już prowadzić dwóch odrębnych ewidencji, ponieważ ewidencja przebiegu pojazdów do celów VAT zawiera wszystkie niezbędne elementy ewidencji prowadzonej do tego czasu dla celów podatku PIT.

Warto także zaznaczyć, że aby móc odliczać wydatki związane z pojazdem w kosztach uzyskania przychodów, podatnik nie ma obowiązku prowadzenia szczegółowej kilometrówki, jednak w tym przypadku nie ma on także możliwości do odliczania tego typu kosztów w pełnej wysokości. W tej sytuacji zobowiązany jest do zastosowania (właściwego według wybranego sposobu użytkowania pojazdu) limitu.

W związku z powyższym podatnik wykorzystujący w działalności gospodarczej swój prywatny samochód nie musi prowadzić kilometrówki, aby móc odliczać w kosztach uzyskania przychodów wydatki związane z eksploatacją takiego pojazdu. W tym przypadku jest jednak zobowiązany do zastosowania limitu, który wynosi 20% poniesionych kosztów oraz 50% podatku VAT. Z kolei w przypadku samochodów, które stanowią dla podatnika składnik majątku trwałego lub też stanowią przedmiot umowy najmu, leasingu lub dzierżawy, limit ten wynosi 75% kosztów oraz 50% podatku VAT.

Natomiast aby móc odliczać zarówno koszty, jak i podatek VAT w pełnej wysokości (i w przypadku samochodu prywatnego, i stanowiącego majątek firmy), podatnik zobowiązany jest do prowadzenia szczegółowej kilometrówki, która powinna zawierać:

-

informacje dotyczące pojazdu – numer rejestracyjny;

-

datę rozpoczęcia oraz zakończenia prowadzenia ewidencji;

-

stan licznika pojazdu na dzień rozpoczęcia i zakończenia prowadzenia ewidencji oraz na koniec każdego okresu rozliczeniowego;

-

wpis dokumentujący wykorzystanie pojazdu, który powinien zawierać:

– numer wpisu,

– datę oraz cel wyjazdu (np. dojazd do klienta),

– opis przebytej trasy,

– liczbę przebytych kilometrów,

– imię, nazwisko oraz podpis osoby kierującej pojazdem, -

sumę przejechanych kilometrów na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji.

Kilometrówka a podatnik zwolniony z VAT

Podatnicy zwolnieni z podatku VAT w większości przypadków są również zwolnieni z obowiązku prowadzenia kilometrówki do celów VAT. Potwierdzają to:

-

interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z 27 marca 2019 roku, 0112-KDIL3-3.4011.77.2019.1.MC:

„Z przedstawionego we wniosku stanu faktycznego wynika, że Wnioskodawca prowadzi pozarolniczą działalność gospodarczą opodatkowaną na zasadach ogólnych według skali podatkowej. Wnioskodawca przeprowadza kursy nauki jazdy na kategorię B, C, CE. Na podstawie art. 43 ust. 1 pkt 29 ustawy o podatku od towarów i usług usługi, jakie Wnioskodawca świadczy, są zwolnione z podatku VAT. W działalności gospodarczej Wnioskodawca wykorzystuje samochody osobowe. Samochody te są wykorzystywane do przeprowadzania szkoleń na kategorię B, są one przekształcone i przygotowane do nauki jazdy, wykorzystywane są tylko i wyłącznie w związku z prowadzoną działalnością gospodarczą. Samochody osobowe są ujęte w ewidencji środków trwałych.

W związku z tym, że Wnioskodawca używa samochodów osobowych wyłącznie do działalności gospodarczej, a przy tym jest zwolniony z podatku od towarów i usług – nie ma obowiązku prowadzenia ewidencji przebiegu pojazdu i może 100% wydatków związanych z używaniem samochodów osobowych zaliczyć do kosztów uzyskania przychodów w podatkowej księdze przychodów i rozchodów”.

-

interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z 5 lipca 2019 roku, 0114-KDIP3-1.4011.295.2019.2.MT:

„Podatnik nie musi prowadzić ewidencji, jeżeli na podstawie przepisów ustawy o podatku od towarów i usług nie jest obowiązany do prowadzenia takiej ewidencji, z wyjątkiem przypadku, gdy brak tego obowiązku wynika z art. 86a ust. 5 pkt 2 lit. a ustawy o podatku od towarów i usług.

Innymi słowy, jeżeli podatnik nie ma obowiązku prowadzić ewidencji przebiegu pojazdu dla celów podatku od towarów i usług, to również na gruncie podatku dochodowego dla zaliczenia wydatków eksploatacyjnych z tytułu używania samochodu osobowego zaliczonego do środków trwałych, nie jest wymagane prowadzenie takiej ewidencji”.

Oznacza to, że w przypadku gdy podatnik zwolniony z VAT wykorzystuje w swojej działalności samochód, który używany jest wyłącznie do celów firmowych, ma prawo do odliczania 100% podatku VAT oraz 100% kosztów poniesionych w związku z użytkowaniem tego pojazdu bez konieczności prowadzenia kilometrówki. Należy jednak pamiętać, że w tym wypadku wszystko może zależeć od indywidualnej sytuacji podatnika i interpretacji organu podatkowego, zatem mimo przychylnych interpretacji każdą sytuację należy traktować odrębnie i dla bezpieczeństwa prowadzić kilometrówkę.

Kilometrówka – jaki ma wpływ na wysokość ujmowanego podatku i kosztu?

Kwota kosztu i podatku VAT możliwa do odliczenia zależy przede wszystkim od sposobu wykorzystywania pojazdu w firmie, jego rodzaju oraz tego, czy podatnik zdecyduje się na prowadzenie kilometrówki. Sposób rozliczania wydatków w poszczególnych sytuacjach przedstawia poniższa tabela:

| Z kilometrówką | Bez kilometrówki | |||||

| Samochód prywatny | Firmowy samochód osobowy | Samochód ciężarowy poniżej 3,5 t | Samochód prywatny | Firmowy samochód osobowy | Samochód ciężarowy poniżej 3,5 t | Samochód ciężarowy powyżej 3,5 t |

| 100% VAT | 100% VAT | 100% VAT | 50% VAT | 50% VAT | 50% VAT | 100% VAT |

| 100% PIT | 100% PIT | 100% PIT | 20% PIT | 75% PIT | 75% PIT | 100% PIT |

Przykład 3.

Przedsiębiorca w swojej firmie wykorzystuje samochód osobowy, którego masa całkowita nie przekracza 3,5 t. Pojazd ten użytkowany jest w formie mieszanej (prywatnie i w działalności), zatem podatnik może odliczać 50% podatku VAT oraz 75% poniesionych kosztów związanych z pojazdem bez konieczności prowadzenia kilometrówki.

W grudniu 2019 roku podatnik zakupił paliwo do pojazdu na kwotę netto 300 zł. W związku z tym ma prawo do ujęcia w ewidencjach:

-

50% podatku VAT:

69 zł x 50% = 34,50 zł

-

75% kosztów (wraz z nieodliczonym podatkiem VAT)

334,50 zł x 75% = 250,88 zł

Kilometrówka - Nieprawidłowe prowadzenie a prawo do odliczenia kosztu na gruncie VAT i PIT

Podatnik ma bezwzględny obowiązek zapewnienia poprawności zapisów w ewidencjach. Zatem w przypadku gdy podatnik rozlicza koszty związane z pojazdem na podstawie błędnie prowadzonej ewidencji przebiegu pojazdu, traci prawo do odliczenia 100% poniesionych kosztów oraz 100% podatku VAT. Wówczas wydatki związane z pojazdem może odliczać do wysokości 75% poniesionych kosztów oraz 50% podatku VAT.

W sytuacji gdy podatnik odliczał od wydatków związanych z samochodem osobowym wykorzystywanym wyłącznie do celów prowadzenia działalności gospodarczej 100% podatku VAT oraz 100% poniesionych kosztów, ale nie prowadził (obowiązkowej w tym wypadku) kilometrówki lub też prowadził ją w sposób niewłaściwy, prawo do rozliczenia wydatków w pełnej wysokości nie przysługiwało mu. W związku z tym w razie kontroli zapisy w ewidencjach zostaną podważone, a podatnik zobowiązany będzie do niezwłocznej zapłaty kosztów oraz podatku VAT, do których odliczenia nie miał prawa, wraz z odsetkami.

Kilometrówka a prywatny pojazd pracownika wykorzystywany w firmie

Obowiązek prowadzenia kilometrówki występuje również w przypadku, gdy zatrudnieni przez podatnika pracownicy wykorzystują w działalności swoje prywatne pojazdy. Wówczas aby możliwe było zwrócenie pracownikom kosztów związanych z eksploatacją pojazdów, konieczne jest prowadzenie szczegółowej kilometrówki, na podstawie której koszty rozliczane są w stosunku do liczby przejechanych kilometrów. Przepisy jednak dodatkowo ograniczają wysokość możliwych do odliczenia kosztów na podstawie określonych limitów.

Liczbę przejechanych przez pracownika kilometrów określa się na podstawie prowadzonej kilometrówki. Następnie należy dokonać przeliczenia ustalonej liczby kilometrów przez stawkę za 1 kilometr, która zależna jest od rodzaju wykorzystywanego pojazdu oraz pojemności skokowej silnika.

Zgodnie z rozporządzeniem w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy stawki kilometrówki za 1 kilometr w 2020 roku wynoszą:

| Pojazd | Stawka za 1 km w 2020 roku |

| samochód osobowy o pojemności skokowej silnika poniżej 900 cm3 | 0,5214 zł |

| samochód osobowy o pojemności skokowej silnika powyżej 900 cm3 | 0,8358 zł |

| motocykl | 0,2302 zł |

| motorower | 0,1382 zł |

Przykład 4.

Przedsiębiorca zatrudnia w swojej firmie pracownika wykorzystującego w pracy swój prywatny pojazd, którego pojemność skokowa silnika nie przekracza 900 cm3. W grudniu pracownik przejechał w ramach wykonywanej pracy 100 km, zatem przedsiębiorca może mu zwrócić i jednocześnie zaliczyć do kosztów uzyskania przychodów:

100 km x 0,5214 zł = 52,14 zł

Kilometrówka w systemie wfirma.pl – prywatny pojazd użytkowany wyłącznie do celów działalności

Przedsiębiorca może wykorzystywać w prowadzonej działalności gospodarczej również swój prywatny samochód i odliczać od niego 100% podatku VAT oraz 100% poniesionych kosztów w związku z wydatkami związanymi z użytkowaniem tego pojazdu. Wówczas zobowiązany jest do prowadzenia szczegółowej kilometrówki.

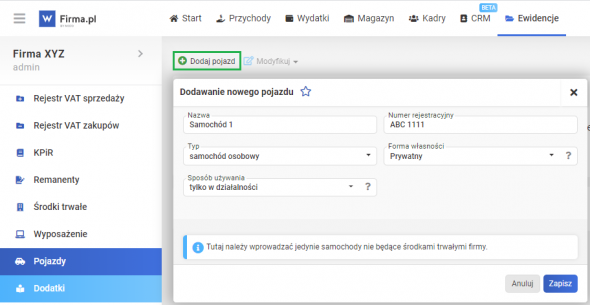

Aby dodać prywatny pojazd w systemie wfirma.pl, należy przejść do zakładki EWIDENCJE » POJAZDY » DODAJ POJAZD, a nastepnie uzupełnić dane dotyczące pojazdu. W polu FORMA WŁASNOŚCI należy wybrać opcję PRYWATNY, natomiast w polu SPOSÓB UŻYTKOWANIA należy wybrać TYLKO W DZIAŁALNOŚCI.

Po zapisaniu system poprosi o uzupełnienie stanów licznika pojazdu na dzień rozpoczęcia wykorzystywania pojazdu wyłącznie do celów prowadzenia działalności.

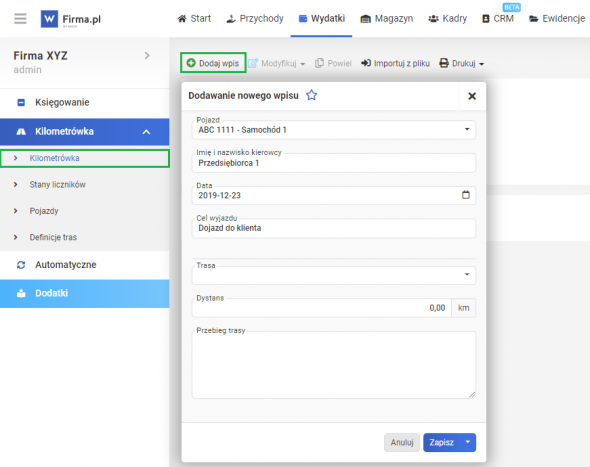

Następnie aby wprowadzić do systemu przebieg trasy pojazdu, należy przejść do zakładki WYDATKI » KILOMETRÓWKA » DODAJ WPIS. W przypadku przedsiębiorcy nie obowiązują limity przejechanych kilometrów, zatem należy wprowadzić wszystkie trasy, które zostały przebyte w ramach prowadzonej działalności.