Podatnicy korzystający z podmiotowego zwolnienia z VAT są zobowiązani do pilnowania kwoty dokonywanej sprzedaży. Przekroczenie limitu 200 000 zł powoduje obowiązek zarejestrowania się do VAT i opodatkowywania sprzedaży właściwą dla danego towaru stawką podatku od towarów i usług. Jakie transakcje wliczają się do limitu zwolnienia? Czy limit zwolnienia z VAT a świadczenie usług na rzecz zagranicznych kontrahentów są ze sobą powiązane? Odpowiadamy!

Zwolnienie z VAT ze względu na limit 200 000 zł – kto może skorzystać?

Zgodnie z art. 113 ust. 1 ustawy o VAT, podatnicy, u których wartość sprzedaży łącznie w poprzednim roku podatkowym nie przekroczyła kwoty 200 000 zł, mają prawo skorzystać ze zwolnienia z opodatkowania podatkiem VAT.

Jak ustalić limit zwolnienia z VAT – jakie transakcje nie są uwzględniane w limicie?

Podatnicy często zastanawiają się, w jaki sposób wyliczyć kwotę limitu, która uprawnia do skorzystania ze zwolnienia z VAT. Jak się okazuje, nie wszystkie transakcje brane są w tej sytuacji pod uwagę. Zgodnie z art. 113 ust. 2 ustawy o VAT do limitu zwolnienia z VAT nie bierze się pod uwagę sprzedaży dotyczącej następujących transakcji:

- wewnątrzwspólnotowej dostawy towarów (WDT);

- wewnątrzwspólnotowej sprzedaży towarów na odległość, która nie podlega opodatkowaniu podatkiem na terytorium kraju (WSTO);

- sprzedaży na odległość towarów importowanych, która nie podlega opodatkowaniu podatkiem na terytorium kraju;

- odpłatnej dostawy składników będących środkami trwałymi lub wartościami niematerialnymi i prawnymi;

- sprzedaży, co do której stosuje się przedmiotowe zwolnienie z VAT na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 3 ustawy o VAT. Wyróżnia się tutaj jednak wyjątki:

- transakcje związane z nieruchomościami;

- usługi ubezpieczeniowe;

- transakcje dotyczące walut, banknotów oraz monet traktowanych jako prawny środek płatniczy (z wyłączeniem banknotów i monet kolekcjonerskich) w tym również transakcje pośrednictwa – art. 43 ust. 1 pkt 7 ustawy o VAT;

- transakcje z art. 43 ust. 1 pkt 12 (m.in. usługi zarządzania funduszami inwestycyjnymi, pracowniczymi programami emerytalnymi w rozumieniu przepisów o pracowniczych programach emerytalnych);

- usługi określone w art. 43 ust. 1 pkt 38-41 (m.in. usługi ubezpieczeniowe, reasekuracyjne, a także pośrednictwo w tych usługach, usługi udzielania kredytów i pożyczek)

– pod warunkiem, że czynności te nie mają charakteru czynności pomocniczych.

Limit zwolnienia z vat a świadczenie usług na rzecz zagranicznych kontrahentów

Jak wskazują przepisy ustawy, niektóre czynności nie są uwzględnianie w limicie zwolnienia z VAT. Są to między innymi dostawy towarów na teren innych krajów należących do Unii Europejskiej. Jednak jak limit ten powinien wyliczyć podatnik, który świadczy usługi na rzecz podmiotów zagranicznych? Czy sprzedaż ta powinna być wliczona do limitu zwolnienia?

W pierwszej kolejności należy przeanalizować definicję sprzedaży według ustawy o VAT.

„[...] odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotową dostawę towarów”.

Należy więc przyjąć, że obrotu z tytułu świadczenia usług dla zagranicznych kontrahentów nie uwzględnia się w wyliczaniu limitu zwolnienia z VAT, ponieważ świadczenie to nie jest opodatkowane w na terytorium Polski, a w kraju nabywcy.

Potwierdzeniem powyższego jest interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z dnia 1 sierpnia 2018 r. o sygn. 0114-KDIP1-2.4012.460.2018.1.PC, w której czytamy: „[...] do wartości limitu zwolnienia, o którym mowa w art. 113 ust. 1 ustawy, nie powinien wliczać kwot z tytułu wykonania usług, które stosownie do art. 28e ustawy nie podlegają opodatkowaniu podatkiem od towarów i usług na terytorium Polski”.

Takie samo stanowisko zostało przyjęte w interpretacji Dyrektora Krajowej Informacji Skarbowej z dnia 26 kwietnia 2019 r. o sygn. 0114-KDIP1-2.4012.120.2018.3.RD, w której czytamy, że: „[...] przy ustalaniu prawa do zwolnienia podmiotowego, o którym mowa w art. 113 ustawy, należy brać pod uwagę m.in. wartość opodatkowanej sprzedaży towarów i usług na terytorium kraju. W konsekwencji nie uwzględnia się świadczenia usług, których miejsce opodatkowania znajduje się poza terytorium kraju”.

Przykład 1.

Pan Artur jest podatnikiem zwolnionym z VAT i dokonuje sprzedaży usług na rzecz kontrahentów z krajów nienależących do UE. W październiku 2023 roku wartość dokonanej sprzedaży na rzecz krajów trzecich przekroczyła 200 000 zł. Czy w związku z tym pan Artur jest zobowiązany zarejestrować się do VAT, jeżeli będzie chciał dokonywać sprzedaży na rzecz polskich kontrahentów z uwagi na przekroczenie wartości sprzedaży 200 000 zł?

Nie, do limitu sprzedaży uprawniającego do skorzystania ze zwolnienia z VAT nie wlicza się świadczenia usług na rzecz kontrahentów zagranicznych. W związku z tym, jeżeli pan Artur w 2023 roku dokonywał sprzedaży usług tylko podmiotom zagranicznym, to limit nie został przekroczony i nie musi rejestrować się do VAT w związku ze sprzedażą krajową.

Przykład 2.

Pani Magda prowadzi działalność gospodarczą i korzysta ze zwolnienia z VAT, świadcząc usługi dla kontrahentów polskich i zagranicznych. We wrześniu 2023 osiągnęła przychód ze sprzedaży 210 000 zł (z czego 110 000 zł dotyczyło świadczenia usług zagranicznych). Czy pani Magda przekroczyła limit zwolnienia z VAT i ma obowiązek rejestracji do VAT?

Nie, pani Magda nie ma obowiązku rejestracji do VAT, ponieważ w przypadku limitu uprawniającego skorzystanie ze zwolnienia bierze się pod uwagę sprzedaż usług opodatkowanych w Polsce, czyli w tym przypadku 100 000 zł. Pozostałe 110 000 zł nie podlega opodatkowaniu w Polsce i nie ujmuje się ich w limicie.

Jak wystawić fakturę przed przekroczeniem limitu zwolnienia z VAT?

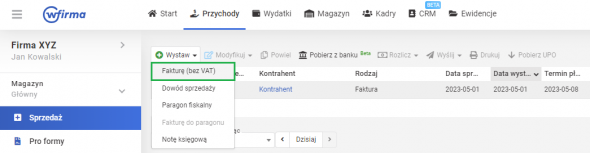

W celu wystawienia faktury bez VAT w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (BEZ VAT).

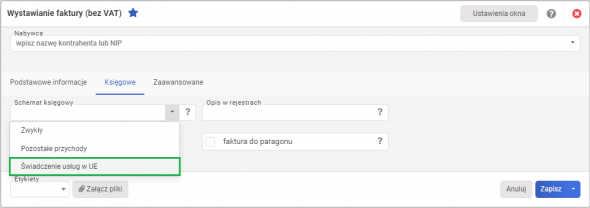

Tak wystawiona faktura zostanie ujęta w kolumnie 7 KPiR - Sprzedaż towarów i usług lub w Ewidencji przychodów (w przypadku ryczałtowców). Jeżeli przedmiotem sprzedaży jest świadczenie usług na rzecz firm z innego kraju UE, to w oknie wystawienia faktury należy w podzakładce KSIĘGOWE wybrać jako Schemat księgowy opcję Świadczenie usług w UE.

Dzięki temu transakcja zostanie automatycznie ujęta dodatkowo w rejestrze VAT transakcji zagranicznych i informacji podsumowującej VAT-UE.