Cały czas jestem zatrudniony w firmie „A”. Natomiast od 2025 roku będę podejmował zatrudnienie dodatkowo w firmie „B” dorywczo na umowę o pracę. W jaki sposób mogę rozłożyć kwotę wolną od podatku w wynagrodzeniu z tych dwóch firm, aby nie stracić?

Marcin, Warszawa

Kwota wolna jest obecnie na poziomie 30 000 zł (dochód), co sprawia, że kwota zmniejszająca podatek wynosi 3 600,00 zł (30 000,00 zł × 12%). Kwota zmniejszająca miesięczne zaliczki na podatek wynosi więc 300 zł (1/12 × 3 600 zł = 300 zł).

Kwota zmniejszająca podatek

Od dwóch lat pracownicy/zleceniobiorcy/dziełobiorcy mogą złożyć oświadczenia o stosowanie zmniejszenia w podziale na maksymalnie trzech płatników (art. 31b ust. 2 ustawy o PDOF). Dokonują tego na druku PIT-2. Na podstawie tego oświadczenia pracodawca uprawniony jest do pomniejszania zaliczki na podatek dochodowy o kwotę:

- 300 zł (1/12 kwoty zmniejszającej podatek) – w przypadku jednego pracodawcy;

- 150 zł (1/24 kwoty zmniejszającej podatek) – w przypadku dwóch pracodawców;

- 100 zł (1/36 kwoty zmniejszającej podatek) – w przypadku trzech pracodawców.

To rozwiązanie jest korzystne szczególnie dla wieloetatowców z niskimi wynagrodzeniami. Mogą oni złożyć takie oświadczenie aż u 3 płatników, dzięki czemu kwota zmniejszająca miesięczne zaliczki będzie stosowana u każdego z pracodawców.

- Czy jest możliwe odwołanie oświadczenia woli o rozwiązaniu umowy?

- Różnicowanie wynagrodzeń pracowników na podstawie stażu pracy i doświadczenia zawodowego

- Różnicowanie wynagrodzeń pracowników na podstawie stażu pracy i doświadczenia zawodowego

- Podatek u źródła a wypłata wynagrodzenia w ratach

- Podatek u źródła a wypłata wynagrodzenia w ratach

- Porozumienie zmieniające a modyfikacja warunków wynagradzania na niekorzyść pracownika

- Porozumienie zmieniające a modyfikacja warunków wynagradzania na niekorzyść pracownika

Przykład 1.

Pani Joanna pracuje u dwóch różnych pracodawców. Złożyła ona PIT-2 u każdego z nich, gdzie zaznaczyła, że chce, żeby każdy z nich stosował 1/24 kwoty zmniejszającej podatek. Czy jest to poprawne?

Pani Joanna mogła złożyć PIT-2 u każdego z pracodawców i będą oni zobowiązani do pomniejszania zaliczki na podatek dochodowy o kwotę 150 zł.

Przykład 2.

Pani Karolina pracuje u dwóch różnych pracodawców i ma zawartą umowę zlecenie. Czy może podzielić kwotę zmniejszającą podatek między te trzy umowy?

Tak, pani Karolina może złożyć PIT-2 w przypadku każdej umowy i pomniejszyć zaliczki na podatek dochodowy o kwotę 100 zł.

Rozdzielenie kwoty zmniejszającej podatek na kilku płatników wpływa na podatek i tym samy na kwotę wypłaty

Przykład 3.

Ile wyniesie wynagrodzenie netto pani Ani przy założeniu, że:

zatrudniona jest na podstawie umowy o pracę na 1/5 etatu;

nie jest uczestnikiem PPK;

korzysta z podwyższonych kosztów uzyskania przychodu;

pracuje na 2 umowach o pracę i złożyła PIT-2, gdzie zaznaczyła, że należy stosować 1/24 kwoty zmniejszającej podatek (150 zł);

jej wynagrodzenie brutto wynosi 1800 zł?

Wyliczenie będzie wyglądać następująco:

Składki społeczne:

ubezpieczenie emerytalne (pracownik): 175,68 zł (1 800,00 zł × 9,76%);

ubezpieczenie rentowe (pracownik): 27,00 zł (1 800,00 zł × 1,5%);

ubezpieczenie chorobowe (pracownik): 44,10 zł (1 800,00 zł × 2,45%);

suma składek (pracownika): 246,78 zł (175,68 zł + 27,00 zł + 44,10 zł).

Podstawa składki zdrowotnej: 1 800,00 zł - 246,78 zł= 1553,22 zł;

Składka zdrowotna: 1 553,22 zł × 9% = 139,79 zł.

Podstawa do opodatkowania: 1 800 zł - 246,78 zł - 300 zł (KUP) = 1 253,22 zł, w zaokrągleniu 1 253,00 zł;

Zaliczka na podatek: 1 253,00 zł × 12% - 150,00 zł = 0,36 zł, w zaokrągleniu 0,00 zł.

Wynagrodzenie netto: 1 800,00 zł - 246,78 zł (składki społeczne) - 139,79 zł (zdrowotna 9%) - 0,00 zł (zaliczka na podatek) = 1 413,43 zł.

Gdy w PIT-2 zaznaczono, że należy stosować 1/36 kwoty zmniejszającej podatek (100 zł), wówczas zaliczka na podatek wyniosłaby 50,00 zł, a kwota do wypłaty: 1 363,43 zł.

Gdyby nie stosowano kwoty zmniejszającej, zaliczka wyniosłaby 150,00 zł, a kwota wypłaty – 1 263,43 zł. Jak widać, kwota zmniejszająca podatek znacząco wpływa na wypłatę pracownika.

Kto może skorzystać?

Aby skorzystać z tego rozwiązania, należy złożyć oświadczenie o stosowanie pomniejszenia. Można tego dokonać na druku PIT-2, jeżeli:

łączna kwota pomniejszenia stosowana przez wszystkich płatników w tym miesiącu nie przekracza kwoty stanowiącej 1/12 kwoty zmniejszającej podatek oraz

w roku podatkowym podatnik za pośrednictwem płatnika nie skorzystał w pełnej wysokości z pomniejszenia kwoty zmniejszającej podatek lub gdy złożył wniosek o niepobieranie zaliczek w danym roku podatkowym.

Przykład 4.

Pan Jan ma 4 umowy o pracę. U pierwszego pracodawcy złożył on PIT-2, w którym zaznaczył, że należy stosować 1/12 kwoty zmniejszającej podatek (300 zł). Czy może złożyć PIT-2 z zaznaczeniem, że chce także skorzystać z kwoty zmniejszającej podatek?

Pan Jan nie powinien składać PIT-2 u pozostałych pracodawców, ponieważ gdyby złożył takie oświadczenie, wtedy łączna kwota pomniejszenia stosowana przez wszystkich płatników w tym miesiącu przekraczałaby limitowaną kwotę.

Przykład 5.

Pan Kamil na początku roku złożył wniosek o niepobieranie zaliczek w danym roku podatkowym i wykorzystał już 30 000,00 zł kwoty wolnej. Czy może teraz złożyć PIT-2 z oznaczeniem, że chce teraz korzystać z kwoty zmniejszającej?

Pan Kamil nie powinien składać PIT-2, ponieważ wykorzystał już całą kwotę wolną w danym roku.

Kwota zmniejszająca podatek a wFirma.pl

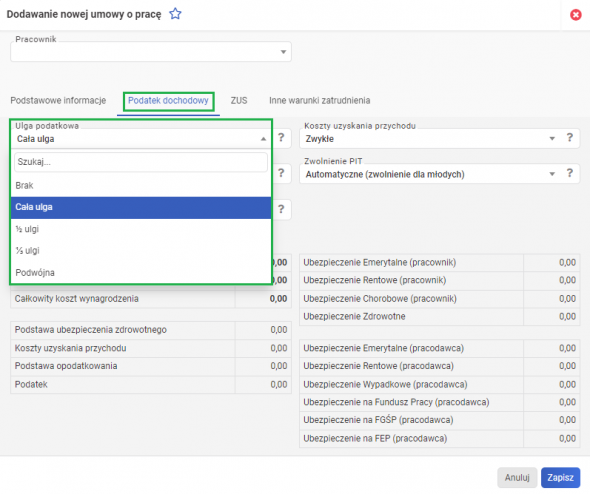

Gdy pracownik złożył PIT-2, w którym zaznaczy, że korzysta z kwoty wolnej, wówczas w systemie wFirma.pl w łatwy sposób można wprowadzić informację o tym. Wystarczy w umowie lub aneksie w zakładce PODATEK DOCHODOWY w polu ULGA PODATKOWA wybrać:

- brak – zaznacza się, gdy pracownik nie chce korzystać z kwoty zmniejszającej podatek;

- cała ulga – wybiera się, gdy pracownik zaznaczył 1/12 kwoty zmniejszającej podatek (300 zł);

- ½ ulgi – wybiera się, gdy pracownik zaznaczył 1/24 kwoty zmniejszającej podatek (150 zł);

- ⅓ ulgi – wybiera się, gdy pracownik zaznaczył 1/36 kwoty zmniejszającej podatek (100 zł).

Dzięki czemu podczas wyliczania wynagrodzenia zostanie zastosowane prawidłowe kwoty.

Podsumowując przypadku uzyskiwania przez podatnika w danym miesiącu od tego samego płatnika przychodów z różnych tytułów, płatnik stosuje do tych przychodów osobne oświadczenia o stosowaniu pomniejszenia. Należy przy tym pamiętać, że łączna kwota zmniejszająca uwzględniona w tym miesiącu przez tego płatnika nie może przekroczyć kwoty wskazanej w oświadczeniach.