Zakup środków trwałych w firmie co do zasady powinien być zaliczany do kosztów uzyskania przychodu poprzez odpisy amortyzacyjne. Jednak są także sytuacje, w których środki trwałe mogą zostać ujęte w kosztach podatkowych jednorazowo. Zaliczyć do nich można m.in. niskocenne środki trwałe. Sprawdźmy, jakie składniki majątku kwalifikują się do niskocennych środków trwałych.

Czym są środki trwałe?

Definicja środków trwałych opisuje rzeczowe aktywa trwałe i zrównane z nimi, niezakwalifikowane do inwestycji, przedmioty stanowiące własność lub współwłasność podatnika, które są kompletne i zdatne do użytku, nabyte lub wytworzone przez niego we własnym zakresie, a także przeznaczone na potrzeby jednostki lub oddane do używania na podstawie umowy najmu, dzierżawy lub leasingu, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok.

Niskocenne środki trwałe - sposoby ujęcia ich zakupu w kosztach

Co do zasady, środek trwały należy amortyzować zgodnie z przyjętymi okresami amortyzacji. Jednak w przypadku elementów, które podatnik chce zgodnie z powyższą definicją zaliczyć do środków trwałych, a których wartość początkowa nie przekroczyła 10 000 zł (netto dla czynnych podatników VAT, brutto dla zwolnionych), możliwe jest zastosowanie amortyzacji jednorazowej. Tego typu składniki majątku to niskocenne środki trwałe.

Niskocenne środki trwałe można także amortyzować dokonując zwykłych odpisów amortyzacyjnych. Przedsiębiorca ma możliwość zaliczenia zakupionego elementu do ewidencji środków trwałych i zastosowania zwykłej, liniowej amortyzacji, zgodnie z wytycznymi pochodzącymi z przepisów ustawy o PIT. Jest to rozwiązanie poprawne, choć z pewnością najmniej wygodne. Jednak w tym przypadku podatnik będzie mógł ujmować w kosztach odpisy amortyzacyjne zgodne z ustalonymi okresami amortyzacji.

Przykład 1.

Pan Jan kupił laptop o wartości 4 500 zł netto i zakłada, że będzie używał go w firmie przez okres dłuższy niż rok. Z uwagi na to, że pan Jan jest czynnym podatnikiem VAT, wartość początkową komputera jako potencjalnego środka trwałego będzie określał według wartości netto. Z uwagi na niskocenną wartość zakupionego przedmiotu (poniżej 10 000 zł netto) ma on trzy rozwiązania kwalifikacji takiego wydatku:

- ujęcie bezpośrednio w kosztach całej wartości netto,

- wprowadzenie do ewidencji środków trwałych z zastosowaniem jednorazowej metody amortyzacji (wartość ujęta jednorazowo w kosztach w okresie przyjęcia środka trwałego do używania w firmie),

- wprowadzenie do ewidencji środków trwałych z zastosowaniem metody liniowej amortyzacji (koszt rozłożony w czasie zgodny z planem amortyzacji).

Pan Jan zakupił laptop o wartości 4 500 zł brutto z zamiarem użytkowania go w swojej działalności gospodarczej przez okres dłuższy niż rok. Pan Jan jest czynnym podatnikiem VAT, co oznacza, że od swoich zakupów dokonuje odliczenia VAT. W związku z tym wartość początkową laptopa jako potencjalnego środka trwałego ustala w kwocie netto, czyli 4 500 zł.

Ze względu na wartość laptopa (poniżej 10 000 zł netto), Pan Jan ma trzy możliwe sposoby kwalifikacji tego wydatku:

Ujęcie bezpośrednio w kosztach całej wartości brutto

Pan Jan może zdecydować się na jednorazowe ujęcie kosztu zakupu laptopa w kosztach uzyskania przychodów. Dzięki temu cała kwota 4 500 zł zostanie uwzględniona w kosztach w miesiącu zakupu.Wprowadzenie do ewidencji środków trwałych z zastosowaniem jednorazowej metody amortyzacji

Pan Jan może wprowadzić drukarkę do ewidencji środków trwałych i skorzystać z jednorazowej amortyzacji, co pozwala ująć pełną wartość netto laptopa (4 500 zł) w kosztach uzyskania przychodów w miesiącu jego przyjęcia do używania.Wprowadzenie do ewidencji środków trwałych z zastosowaniem metody liniowej amortyzacji

Pan Jan może również wprowadzić laptop do ewidencji środków trwałych i dokonywać odpisów amortyzacyjnych zgodnie z metodą liniową. Wartość 4 500 zł zostanie wówczas rozłożona na okres amortyzacji wynikający z zastosowanej stawki amortyzacyjnej (tj. 30% a więc 3 lata i 4 miesiące).

Podsumowanie:

Wybór metody ujęcia kosztu zakupu laptopa zależy od preferencji Pana Jana oraz strategii podatkowej. Jeżeli zależy mu na szybkim zaliczeniu wydatku do kosztów uzyskania przychodów, może skorzystać z bezpośredniego ujęcia w kosztach lub jednorazowej amortyzacji. Jeśli jednak woli rozłożyć koszt w czasie, może zastosować metodę liniowej amortyzacji.

Przykład 2.

Pani Kornelia zakupiła drukarkę o wartości 9 000 zł brutto z zamiarem użytkowania jej w swojej działalności gospodarczej przez okres dłuższy niż rok. Pani Kornelia korzysta ze zwolnienia z VAT na podstawie art. 113 ustawy o VAT, co oznacza, że nie odlicza podatku VAT od swoich zakupów. W związku z tym wartość początkową drukarki jako potencjalnego środka trwałego ustala w kwocie brutto, czyli 9 000 zł.

Ze względu na wartość drukarki (poniżej 10 000 zł brutto), Pani Kornelia ma trzy możliwe sposoby kwalifikacji tego wydatku:

Ujęcie bezpośrednio w kosztach całej wartości brutto

Pani Kornelia może zdecydować się na jednorazowe ujęcie kosztu zakupu drukarki w kosztach uzyskania przychodów. Dzięki temu cała kwota 9 000 zł zostanie uwzględniona w kosztach w miesiącu zakupu.Wprowadzenie do ewidencji środków trwałych z zastosowaniem jednorazowej metody amortyzacji

Pani Kornelia może wprowadzić drukarkę do ewidencji środków trwałych i skorzystać z jednorazowej amortyzacji, co pozwala ująć pełną wartość drukarki (9 000 zł) w kosztach uzyskania przychodów w miesiącu jej przyjęcia do używania.Wprowadzenie do ewidencji środków trwałych z zastosowaniem metody liniowej amortyzacji

Pani Kornelia może również wprowadzić drukarkę do ewidencji środków trwałych i dokonywać odpisów amortyzacyjnych zgodnie z metodą liniową. Wartość 9 000 zł zostanie wówczas rozłożona na okres amortyzacji określony przez przewidywany czas użytkowania środka trwałego.

Podsumowanie:

Wybór metody ujęcia kosztu zakupu drukarki zależy od preferencji Pani Kornelii oraz strategii podatkowej. Jeżeli zależy jej na szybkim zaliczeniu kosztu do uzyskania przychodów, może skorzystać z bieżącego ujęcia w kosztach lub jednorazowej amortyzacji. Jeśli jednak woli rozłożyć koszt w czasie, może zastosować metodę liniowej amortyzacji.

W przypadku podatników prowadzących KPiR odpisy amortyzacyjne będą ujmowane w kol. 13 KPiR - Pozostałe wydatki.

Jak zaksięgować niskocenne środki trwałe?

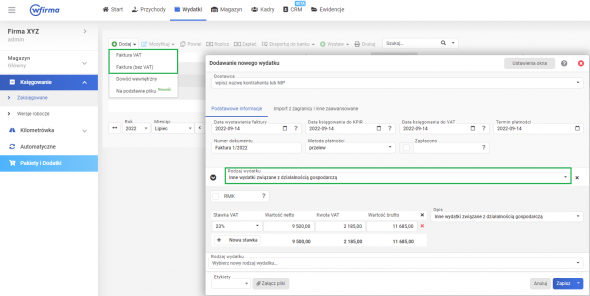

W celu zaksięgowania zakupu niskocennego środka trwałego w systemie wFirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (bez VAT) » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.

Tak zaksięgowany wydatek zostanie ujęty w kolumnie 13 KPiR - Pozostałe wydatki oraz w rejestrze VAT zakupów (w przypadku czynnych podatników VAT).