Przejściowe problemy finansowe w branży mogą utrudniać nam regulowanie bieżących zobowiązań podatkowych. Jeśli zamiast opóźnienia płatności podatku nastąpi utrata płynności finansowej, warto ocenić sytuację racjonalnie – przeanalizować, kiedy można wprowadzić ulepszenia (na przykład otrzyma się płatności za świadczone usługi) i ubiegać się o odroczoną płatność przed upływem terminu zobowiązania podatkowego lub podatek ratalny. Jeśli fiskus zatwierdzi nasz wniosek, musimy jednak uiścić opłatę prolongacyjną. W artykule wyjaśnimy, czym jest opłata prolongacyjna i jak ustalić jej wysokość. Czy w związku z panującą epidemią koronawirusa należy uiścić opłatę prolongacyjną?

Co to jest opłata prolongacyjna?

Opłatę prolongacyjną ma obowiązek uiścić przedsiębiorca, który złożył wniosek o odroczenie terminu płatności podatku lub o rozłożenie zaległości podatkowej na raty, a urząd skarbowy ten wniosek zaakceptował. Zamiast odsetek za zwłokę podatnik uiszcza wówczas opłatę prolongacyjną. Takie odroczenie płatności bądź rozdzielenie zobowiązania podatkowego na raty to pomoc publiczna dla przedsiębiorcy.

Jeżeli fiskus zgodzi się na odroczenie płatności lub rozłożenie płatności na raty, z podatnikiem podpisywana jest umowa określająca szczegółowo warunki porozumienia i wskazująca termin uiszczenia podatku przez przedsiębiorcę.

Tarcza antykryzysowa – kiedy opłata prolongacyjna nie występuje?

W ustawie dotyczącej tarczy antykryzysowej ustawodawca dodał przepis, który zwalnia z opłaty prolongacyjnej w stosunku do składek ZUS.

Art. 15zb. ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (Ustawa o COVID-19):

„W przypadku odroczenia terminu płatności lub rozłożenia na raty, o którym mowa w art. 29 ust. 1 ustawy z 13 października 1998 roku o systemie ubezpieczeń społecznych, dotyczącego należności z tytułu składek należnych za okres od 1 stycznia 2020 roku, na podstawie wniosku złożonego w okresie obowiązywania stanu zagrożenia epidemicznego albo stanu epidemii albo w okresie 30 dni następujących po ich odwołaniu, nie nalicza się opłaty prolongacyjnej, o której mowa w art. 29 ust. 4”.

-

stanu zagrożenia epidemicznego

albo

-

stanu epidemii

albo

-

w okresie 30 dni następujących po ich odwołaniu

– a odroczenie terminu płatności lub rozłożenie na raty dotyczyć będzie należności z tytułu składek należnych za okres od 1 stycznia 2020 roku.

Na gruncie podatku VAT i PIT podatnik nie będzie płacić opłaty prolongacyjnej za odroczenie terminu płatności podatku lub rozłożenia zapłaty podatku na raty albo odroczenia lub rozłożenia na raty zapłaty zaległości podatkowej wraz z odsetkami, gdy wniosek zostanie złożony w analogicznym jak powyżej okresie.

Art. 15za. ust. 1 ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych:

„Do decyzji wydanej na podstawie art. 67a § 1 pkt 1 lub 2 ustawy z 29 sierpnia 1997 roku – Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900, z późn. zm.), dotyczącej podatków stanowiących dochód budżetu państwa, na podstawie wniosku złożonego w okresie obowiązywania stanu zagrożenia epidemicznego albo stanu epidemii ogłoszonych w związku z COVID-19 albo w okresie 30 dni następujących po ich odwołaniu, nie stosuje się przepisów art. 57 § 1 i 8 tej ustawy”.

Przykład 1.

Pan Stanisław w okresie panującej epidemii COVID-19 nie może zapłacić w terminie zaliczki na podatek dochodowy za kwiecień 2020 roku w kwocie 12 500 zł. Termin płatności tej zaliczki przypadł na 20 maja 2020 roku (rozliczenie miesięczne). Pan Stanisław złożył wniosek o odroczenie terminu płatności tejże zaliczki. Czy będzie zobowiązany do zapłaty opłaty prolongacyjnej?

Nie, ponieważ wniosek został złożony w okresie, w którym ogłoszony był stan zagrożenia epidemicznego.

Opłata prolongacyjna – w jaki sposób ustalić?

Zgodnie z art. 57 § 2 Ordynacji podatkowej: „Stawka opłaty prolongacyjnej jest równa obniżonej stawce odsetek za zwłokę”.

Wzór obliczenia opłaty prolongacyjnej przedstawia się następująco:

K × L × S / 365 = OP

gdzie:

K – kwota odroczonego lub rozłożonego na raty podatku, odroczonej lub rozłożonej na raty zaległości podatkowej;

L – liczba dni, których dotyczy prolongata;

S – stawka prolongaty równa obniżonej stawce odsetek budżetowych (obecnie 4%);

365 – liczba dni w roku;

OP – kwota opłaty prolongacyjnej.

Opłata prolongacyjna naliczana jest od dnia następującego po dniu:

-

terminu płatności podatku (w przypadku gdy zobowiązanie nie jest przeterminowane);

-

złożenia wniosku (w odniesieniu do przeterminowanego zobowiązania);

-

do terminu odroczonej spłaty lub terminu danej raty podatku.

Zobowiązanie przeterminowane wymaga zapłaty odsetek za zwłokę za okres od terminu zapłaty do dnia złożenia wniosku.

Przykład 2.

Pani Paulina z powodu trudnej sytuacji finansowej w firmie nie mogła zapłacić w terminie zaliczki na podatek dochodowy za styczeń 2019 roku (20 000 zł). Termin płatności tej zaliczki przypadał na 20 lutego 2019 roku (rozliczenie miesięczne). Pani Paulina wiedziała, że na początku kwietnia 2019 roku otrzyma środki pieniężne z tytułu wykonania zlecenia, dlatego wystąpiła z wnioskiem o odroczenie terminu płatności do 10 kwietnia 2019 roku. Urząd skarbowy wydał pozytywną decyzję i zgodził się na odroczenie terminu płatności zaległości podatkowej pani Pauliny. Jaką opłatę prolongacyjną powinna ona uiścić?

Pani Paulina powinna opłacić 107,39 zł opłaty prolongacyjnej.

Liczba dni zwłoki w zapłacie podatku: 49

Podstawiamy dane do wzoru:

K × L × S / 365 = OP

20 000 × 49 × 4% / 365 = 107,39 zł

Opłata prolongacyjna – czy stanowi koszt podatkowy?

Nie podlega wątpliwości, że opłata prolongacyjna oraz odsetki za zwłokę w jej zapłacie stanowią koszt podatkowy. Wynika to z faktu, że stanowi ona dodatkową opłatę, a nie karę czy sankcję nałożoną przez organ podatkowy. Ponadto opłata prolongacyjna nie została wymieniona w katalogu kosztów niestanowiących kosztu uzyskania przychodu (art. 23 ustawy o PIT). Stanowisko takie potwierdził Dyrektor Izby Skarbowej np. w interpretacji indywidualnej wydanej w Warszawie 25 października 2013 roku, IPPB3/423-667/13-2/GJ:

„Swoisty charakter opłaty prolongacyjnej i okoliczności jej naliczania wskazują, że jej zapłata przez podatnika wiąże się z prowadzoną przez niego działalnością i służy zachowaniu albo zabezpieczeniu źródła przychodów. Podatnicy sięgają po instytucje odroczenia terminu płatności podatku lub rozłożenie na raty kwoty podatku (także zaległości podatkowej) w przypadkach uzasadnionych ważnym interesem podatnika. […] Powyższe prowadzi do wniosku, że zapłata przez podatnika opłaty prolongacyjnej, stanowiącej swego rodzaju wynagrodzenie za czasowe odstąpienie organu podatkowego od egzekwowania należności podatkowej, służy jego działalności i powinna być postrzegana jako uzasadniony wydatek chroniący majątek Spółki”.

Opłatę tę ujmuje się w KPiR na podstawie stworzonego dowodu wewnętrznego w kolumnie 13 „Pozostałe wydatki”.

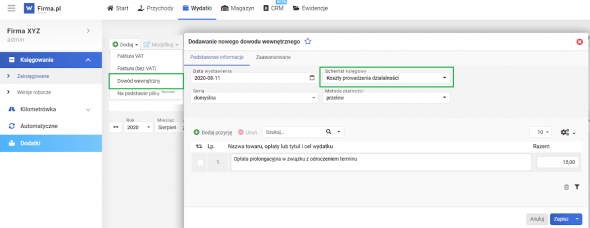

Opłata prolongacyjna – księgowanie w systemie wfirma.pl

Zapłaconą opłatę prolongacyjną wraz z odsetkami (jeśli miało miejsce wpłacenie jej po terminie) w systemie wfirma.pl należy zaksięgować jako dowód wewnętrzny w dacie zapłaty, korzystając z zakładki WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY w wyświetlonym oknie:

-

jako SCHEMAT KSIĘGOWY należy wybrać KOSZTY PROWADZENIA DZIAŁALNOŚCI,

-

jako datę należy wskazać datę zapłaty,

-

jako OPIS można wskazać np. „Opłata prolongacyjna w związku z odroczeniem terminu …”.

Po zapisaniu wydatek zostanie ujęty w KPiR w kol. 13 – pozostałe wydatki.