Z każdym rokiem kwota płacy minimalnej wzrasta. Od 1 stycznia 2026 roku płaca minimalna wyniesie 4806 zł brutto, to 140 zł więcej niż w roku ubiegłym. Z czego składa się płaca minimalna i ile wyniesie koszt zatrudnienia pracownika w 2026 roku? Odpowiadamy poniżej.

Płaca minimalna – z czego się składa?

Zgodnie z art. 6 ustawy o minimalnym wynagrodzeniu za pracę wysokość wynagrodzenia pracownika zatrudnionego w pełnym wymiarze czasu pracy nie może być niższa niż wysokość minimalnego wynagrodzenia w danym roku.

Do obliczenia wysokości wynagrodzenia pracownika przyjmuje się przysługujące pracownikowi składniki wynagrodzenia wynikające ze stosunku pracy, określone przez GUS w załączniku do objaśnień do sprawozdawczości z zatrudnienia i wynagrodzeń, wśród których wyróżniamy między innymi: dodatki za pełnione funkcje, premie i nagrody regulaminowe, wynagrodzenie za urlop wypoczynkowy czy dodatek wyrównawczy wypłacany za obniżenie płacy z powodu wypadku w pracy lub choroby zawodowej.

Co istotne, nie wszystkie składniki wynagrodzenia wliczane są do pensji minimalnej. Obliczając wynagrodzenie, nie należy uwzględniać nagród jubileuszowych, odpraw pieniężnych przysługujących pracownikom w związku z przejściem na emeryturę lub rentę z tytułu niezdolności do pracy, a także wynagrodzenia za pracę w godzinach nadliczbowych oraz nocnych.

Płaca minimalna a koszty pracodawcy

W związku ze wzrostem płacy minimalnej wzrasta również koszt zatrudnienia pracowników, których wynagrodzenie wynosi tzw. najniższą krajową. Całkowity koszt zatrudnienia pracownika zarabiającego minimalne wynagrodzenie na podstawie umowy o pracę w 2026 roku 4 806 zł.

Szczegóły przedstawia poniższa tabela:

Składka finansowana przez pracodawcę | Płaca minimalna w 2026 roku 4806 zł |

emerytalna (9,76%) | 4806 zł x 9,76% = 469,07 zł |

rentowa (6,5%) | 4806 zł x 6,50% = 312,39 zł |

wypadkowa (1,67%) | 4806 zł x 1,67% = 80,26 zł |

fundusz pracy (2,45%) | 4806 zł x 2,45% = 117,75 zł |

fundusz gwarantowanych świadczeń pracowniczych (0,10%) | 4806 zł x 0,10% = 4,81 zł |

RAZEM (20,48%) | 984,28 zł |

Dla podmiotów zatrudniających, objętych ustawą o PPK do kosztu zatrudnienia pracownika należy dodatkowo doliczyć wysokość wpłat finansowanych przez pracodawcę. Zgodnie z art. 26 ustawy o Pracowniczych Planach Kapitałowych wpłata podstawowa finansowana przez podmiot zatrudniający wynosi 1,5% wynagrodzenia. Oprócz obowiązkowej wpłaty podstawowej pracodawca może zadeklarować dobrowolną wpłatę dodatkową w wysokości do 2,5% wynagrodzenia.

Oznacza to, że koszt zatrudnienia pracownika będącego uczestnikiem PPK wynosi od 63,63 zł do 172,00 zł więcej niż pracownika, który zrezygnuje z PPK, w zależności od rodzaju i wysokości zadeklarowanych przez pracodawcę wpłat.

Płaca minimalna 2026 - ile na rękę otrzyma pracownik?

W 2025 roku pracownik zatrudniony w ramach umowy o pracę za wynagrodzeniem minimalnym 4666 zł brutto otrzymywał wynagrodzenie w kwocie netto 3516,92 zł. Na jaką pensję netto może liczyć pracownik, który nie jest objęty lub zrezygnował z PPK w 2026 roku?

Wynagrodzenie brutto: 4806 zł

Koszty uzyskania przychodu: 250 zł

Ulga podatkowa: 300 zł

Wysokość składek ZUS finansowanych przez pracownika:

- składka na ubezpieczenie emerytalne - 4806 zł x 9,76% = 469,07 zł,

- składka na ubezpieczenie rentowe - 4806 zł x 1,5% = 72,09 zł,

- składka na ubezpieczenie chorobowe - 4806 zł x 2,45% = 117,75 zł.

Suma składek na ubezpieczenia społeczne - 658,91 zł.

Wysokość składki na ubezpieczenie zdrowotne:

- składka zdrowotna do potrącenia z wynagrodzenia - (4806 zł - 658,91 zł) x 9% = 373,24 zł,

Podatek dochodowy:

- podstawa opodatkowania - 4806 zł - 658,91 zł - 250 zł = 3897,09 zł ~ 3897 zł,

- zaliczka na podatek dochodowy - 3897 zł x 12% - 300 zł = 167,64 zł ~ 168 zł

- podatek do urzędu skarbowego - 168 zł.

Wynagrodzenie do wypłaty: 4806 zł - 658,91 zł - 373,24 zł - 168 zł = 3605,85 zł.

Pracownik zatrudniony za wynagrodzeniem minimalnym otrzyma w 2026 roku 3605,85 netto.

Płaca minimalna - zamiana stawek a aneksy dla pracowników

Najniższa krajowa netto pracownika odprowadzającego wpłaty do PPK

Pracownik będący uczestnikiem PPK musi liczyć się z tym, że jego wynagrodzenie zostanie dodatkowo pomniejszone o wysokość zadeklarowanych przez niego wpłat do PPK. Pracownik finansuje wpłatę podstawową wynoszącą 2% wynagrodzenia oraz ma możliwość zadeklarowania dobrowolnej wpłaty dodatkowej w wysokości do 2%.

Co istotne, wpłaty finansowane przez pracodawcę stanowią dla pracownika przychód ze stosunku pracy, który należy opodatkować. Oznacza to, że uczestnik PPK musi zapłacić wyższy podatek niż pracownik, który nie podlega lub zrezygnował z PPK.

Przykład 1.

Pracownik będący uczestnikiem PPK jest zatrudniony za wynagrodzeniem minimalnym. Pracodawca finansuje uczestnikowi PPK wyłącznie wpłatę podstawową, natomiast pracownik zadeklarował oprócz wpłaty podstawowej, opłacanie wpłaty dodatkowej w wysokości 1% wynagrodzenia. Ile wynosi wynagrodzenie uczestnika PPK?

Wynagrodzenie brutto: 4806 zł.

Koszty uzyskania przychodu: 250 zł.

Ulga podatkowa: 300 zł.

Wysokość wpłat do PPK:

- wpłata podstawowa pracownika: 96,12 zł,

- wpłata dodatkowa pracownika: 48,06 zł,

- wpłata podstawowa pracodawcy: 72,09 zł.

Wysokość składek ZUS finansowanych przez pracownika:

- składka na ubezpieczenie emerytalne - 4806 zł x 9,76% = 469,07 zł,

- składka na ubezpieczenie rentowe - 4806 zł x 1,5% = 72,09 zł,

- składka na ubezpieczenie chorobowe - 4806 zł x 2,45% = 117,75 zł.

Suma składek na ubezpieczenia społeczne - 658,91 zł.

Wysokość składki na ubezpieczenie zdrowotne:

- składka zdrowotna do potrącenia z wynagrodzenia - (4806,00 zł - 658,91 zł) x 9% = 373,24 zł,

Podatek dochodowy:

- podstawa opodatkowania - 4806 zł + 72,09 zł - 658,91 zł - 250,00 zł = 3969,18 zł ~ 3969 zł,

- zaliczka na podatek dochodowy - 3969 zł x 12% - 300 zł = 176,28 zł ~ 176 zł

- podatek do urzędu skarbowego - 170 zł.

Wynagrodzenie do wypłaty: 4806 zł - 658,91 zł - 373,24 zł - 176 zł - 96,12 zł - 48,06 zł = 3454,39 zł.

Pracownik zatrudniony za wynagrodzeniem minimalnym otrzyma w 2026 roku 3454,39 zł netto.

Płaca minimalna pracownika zatrudnionego na część etatu

Zgodnie z art. 8 ustawy o minimalnym wynagrodzeniu za pracę w przypadku, gdy pracownik jest zatrudniony w niepełnym wymiarze czasu pracy, wysokość płacy minimalnej ustala się proporcjonalnie do liczby godzin pracy przypadających do przepracowania przez pracownika w danym miesiącu. Oznacza to, że w 2026 roku pracownik zatrudniony za wynagrodzeniem minimalnym może otrzymać:

| Wymiar etatu | 2026 r |

| cały etat | 4806,00 zł |

| 3/4 etatu | 3604,50 zł |

| 1/2 etatu | 2403,00 zł |

| 1/3 etatu | 1602,00 zł |

| 1/4 etatu | 1201,50 zł |

Minimalna krajowa a preferencyjne składki ZUS

Podstawa wymiaru preferencyjnych składek ZUS wynosi 30% kwoty minimalnego wynagrodzenia za pracę w danym roku kalendarzowym. Oznacza to, że 2026 roku przedsiębiorcy uprawnieni do 2-letniej ulgi dla nowych firm są zobowiązani opłacać składki ZUS obliczone od podstawy wynoszącej: 1441,80 zł.

Dokładne składki ZUS w okresie preferencji przedstawia poniższa tabela:

Składki na ubezpieczenia | Wysokość składek |

emerytalne (19,52%) | 281,44 zł |

rentowe (8%) | 115,34 zł |

chorobowe (2,45%) | 35,32 zł |

wypadkowe (1,67%) | 24,08 zł |

RAZEM (31,64%) | 456,19 zł |

Płaca minimalna wyliczana automatycznie w systemie wFirma

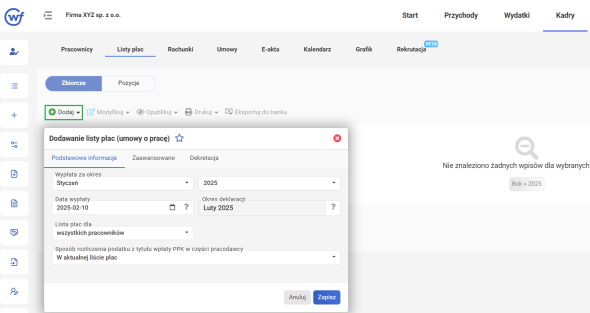

Prawidłowe wyliczenie wynagrodzenia może nie dla wszystkich być łatwym zadaniem. Z pomocą przychodzą narzędzia, które po wprowadzeniu niezbędnych danych, same bezbłędnie dokonają wyliczeń. Jednym z nich jest system wFirma. W celu wygenerowania listy płac na podstawie danych wprowadzonych do systemu, należy przejść do zakładki KADRY » LISTY PŁAC » ZBIORCZE » DODAJ » LISTĘ PŁAC (UMOWA O PRACĘ). Pojawi się okno dodawania listy płac, w którym należy uzupełnić informacje takie jak, okres za jaki ma być dokonana wypłata i jej data, a następnie zapisać.

W 2026 roku notujemy kolejną podwyżkę płacy minimalnej. Wynosi ona 4806 zł. Co istotne, pracownik będący uczestnikiem PPK powinien liczyć się z tym, że jego wynagrodzenie zostanie dodatkowo pomniejszone o wysokość zadeklarowanych przez niego wpłat do PPK, w efekcie czego jego zarobki netto będą nieco niższe.