Prowadziłam działalność zwolnioną z VAT ze względu na limit obrotów wynoszący 200 000 zł, jednakże przekroczyłam już tę kwotę. Jakich czynności mam dokonać po przestąpieniu tego limitu? Jak zmiana statusu podatnika z nievatowca na podatnika czynnego w VAT wpłynie na rozliczenia podatkowe?

Bożena, Białystok

Ustawa o VAT jasno wskazuje warunki, jakie muszą zostać spełnione, aby możliwe było skorzystanie z podmiotowego zwolnienia VAT. Przekroczenie limitu zwolnienia z VAT ze względu na kwotę obrotu powoduje, że po stronie przedsiębiorcy powstaje obowiązek rejestracji do VAT. W związku z posiadaniem statusu czynnego podatnika VAT na przedsiębiorcy spoczywać będą nowe prawa, ale również obowiązki sprawozdawcze.

Zwolnienie podmiotowe w VAT

Zwolnienie z VAT ze względu na limit obrotu przysługuje przedsiębiorcom, którzy spełniają warunek limitu obrotu zawarty w art. 113 ust. 1 ustawy o VAT, zgodnie z którym:

„Zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku”.

Zatem ze zwolnienia podmiotowego z VAT mogą skorzystać przedsiębiorcy z uwagi na nieprzekroczenie limitu obrotów, który od kilku lat nie ulega zmianie i w 2021 roku wynosi nadal 200 000 zł. Ponadto możliwość skorzystania ze zwolnienia mają podatnicy, którzy w danym roku dopiero rozpoczynają prowadzenie działalności. W tym przypadku kwotę limitu oblicza się proporcjonalnie w stosunku do okresu prowadzenia działalności gospodarczej.

Kiedy następuje zmiana statusu podatnika z nievatowca na vatowca?

Co ważne, istotny jest moment przekroczenia kwoty limitu, czyli transakcja, której zawarcie powoduje uzyskanie sprzedaży powyżej 200 000 zł. Zmiana statusu podatnika z nievatowca na vatowca następuje wraz z tą transakcją, która spowodowała przekroczenie kwoty 200 000 zł. Dlatego należy na bieżąco kontrolować kwotę obrotu, tak aby przed zawarciem takiej transakcji dokonać rejestracji do VAT.

Załóżmy, że na dzień 1 sierpnia pani Bożena osiągnęła obrót ze sprzedaży wynoszący 196 000 zł, 9 sierpnia dokonała sprzedaży towarów na kwotę 2000 zł. Czy pani Bożena nadal może korzystać ze zwolnienia z VAT?

Tak, ponieważ dokonana transakcja nie spowoduje przekroczenia kwoty limitu wynoszącego 200 000 zł, sprzedaż należy udokumentować fakturą bez VAT.

Przykład 2.

Załóżmy, że na dzień 5 września pani Bożena osiągnęła obrót z działalności wynoszący 190 000 zł, a 17 września dokonała sprzedaży towarów na kwotę 12 000 zł. Czy pani Bożena nadal może korzystać ze zwolnienia z VAT?

Ponieważ dokonana transakcja spowoduje przekroczenie kwoty limitu – nastąpi zmiana statusu podatnika z nievatowca na vatowca – na sprzedane towary pani Bożena powinna wystawić fakturę VAT. Oznacza to, że przed zawarciem transakcji musi dokonać rejestracji do VAT.

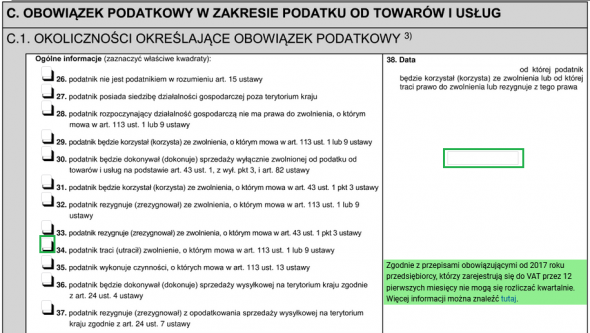

Zmiana statusu podatnika z nievatowca na vatowca – zgłoszenie do VAT

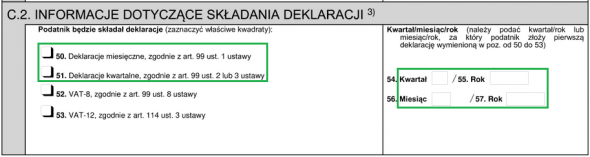

Rezygnując ze zwolnienia z VAT, rejestracji do VAT należy dokonać przed dniem wykonania pierwszej czynności podlegającej opodatkowaniu podatkiem VAT. Konieczne jest więc bieżące kontrolowanie wielkości obrotu w danym roku. Dokumentem, na mocy którego następuje zmiana statusu podatnika z nievatowca na vatowca jest formularz VAT-R. W celu zarejestrowania się do VAT przy wypełnianiu formularza podatnik powinien zaznaczyć w części C.1. „Okoliczności określające obowiązek podatkowy” opcję 34. – „podatnik traci (utracił) zwolnienie, o którym mowa w art. 113 ust. 1 lub 9 ustawy” oraz wskazać datę, kiedy nastąpiła zmiana statusu podatnika z nievatowca na vatowca.

Następnie w części C.2. należy uzupełnić informacje na temat częstotliwości rozliczania się z tytułu podatku VAT oraz od kiedy deklaracje będą składane.

Jakie obowiązki niesie zmiana statusu podatnika z nievatowca na vatowca?

Oprócz dopełnienia obowiązków związanych z rejestracją do VAT zmiana statusu podatnika z nievatowca na vatowca przynosi również nowe obowiązki sprawozdawcze. Czynni podatnicy VAT muszą prowadzić tzw. pełną ewidencję sprzedaży i zakupu. Jest to niezbędne do prawidłowego rozliczenia z tytułu podatku VAT z fiskusem. Ponadto obowiązkiem przedsiębiorców jest składanie pliku JPK_V7M (w przypadku rozliczeń miesięcznych) lub JPK_V7K (w przypadku rozliczeń kwartalnych). Dopełnienia obowiązków sprawozdawczych należy dokonać do 25. dnia miesiąca za miesiąc ubiegły. W przypadku rozliczenia kwartalnego rozliczenia z tytułu VAT należy dokonać do 25. dnia miesiąca następującego po rozliczanym kwartale.

Oprócz obowiązków czynny podatnik VAT ma również prawa. Jednym z nich i zarazem podstawowym jest prawo do odliczenia podatku naliczonego (od zakupu) od podatku VAT należnego (od sprzedaży). Jest to zasada neutralności VAT. Wpłacany do US podatek VAT to różnica pomiędzy VAT uzyskanym ze sprzedaży towarów/świadczenia usług klientom (podatek należny) a VAT zapłaconym przy zakupie towarów/usług (podatek naliczony).

Przykład 3.

Pan Dawid w danym okresie rozliczeniowym dokonał zakupu towarów na kwotę 1000 zł netto i 230 zł VAT. Natomiast sprzedał ich tylko na kwotę 600 zł netto i 138 zł VAT. Ile podatku VAT Pan Dawid odprowadzi do US?

Obliczenia:

VAT należny (od sprzedaży) = 138 zł

VAT naliczony (od zakupów) = 230 zł

Różnica podatku VAT = 138 – 230 = (–92)zł – nadwyżka podatku VAT naliczonego nad należnym.

Ponieważ do US odprowadzana jest różnica między VAT należnym (od sprzedaży) a naliczonym (od zakupu), przedsiębiorca nie zapłaci podatku VAT do US. Nadwyżka podatku VAT naliczonego trafi na kolejny okres rozliczeniowy lub będzie możliwe wnioskowanie o zwrot VAT.

Przykład 4.

Pani Agnieszka w przyjętym okresie rozliczeniowym dokonała zakupów na kwotę 1000 zł netto i 230 zł VAT. W okresie tym sprzedała towary na kwotę 5000 zł netto i 1150 zł VAT. Czy pani Agnieszka ma obowiązek zapłaty VAT?

W opisanym przykładzie podatek VAT od sprzedaży jest większy niż od zakupu, tak więc pani Agnieszka odprowadzi do US różnicę: 1150 zł – 230 zł = 920 zł.

Jak zmiana statusu podatnika z nievatowca na vatowca wpływa na towary handlowe?

Jako podatnik VAT zwolniony przedsiębiorca księguje faktury kosztowe w KPiR w kwocie brutto. Zmiana statusu podatnika z nievatowca na vatowca pozwala na dokonanie korekty nieodliczonego podatku VAT w momencie przekroczenia limitu 200 tys. zł zgodnie z zasadą znajdującą się w art. 91 ust. 7 ustawy VAT. Dotyczy to towarów nabytych z zamiarem wykorzystania ich do czynności zwolnionych z VAT (zakupionych w okresie korzystania ze zwolnienia podmiotowego z VAT), a wykorzystanych faktycznie przy wykonywaniu czynności opodatkowanych już po rejestracji do VAT. Potwierdza to interpretacja indywidualna Dyrektora Izby Skarbowej z 25 września 2012 roku o sygnaturze akt ITPP1/443-756/12/MN, zgodnie z którą:

„(...) w myśl art. 91 ust. 7d ustawy, w przypadku zmiany prawa do obniżenia podatku należnego o podatek naliczony od towarów i usług, innych niż wymienione w ust. 7a i 7b, w szczególności towarów handlowych lub surowców i materiałów, nabytych z zamiarem wykorzystania ich do czynności, w stosunku do których przysługuje pełne prawo do obniżenia podatku należnego lub do czynności, w stosunku do których prawo do obniżenia podatku należnego nie przysługuje, i niewykorzystanych zgodnie z takim zamiarem do dnia tej zmiany, korekty podatku naliczonego dokonuje się w deklaracji podatkowej składanej za okresy rozliczeniowe, w których wystąpiła ta zmiana. (...) Powyższe przepisy wskazują zatem, iż Wnioskodawca, w przypadku gdy (...) nie dokonał odliczenia podatku naliczonego na zasadach określonych w art. 113 ust. 5–7 ustawy o podatku od towarów i usług, ma prawo do dokonania korekty podatku naliczonego w związku ze zmianą prawa do odliczenia jednorazowo w deklaracji (...) w odniesieniu do towarów, objętych sporządzonym remanentem, które zostały wykorzystane do działalności opodatkowanej podatkiem od towarów, zgodnie z art. 91 ust. 7 i 7d ustawy o podatku od towarów i usług”.

Co do zasady korektę wykazuje się jednorazowo w poz. 45 pliku JPK_V7 składanej za okres, w którym utracono prawo do zwolnienia z VAT.

Ponadto gdy podatek został odliczony w trybie korekty, a uprzednio był on ujęty w kosztach uzyskania przychodów, to zmiana statusu podatnika z nievatowca na vatowca powoduje, że należy doksięgować przychód o kwotę tego odliczonego podatku VAT od towarów nabytych w okresie zwolnienia z VAT według stanu na dzień, w którym wystąpiła utrata zwolnienia podmiotowego z VAT.

Jak zmiana statusu podatnika z nievatowca na vatowca wpływa na środki trwałe?

Podatnik, który zarejestrował się jako czynny podatnik VAT, w pierwszej kolejności musi określić, czy nabyte uprzednio środki trwałe będą wykorzystywane w działalności opodatkowanej VAT, czy wyłącznie w działalności zwolnionej z VAT. W przypadku wykorzystywania ich w działalności zwolnionej nie ma on prawa do dokonania korekty i odliczenia podatku VAT od nabycia. W przeciwnym razie, jeżeli nastąpi zmiana przeznaczenia środka trwałego z działalności zwolnionej na działalność opodatkowaną VAT, podatnik ma prawo dokonać korekty skutkującej możliwością odliczenia podatku VAT.

Z kolei dla tych składników o wartości początkowej przekraczającej kwotę 15 000 zł korekty dokonuje się w ciągu 5 kolejnych lat w limicie 1/5 kwoty podatku za każdy rok pozostający do końca okresu.

Zatem co do zasady możliwe jest odliczenie podatku naliczonego dotyczącego zakupów dokonanych po utracie prawa do zwolnienia z VAT. Jak można przeczytać w interpretacji Dyrektora Krajowej Informacji Skarbowej z 7 lipca 2016 roku o sygnaturze akt ITPP1/4512-355/16/MN:

„Ustawa o podatku od towarów i usług nie pozbawia podatnika prawa do dokonania odliczenia podatku VAT od zakupów poczynionych przed rejestracją, o ile występują przesłanki, iż zakupione towary i usługi są/będą wykorzystywane do bieżącej (lub przyszłej) działalności opodatkowanej (oraz ewentualnie spełniać inne warunki określone w przepisach ustawy o podatku od towarów i usług). Niemniej ustawodawca narzucił podatnikom obowiązek rejestracji jako podatnik VAT czynny, a zatem podatnik nabywa prawo do odliczenia podatku naliczonego w momencie powstania obowiązku podatkowego i otrzymania faktury, lecz aby uprawnienie to zrealizować, musi posiadać status podatnika VAT czynnego w momencie realizacji uprawnienia. (...) Późniejsza rejestracja w zakresie VAT nie może natomiast skutkować utratą prawa do odliczenia. Istotnym jedynie jest, aby w momencie realizacji prawa do odliczenia (a więc w momencie złożenia deklaracji podatkowych) Wnioskodawca był zarejestrowany jako podatnik VAT czynny”.

Co do zasady zmiana statusu podatnika z nievatowca na vatowca powoduje, że korektę od nabycia środków trwałych wykazuje się jednorazowo w poz. 44 pliku JPK_V7 składanej za okres, w którym utracono prawo do zwolnienia z VAT.

Księgowanie wydatków udokumentowanych fakturą VAT w systemie wFirma.pl

Zmiana statusu podatnika z nievatowca na vatowca wpływa również na zmianę ustawień systemowych, co opisano w artykule pomocy: Podatek VAT – jak dostosować ustawienia?

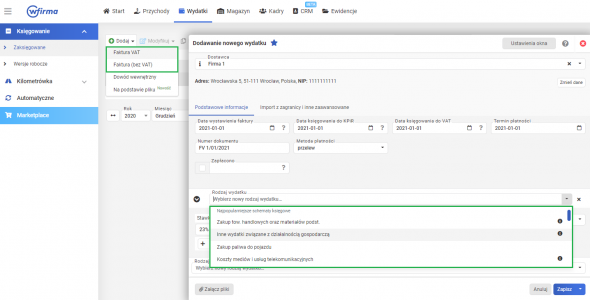

Następnie, po dokonaniu zmian w ustawieniach, aby wprowadzić wydatek udokumentowany fakturą VAT, należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. Po uzupełnieniu danych kontrahenta trzeba wybrać odpowiedni RODZAJ WYDATKU.

Dzięki temu koszt trafi do odpowiedniej kolumny KPiR oraz rejestru VAT zakupów.

Wprowadzenie korekty podatku naliczonego od pozostałych nabyć i nabyć środków trwałych w systemie wFirma.pl

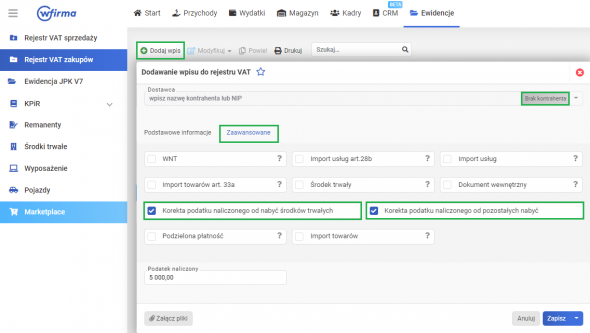

Wartość korekty podatku VAT należy wyliczyć samodzielnie poza systemem. Następnie, aby uwzględnić korektę podatku VAT w pliku JPK_V7, trzeba wejść w zakładkę: EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS, zaznaczyć opcję BRAK KONTRAHENTA, a następnie w podzakładce ZAAWANSOWANE zaznaczyć opcję KOREKTA PODATKU NALICZONEGO OD NABYĆ ŚRODKÓW TRWAŁYCH lub KOREKTA PODATKU NALICZONEGO OD POZOSTAŁYCH NABYĆ oraz wprowadzić kwotę korekty (na plus lub na minus) w polu PODATEK NALICZONY.

Dzięki temu korekta podatku naliczonego od nabycia środków trwałych zostanie wykazana w poz. 44 JPK_V7, natomiast korekta podatku naliczonego od pozostałych nabyć w poz. 45 JPK_V7.

Wartość wyliczonej korekty podatku naliczonego od nabyć środków trwałych może stanowić koszt uzyskania przychodu lub przychód – w zależności od rodzaju korekty, który należy ująć w KPiR na podstawie dowodu wewnętrznego:

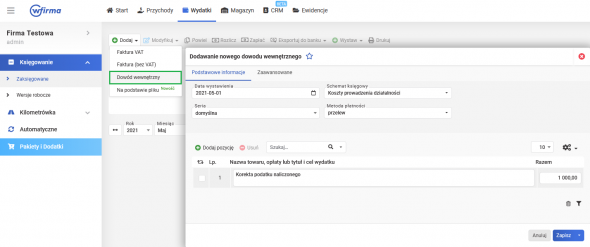

korekta podatku naliczonego in minus – należy wystawić DW kosztowe przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY, gdzie jako SCHEMAT KSIĘGOWY trzeba wybrać KOSZTY PROWADZENIA DZIAŁALNOŚCI. Wystawiony dowód wewnętrzny zostanie ujęty w kolumnie 13. KPiR – Pozostałe wydatki;

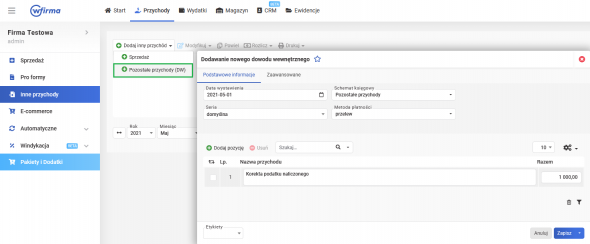

korekta podatku naliczonego in plus – należy wystawić DW przychodowe przez zakładkę PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW), gdzie jako SCHEMAT KSIĘGOWY trzeba wybrać POZOSTAŁE PRZYCHODY. Wystawiony dowód wewnętrzny zostanie ujęty w kolumnie 8. KPiR – Pozostałe przychody.