Przedsiębiorcy, którzy posiadają status czynnego podatnika VAT, mają prawo do odliczenia podatku VAT od poniesionych wydatków. W niektórych przypadkach pojawiają się jednak wątpliwości co do tej możliwości. Istnieją przypadki, w których podatnik nie może odliczyć podatku VAT naliczonego.

Faktura wystawiona przez niewłaściwy podmiot a prawo do odliczenia podatku VAT

Jeśli faktura została wystawiona przez podmiot nieistniejący (nieistniejący adres, fikcyjny NIP, podmiot nigdy nie został zarejestrowany itp.) bądź nieuprawniony do wystawiania faktur, podatnik traci prawo do odliczenia podatku VAT od poniesionego wydatku. Faktura wystawiona przez nieistniejący podmiot według art. 88 ust. 3a pkt 1 ustawy o VAT nie stanowi dla przedsiębiorcy podstawy do odliczenia podatku VAT. Jednakże jeśli faktura została wystawiona przez podmiot istniejący, lecz nieuprawniony do wystawiania faktur, przedsiębiorca może zaliczyć wydatek do kosztów w kwocie brutto.

Potwierdzeniem takiego postępowania jest informacja o zakresie stosowania przepisów prawa podatkowego wydana przez Izbę Skarbową w Poznaniu, o sygn. BD-G005-31/04, z 24 lutego 2005 r., w której czytamy, że: (...) jeżeli wydatek został udokumentowany fakturą wystawioną przez podmiot nieuprawniony do wystawiania faktur, przez co podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług, a poniesienie wydatku i jego związek z uzyskiwanymi przychodami nie budzą wątpliwości, naliczony i zapłacony podatek od towarów i usług może zostać zaliczony do kosztów uzyskania przychodów.

Czy istnieje prawo do odliczenia podatku VAT z otrzymanej faktury VAT marża?

Przedsiębiorca, który zakupił towary używane, antyki, dzieła sztuki czy przedmioty kolekcjonerskie, otrzyma od swojego dostawcy fakturę VAT marża. Jest to szczególny rodzaj faktury, na którym nie ma wskazanej kwoty podatku naliczonego (więc prawo do odliczenia podatku VAT nie występuje). Wynika to z faktu, że to na sprzedawcy ciąży obowiązek rozliczenia z tytułu podatku VAT od marży, którą naliczy. Taki sposób postępowania został określony w art. 120 ust. 4 ustawy o VAT. W związku z powyższym przedsiębiorca, który otrzymał fakturę VAT marża, może jedynie podaną na niej kwotę brutto ująć w kosztach działalności gospodarczej.

Oczywiste sytuacje odbierające prawo do odliczenia podatku VAT

W trakcie prowadzenia działalności zdarzają się sytuacje, które sprawiają, że podatnik nie może odliczyć podatku VAT naliczonego od dokonanego zakupu (pomimo wykazania kwoty podatku VAT na fakturze). Takimi sytuacjami są między innymi:

-

nieposiadanie dowodu zakupu w postaci faktury, faktury uproszczonej czy duplikatu, zawierającej kwotę podatku VAT,

Podatnik ma prawo do odliczenia podatku VAT pod warunkiem posiadania odpowiednich dokumentów. W związku z tym przedsiębiorca, który nie posiada faktury lub jej duplikatu, musi się zgłosić do sprzedawcy o wystawienie takiego dokumentu.

-

brak rejestracji jako czynny podatnik VAT na druku VAT-R,

Powyższe reguluje art. 88 ust. 4 ustawy o VAT: Obniżenia kwoty lub zwrotu różnicy podatku należnego nie stosuje się (...) do podatników, którzy nie są zarejestrowani jako podatnicy VAT czynni (...).

-

zakup u podmiotów zwolnionych z podatku VAT

Wynika to z art. 88 ust. 3a pkt 2 ww. ustawy który stanowi, że nie można obniżyć podatku należnego lub dokonać zwrotu różnicy podatku lub zwrotu podatku naliczonego od transakcji udokumentowanej fakturą, która nie podlega opodatkowaniu lub jest zwolniona z podatku VAT.

Sprzedaż mieszana a prawo do odliczenia podatku VAT

Podatnicy, którzy wykonują jednocześnie czynności opodatkowane i zwolnione z VAT, mogą odliczać podatek VAT naliczony wyłącznie od wydatków, które związane są z działalnością opodatkowaną. Jednak zdarzają się sytuacje, w których wydatek dotyczy obydwu rodzajów sprzedaży (zwolnionej i opodatkowanej), a podatnik nie jest w stanie ustalić dokładnie, w jakiej części koszt związany jest z działalnością opodatkowaną. W takiej sytuacji należy zastosować proporcję stosowaną do odliczenia VAT, ustaloną przez naczelnika urzędu skarbowego (dotyczy to wyliczenia pierwszej proporcji). W kolejnych latach proporcję można wyliczyć samodzielnie na podstawie obrotu osiągniętego w roku poprzednim w odniesieniu do roku podatkowego, w którym ustalana jest proporcja).

| Uwaga! Proporcję obliczyć można za pomocą ogólnego wzoru: roczny obrót z tytułu wykonywania czynności / roczny obrót z tytułu wykonywania czynności zarówno opodatkowanych, jak i zwolnionych Wartości obrotu należy wziąć z roku poprzedniego, a wynik zaokrąglić do najbliższej liczby całkowitej. Istotne jest tutaj, aby sposób określenia proporcji odpowiadał specyfice wykonywanej przez podatnika działalności i dokonywanych przez niego nabyć. |

Wydatki gastronomiczne i noclegowe a prawo do odliczenia podatku VAT

Według art. 88 ust. 1 pkt 4 ustawy o VAT przedsiębiorca nie ma prawa do obniżenia kwoty podatku należnego poprzez odliczenie podatku VAT naliczonego od zakupionych usług noclegowych i gastronomicznych. Jednakże w sytuacji, gdy podatnik nabywa usługi cateringowe (które są często mylone z usługami gastronomicznymi) możliwe jest odliczenie podatku VAT. Wynika to z faktu, że usługi cateringowe są świadczone poza lokalem usługodawcy.

Potwierdzeniem powyższego może być interpretacja indywidualna o sygn. 0115-KDIT1-2.4012.800.2017.1.AJ wydana przez Dyrektora Krajowej Informacji Skarbowej z 5 stycznia 2018 r., w której czytamy, że: (...) usługi cateringowe stanowią odrębne usługi od usług gastronomicznych. Tym samym z uwagi na odmienny charakter tych usług nie można uznać, że do usług cateringowych znajdzie zastosowanie ograniczenie w odliczeniu podatku naliczonego, o którym mowa w art. 88 ust. 1 pkt 4 ustawy.

| Uwaga! Usługi cateringowe polegają na dostarczeniu w miejsce wskazane przez zamawiającego przygotowanych wcześniej posiłków i napojów, wraz z odpowiednimi usługami umożliwiającymi ich natychmiastowe spożycie. Usługi gastronomiczne polegają na fizycznym przygotowaniu i podaniu klientowi posiłku w miejscu, w którym jest on przyrządzany, np. w jadłodajni czy restauracji. |

Przykład 1.

Właściciel przedsiębiorstwa prowadzi podatkową księgę przychodów i rozchodów oraz jest czynnym podatnikiem VAT. Udał się w podróż służbową do Torunia i skorzystał z usług hotelowych. Jak powinien zaksięgować fakturę za hotel, która zawierała wartości:

netto: 600 zł, VAT 8%: 48 zł, brutto: 648 zł?

Koszty poniesione w związku z wynajęciem pokoju na podstawie otrzymanej faktury należy zaksięgować w kwocie brutto 648 zł w kolumnie 13 KPiR - pozostałe wydatki. Od zakupu usług hotelowych nie przysługuje przedsiębiorcy prawo do odliczenia podatku VAT. Jednakże zapłacony podatek VAT może zostać zaliczony do kosztów uzyskania przychodów (pod warunkiem, że ma związek z działalnością opodatkowaną), więc cała kwota stanowi koszt podatkowy.

Przykład 2.

Właścicielka przedsiębiorstwa w maju 2018 zorganizowała szkolenie z zakresu BHP i skorzystała z usług firmy cateringowej. W związku z wykonaniem usługi została wystawiona faktura na kwotę 1500 zł brutto, w tym 8% VAT 111,11 zł. Czy od otrzymanej faktury za usługi cateringowe ma prawo do odliczenia podatku VAT?

W tym przypadku właścicielka firmy ma prawo do odliczenia podatku naliczonego z faktury za usługi cateringowej w kwocie 111,11 zł. W związku z tym na podstawie faktury wystawionej przez dostawcę dokonuje odliczenia VAT oraz ujmuje kwotę netto z faktury w kolumnie 13 KPiR - pozostałe wydatki.

Księgowanie faktur kosztowych w systemie wFirma.pl, od których nie przysługuje prawo do odliczenia podatku VAT

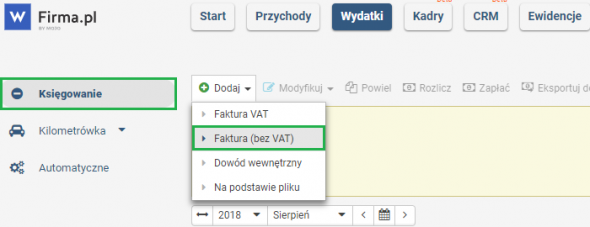

Usługę gastronomiczną, usługę noclegową, otrzymaną fakturę VAT marża i otrzymaną fakturę od nievatowca należy zaksięgować w systemie wFirma.pl jako fakturę bez VAT poprzez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT).

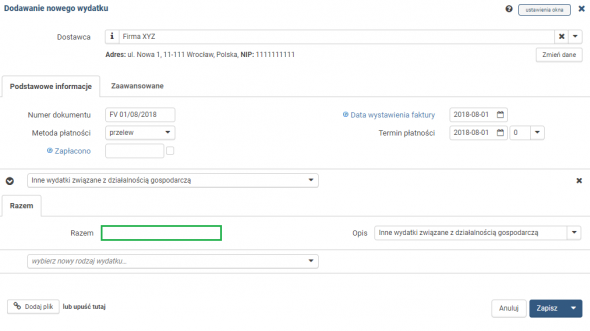

W oknie dodawania nowego wydatku należy wprowadzić dane zgodnie z fakturą od dostawcy, a w polu RAZEM wprowadzić kwotę brutto. Tak zaksięgowany wydatek zostanie ujęty w odpowiedniej kolumnie KPiR zgodnie z wybranym rodzajem wydatku.