Zawieszenie działalności gospodarczej nie zwalnia przedsiębiorcy z obowiązku złożenia rocznej deklaracji podatkowej do urzędu skarbowego. Część przedsiębiorców ma prawo do wspólnego rozliczenia się z małżonkiem. Czy jest to możliwe, jeżeli prowadzona działalność jest czasowo zawieszona? Dowiedz się, jak wygląda zawieszenie działalności a rozliczenie z małżonkiem.

Obowiązek złożenia deklaracji rocznej z działalności

Mimo zawieszenia działalności gospodarczej przedsiębiorca ma obowiązek terminowego złożenia do urzędu skarbowego rocznej deklaracji podatkowej. Stanowisko to potwierdza dyrektor IS w Warszawie w interpretacji indywidualnej z 21 marca 2016 r., sygn. IPPB1/4511-66/16-4/MT, wyjaśniając, że:

„zawieszenie działalności gospodarczej w świetle przepisów obowiązujących w przedstawionym stanie faktycznym nie jest równoznaczne z jej zaprzestaniem. W związku z powyższym zawieszenie działalności gospodarczej nie powoduje żadnych skutków prawnych, nie wpływa tym samym na zakres praw i obowiązków podatnika wynikających z przepisów prawa podatkowego. Oznacza to, że niezależnie od tego, że Wnioskodawca zawiesił działalność, jest on nadal osobą prowadzącą działalność gospodarczą. Przepisy ustawy o podatku dochodowym od osób fizycznych nie przewidują bowiem żadnych przerw w prowadzeniu działalności gospodarczej”.

W zależności od przyjętej formy opodatkowania na dany rok dochody z działalności należy rozliczyć na odpowiednim formularzu deklaracji:

- PIT-28 – dochody rozliczane na zasadach ryczałtu od przychodów ewidencjonowanych;

- PIT-36 – dochody z działalności opodatkowane na zasadach ogólnych przy zastosowaniu skali podatkowej (17% i 32% po przekroczeniu 85 528 zł dochodów, przy czym za 2019 r. obowiązuje stawka 17,75% i 32% w skali roku);

- PIT-36L – dochody z działalności opodatkowane podatkiem liniowym (stała stawka 19%).

Termin rozliczenia deklaracji rocznej przypada w przypadku PIT-28 na koniec lutego (za 2019 r. do 2 marca 2020 r.), natomiast PIT-36 i PIT-36L można rozliczyć do końca kwietnia.

Wspólne rozliczenie z małżonkiem – kiedy jest możliwe?

Co do zasady małżonkowie podlegają odrębnemu opodatkowaniu od osiąganych przez nich dochodów, jednak istnieje możliwość ich preferencyjnego opodatkowania. Kwestię wspólnego rozliczenia małżonków reguluje art. 6 ustawy o PIT. Zgodnie z jego zapisem wspólne rozliczenie roczne jest możliwe przy spełnieniu łącznie następujących warunków:

- małżonkowie pozostają w związku małżeńskim przez cały rozliczany rok podatkowy (zawarcie małżeństwa lub rozwód w trakcie roku uniemożliwia wspólne rozliczenie);

- małżonkowie posiadają wspólność majątkową przez cały rozliczany rok podatkowy (umowa o rozdzielności majątkowej, jak również separacja prawna pozbawia prawa do wspólnego rozliczenia);

- małżonkowie osiągają dochody opodatkowane według skali;

- małżonkowie pozostają polskimi rezydentami podatkowymi;

- małżonkowie złożyli oświadczenie o wspólnym opodatkowaniu (określa się je poprzez zaznaczenie odpowiedniego pola na składanej deklaracji rocznej).

Wspólne rozliczenie małżonków nie jest możliwe, jeżeli dochody osiągane w roku podatkowym przez chociażby jednego z nich były opodatkowane podatkiem liniowym (PIT-36L), ryczałtem od przychodów ewidencjonowanych (PIT-28), kartą podatkową bądź podatkiem tonażowym.

Co ważne, jeżeli jeden z małżonków osiąga w rozliczanym roku podatkowym dochody z kilku źródeł i część z nich jest opodatkowana jak wymieniono powyżej, a część na zasadach ogólnych, to nie będzie możliwości wspólnego rozliczenia nawet dochodów opodatkowanych na zasadach ogólnych. Wybór wyżej wymienionych form dyskwalifikuje bowiem możliwość łącznego opodatkowania dochodów osiąganych małżonków. Jedynie najem prywatny opodatkowany ryczałtem nie wpłynie na wykluczenie ze wspólnego rozliczenia.

Przykład 1.

Podatnik prowadzi jednoosobową działalność gospodarczą opodatkowaną na zasadach ogólnych. Jego żona osiąga przychody z tytułu pracy na etacie oraz najmu prywatnego mieszkań, rozliczanego ryczałtem. Czy małżonkowie będą mogli rozliczyć się wspólnie na jednej deklaracji rocznej?

Tak – jeżeli przez cały rok podatkowy podatnicy pozostali w związku małżeńskim i posiadali wspólność majątkową, mają oni prawo do wspólnego rozliczenia dochodów małżonka z działalności gospodarczej oraz małżonki z pracy na etacie. Powinni tego dokonać na deklaracji PIT-36. Natomiast przychody z tytułu najmu prywatnego żona powinna rozliczyć osobno na deklaracji PIT-28.

Przykład 2.

Podatnik prowadzi działalność gospodarczą opodatkowaną podatkiem liniowym, natomiast jego żona pracuje na podstawie umowy o dzieło oraz prowadzi własną działalność opodatkowaną na zasadach ogólnych. Czy możliwe jest wspólne rozliczenie roczne małżonków?

Nie, opodatkowanie przez małżonka działalności podatkiem liniowym dyskwalifikuje możliwość wspólnego rozliczenia. Żona powinna rozliczyć osiągane dochody z własnej działalności i pracy na umowę o dzieło na deklaracji PIT-36. Natomiast mąż powinien rozliczyć osiągane przychody z działalności osobno na deklaracji PIT-36L.

Wspólne rozliczenie z małżonkiem jest również możliwe w przypadku, gdy:

- podatnik zawarł związek małżeński przed rozpoczęciem roku podatkowego, a jego małżonek zmarł w ciągu roku lub

- podatnik pozostawał w związku małżeńskim przez cały rok podatkowy, a jego małżonek zmarł po zakończeniu roku podatkowego, przed złożeniem zeznania podatkowego.

W tych dwóch sytuacjach, gdy owdowiały podatnik wybierze wspólne rozliczenie ze zmarłym małżonkiem, nie rozliczy się dodatkowo jako osoba samotnie wychowująca dzieci – wspólne rozliczenie wyłącza bowiem tę możliwość.

Zawieszenie działalności a rozliczenie z małżonkiem – czy jest możliwe?

W okresie zawieszenia działalności gospodarczej przychody z tytułu jej prowadzenia nie mogą być osiągane (nie dotyczy przychodów ze sprzedaży majątku firmowego), co nie zmienia faktu, że wobec przedsiębiorcy nadal mają zastosowanie przepisy podatkowe. W związku z tym zawieszenie działalności a rozliczenie z małżonkiem jest podyktowane wcześniej wymienionymi warunkami, gdzie w głównej mierze znaczenie ma forma opodatkowania dochodów, jakie osiągają oboje małżonków. Te same ograniczenia mają zastosowanie zarówno w przypadku, gdy działalność jest prowadzona, jak i gdy jej prowadzenie jest zawieszone.

Rozliczenie deklaracji rocznej z małżonkiem w systemie wFirma.pl

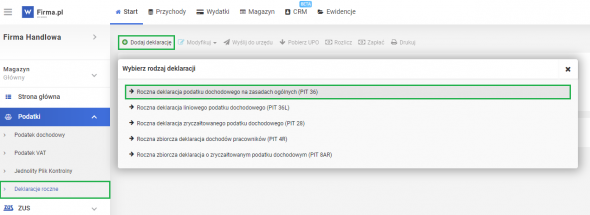

Jak wspomniano powyżej, wspólne rozliczenie roczne małżonków jest możliwe w przypadku osiągania przez oboje małżonków przychodów opodatkowanych na zasadach ogólnych, które należy rozliczyć na deklaracji PIT-36. Przygotowanie deklaracji rocznej w systemie wFirma.pl do księgowości online jest proste i nie zabiera dużo czasu. W celu jego sporządzenia należy przejść w systemie do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT-36).

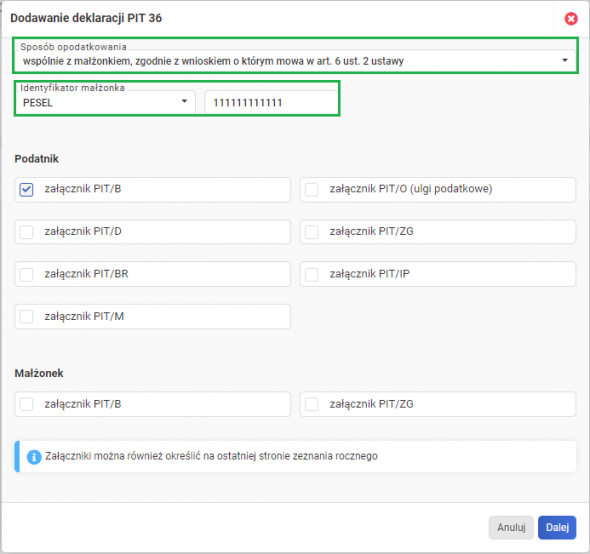

Podczas generowania deklaracji mamy możliwość wyboru sposobu rozliczenia:

- indywidualnie;

- wspólnie z małżonkiem, zgodnie z wnioskiem, o którym mowa w art. 6 ust. 2 ustawy;

- wspólnie z małżonkiem, zgodnie z wnioskiem, o którym mowa w art. 6a ust. 1 ustawy;

- w sposób przewidziany dla osób samotnie wychowujących dzieci.

Przy spełnieniu warunków do wspólnego rozliczenia z małżonkiem wybieramy opcję drugą. Następnie uzupełniamy identyfikator małżonka (PESEL lub NIP) oraz zaznaczamy załączniki, jakie chcemy dołączyć do deklaracji.

Dane z działalności gospodarczej dotyczące przychodów, kosztów, składek ZUS oraz zaliczek na podatek dochodowy zostaną uzupełnione automatycznie w deklaracji, na podstawie danych zawartych w systemie. Należy jedynie uzupełnić w części B.2. dane małżonka oraz w części E.2. informacje o osiąganych przez niego dochodach. Jeżeli podatnikowi przysługują ulgi podatkowe czy inne odliczenia, należy je uwzględnić w kolejnych częściach deklaracji.

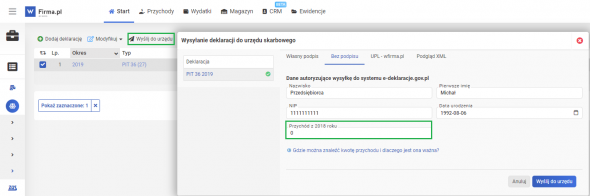

Przygotowaną deklarację PIT-36 można wysłać do urzędu skarbowego bezpośrednio z systemu. Aby to wykonać, należy zaznaczyć wygenerowaną deklarację w zakładce START » PODATKI » DEKLARACJE ROCZNE i wybrać opcję WYŚLIJ DO URZĘDU. W pojawiającym się oknie należy przejść do podzakładki BEZ PODPISU i uzupełnić dane autoryzujące wysyłkę (imię, nazwisko, NIP, data urodzenia podatnika oraz kwota przychodu z zeznania rocznego składanego za rok poprzedni).

O prawidłowo przeprowadzonej wysyłce deklaracji poinformuje komunikat oraz ikona zielonej koperty przy wysłanej deklaracji. Dodatkowo możliwe będzie pobranie UPO bezpośrednio z systemu.