Przedsiębiorcy dokonujący zakupu usług od kontrahenta z innego kraju członkowskiego są zobowiązani rozliczyć zakupione usługi jako import usług w UE. Jak rozliczyć import usług z krajów Unii Europejskiej? Odpowiedź w artykule!

Rejestracja do VAT-UE a import usług z krajów Unii Europejskiej

Przedsiębiorcy dokonujący transakcji zagranicznych są zobowiązani do dokonania zgłoszenia do VAT-UE przed zrealizowaniem transakcji zagranicznej. Rejestracji dokonuje się na druku VAT-R, który składa się do właściwego urzędu skarbowego ze względu na miejsce zamieszkania (w przypadku osób fizycznych) lub miejsca prowadzenia działalności (w przypadku osób niebędących osobą fizyczną). Trzeba się zarejestrować, gdy podatnik dokona:

- wewnątrzwspólnotowego nabycia towarów;

- wewnątrzwspólnotowej dostawy towarów;

- importu usług, gdzie miejscem świadczenia jest kraj nabywcy;

- świadczenia usług dla kontrahentów z UE, gdzie miejscem świadczenia usługi jest kraj prowadzenia działalności lub zamieszkania nabywcy inny niż Polska;

- wewnątrzwspólnotowych transakcji i przemieszczenia towarów w procedurze magazynu typu call-off stock.

Import usług z krajów Unii Europejskiej – definicja

Zgodnie z art. 2 pkt 9 ustawy o VAT import usług z krajów Unii Europejskiej ma miejsce, kiedy zagraniczny przedsiębiorca, który posiada siedzibę w kraju Unii Europejskiej, jest podatnikiem od wartości dodanej i świadczy usługi na rzecz polskiego nabywcy. W związku z tym u polskiego przedsiębiorcy powstaje obowiązek podatkowy z tytułu wykonanej usługi według art. 17 ust. 1 pkt 4 ustawy o VAT.

Miejsce świadczenia usług

Według art. 28b ustawy VAT miejscem świadczenia usługi (miejscem ich opodatkowania) jest:

- miejsce siedziby działalności, w przypadku świadczenia usług na rzecz podatnika;

- stałe miejsce prowadzenia działalności, w przypadku gdy usługi są świadczone w stałym miejscu prowadzenia działalności, które znajduje się w innym miejscu niż siedziba działalności;

- miejsce zamieszkania lub stałe miejsce pobytu, w przypadku podatnika, który nie posiada siedziby działalności lub stałego miejsca, w którym prowadzi działalność;

- miejsce siedziby dostawcy usług, w przypadku osób, które nie są podatnikami zgodnie z art. 28c.

Od powyższych warunków są pewne wyjątki odnoszące się do usług:

- związanych z nieruchomościami (miejscem świadczenia usługi jest miejsce położenia nieruchomości);

- związanych z transportem towarów i pasażerów (zgodnie z zasadami ogólnymi, miejscem świadczenia usługi jest miejsce wykonania usługi);

- restauracyjne i cateringowe (miejsce świadczenia usługi);

- związanych ze wstępem na imprezy kulturalne, edukacyjne, rozrywkowe itp. (miejsce, gdzie odbywa się impreza).

Zgodnie z zasadą ogólną podatnik jest zobowiązany rozpoznać import usług według powyższych warunków. Przeważnie kontrahent zagraniczny przekazuje fakturę w obcej walucie i polski podatnik oprócz rozpoznania importu jest zobligowany do przeliczenia kwot z faktury na polską walutę po odpowiednim kursie walut według NBP (średni kurs danej waluty ogłoszonego przez NBP z dnia poprzedzającego dzień powstania obowiązku podatkowego).

Przykład 1.

Pracownik znajdujący się w podroży służbowej w Niemczech przez przypadek zalał laptop firmowy. Szef przedsiębiorstwa zaproponował naprawę na swój koszt. W związku z tym pracownik zgłosił się do firmy w Niemczech zajmującej się naprawą komputerów. Polski podatnik będzie zobowiązany do rozliczenia importu usług i naliczenia podatku, ponieważ miejscem świadczenia usługi jest miejsce siedziby podatnika.

Import usług z krajów Unii Europejskiej a obowiązek podatkowy

Zgodnie z art. 19a ustawy VAT obowiązek podatkowy według zasady ogólnej powstaje z chwilą:

- dokonania dostawy towarów lub wykonania usług;

- dokonania zapłaty.

Obowiązek podatkowy w przypadku importu usług następuje zgodnie z zasadą ogólną, tak jak przy transakcjach krajowych. Oznacza to, że podatnik jest zobligowany rozliczyć import usług z krajów Unii Europejskiej w dacie sprzedaży lub w dacie zapłaty, w zależności od tego, co było pierwsze.

Przykład 2.

Przedsiębiorca kupił w Niemczech program online, który użytkuje w ramach działalności gospodarczej. Zapłata nastąpiła w sierpniu, natomiast dostęp do platformy i otrzymanie faktury we wrześniu.

Podatnik jest zobowiązany rozliczyć fakturę w sierpniu na gruncie VAT i tym samym w okresie tym rozpoznać import usług art. 28b, ponieważ płatność wystąpiła jako pierwsza – natomiast na gruncie PIT we wrześniu, ponieważ wtedy została wystawiona faktura za usługi.

Przykład 3.

Przedsiębiorstwo mające częsty kontakt z zagranicznymi podmiotami 1 stycznia 2021 roku nabyło dostęp do platformy niemieckiej w celu szkoleniowym dla pracowników; okres użytkowania wynosi rok i kończy się 31 grudnia 2021 roku. Faktura za świadczone usługi została wystawiona przez niemieckiego kontrahenta 15 stycznia 2021 roku, natomiast opłacona 20 stycznia 2021 roku. Podatnik jest zobowiązany rozliczyć import usług 31 grudnia 2020 roku, wtedy kiedy miał miejsce ostatni dzień wykonania usługi (jeśli płatność byłaby wcześniej, wówczas w dniu wykonania płatności).

Przykład 4.

Przedsiębiorstwo nabyło dostęp do platformy niemieckiej 1 stycznia 2020 roku obowiązujący do końca 2020 roku. Podatnik otrzymał fakturę za usługi 28 lutego 2020 rok. Natomiast płatność została zrealizowana 1 marca 2020 roku. Przedsiębiorstwo jest zobligowane rozliczyć import usług art. 28b 1 marca 2020 roku, ponieważ wtedy powstał obowiązek podatkowy.

Zwolnienie z VAT a import usług z krajów Unii Europejskiej

Podatnik zwolniony z podatku VAT w przypadku zakupu usługi na terytorium UE jest także zobowiązany do rozliczenia importu usług art. 28b, jeśli miał miejsce wewnątrzwspólnotowy zakup usługi. Przy czym zobligowany jest on do naliczenia podatku VAT po swojej stronie i wpłacenia go do urzędu skarbowego. Podkreślić należy, że zapłacony przez nievatowca podatek VAT wynikający z importu usług może on w dacie zapłaty ująć w koszty podatkowe.

Ze względu na to, że podatnik VAT nie wysyła do urzędu skarbowego JPK_V7, zobowiązany jest rozliczyć się z dokonanej transakcji w deklaracji VAT-9M lub deklaracji VAT-8 do 25. dnia miesiąca następującego po miesiącu, w którym wykonano usługę lub zapłatę w zależności od tego, co nastąpiło pierwsze.

Deklaracja VAT-9M jest składana w przypadku:

- podatników zwolnionych podmiotowo z podatku VAT;

- niewykonania rejestracji do VAT-UE na gruncie WNT poprzez wysłanie zgłoszenia VAT-R do urzędu skarbowego;

- nabycia usługi na terytorium UE lub spoza UE, do której jest zobowiązany rozliczyć podatek VAT.

Natomiast deklaracja VAT-8 jest składana w przypadku:

- podatników zwolnionych podmiotowo z podatku VAT;

- wykonania rejestracji do VAT-UE na gruncie WNT poprzez wysłanie zgłoszenia VAT-R do urzędu skarbowego;

- transakcji WNT;

- nabycia usługi na terytorium UE lub spoza UE, do której jest zobowiązany rozliczyć podatek VAT.

Import usług z krajów Unii Europejskiej w systemie wFirma.pl

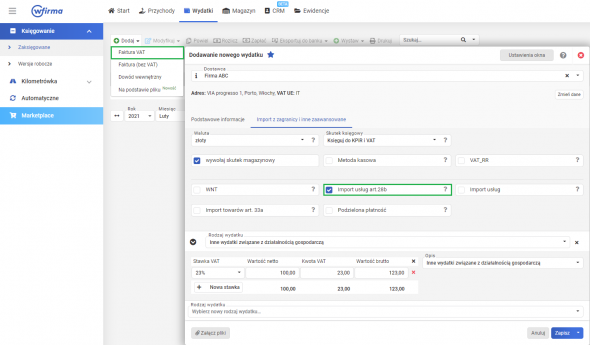

W systemie wFirma.pl w celu zaksięgowania faktury za import usług z krajów Unii Europejskiej należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. W otwartym oknie trzeba uzupełnić podstawowe dane. Następnie w polu RODZAJ WYDATKU wybiera się INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ i przechodzi do podzakładki IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE oraz zaznacza okno IMPORT USŁUG ART. 28B.

Następnie w zakładce PODSTAWOWE INFORMACJE wybiera się właściwe daty w polu:

- DATA WYSTAWIENIA FAKTURY – trzeba wybrać faktyczną datę wystawienia;

- DATA KSIĘGOWANIA DO KPIR – trzeba wybrać faktyczną datę wystawienia;

- DATA KSIĘGOWANIA DO VAT – trzeba wybrać datę powstania obowiązku podatkowego.

Zaksięgowana faktura zostanie ujęta w rejestrze VAT sprzedaży i zakupu oraz w KPiR w kolumnie 13. „pozostałe wydatki”.

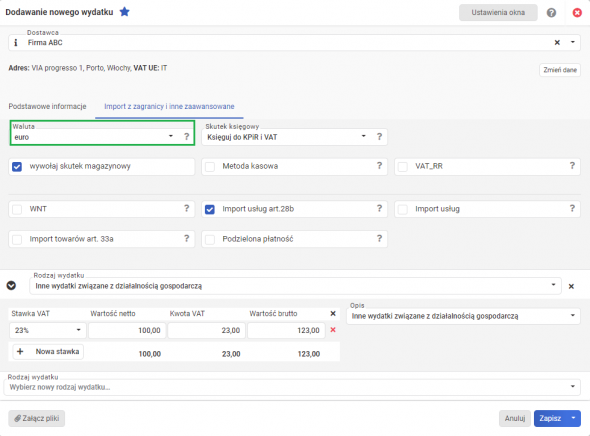

Jeśli została zastosowana inna waluta niż polska, należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. W otwartym oknie przechodzi się do podzakładki IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE i w polu WALUTA wybiera odpowiednią walutę.

Zaksięgowana faktura zostanie ujęta w rejestrze VAT sprzedaży i zakupu oraz w KPiR w kolumnie 13. „pozostałe wydatki” po odpowiednim kursie.

Księgowanie faktury za import usług z krajów Unii Europejskiej przez podatnika zwolnionego z VAT w systemie wFirma.pl

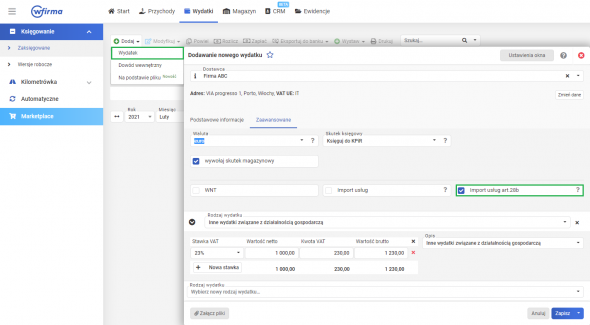

Aby ująć wydatek dokumentujący import usług z krajów Unii Europejskiej w przypadku nievatowca, należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » WYDATEK. W otwartym oknie uzupełnia się podstawowe dane, a w polu RODZAJ WYDATKU wybiera INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Następnie trzeba przejść do podzakładki IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE i zaznaczyć opcję IMPORT USŁUG ART. 28B oraz wybrać właściwą stawkę VAT i wpisać kwotę z faktury.

Zaksięgowana faktura zostanie ujęta do rejestrów VAT transakcji zagranicznych oraz w KPiR w kolumnie 13. „pozostałe wydatki”. Transakcję należy wykazać na deklaracji VAT-9M lub VAT-8 w zależności od tego, czy w danym miesiącu wykazywane było WNT.