Czy składki ZUS 2026, które jako przedsiębiorca opłacam do 20. dnia każdego kolejnego miesiąca, w przypadku jednoosobowej działalności gospodarczej bez zatrudnionych pracowników są zawsze takie same? Czy wysokość tej składki uzależniona jest od liczby dni w miesiącu? Jaki jest jej wymiar? Czy mogę skorzystać z jakichś ulg na składki?

Adam, Krotoszyn

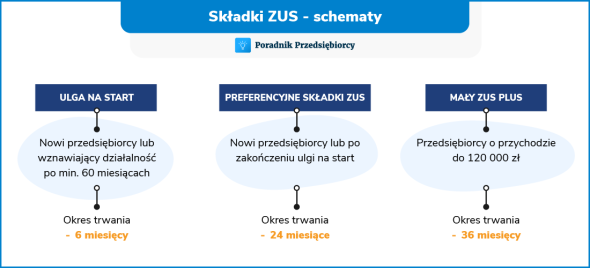

Składki ZUS 2026 r. – schematy

Polscy przedsiębiorcy mają możliwości wyboru schematu opłacanych składek ZUS zależne od tego, na jakim są etapie prowadzenia swojej działalności. To, który schemat jest dostępny dla danego przedsiębiorcy, jest zależne m.in. od tego, czy:

- dopiero zaczyna on prowadzenie swojej działalności gospodarczej,

- wznawia swoją działalność gospodarczą – a jeżeli tak, to ile minęło czasu od jej zawieszenia,

- skończył właśnie okres ulgi na start lub preferencji,

- osiąga wysokie przychody i czy korzysta ze składek od przychodu,

- dochodzi u niego do zbiegu tytułów ubezpieczeń,

- ma status emeryta itp.

Ulga na start

Przedsiębiorcy korzystający z ulgi na start nie są objęci standardowym obowiązkiem ubezpieczeniowym społeczno-zdrowotnym. W tym przypadku rozliczają oni składki ZUS w ograniczonej formie poprzez opłacanie jedynie składki za ubezpieczenie zdrowotne. Przez okres 6. miesięcy od dnia podjęcia działalności gospodarczej osoba prowadząca działalność jest zwolniona z podlegania ubezpieczeniom społecznym.

Sposób wyliczania składki na ubezpieczenie zdrowotne, a co za tym idzie również jej wysokość od 2022 roku zależna jest w głównej mierze od wysokości przychodu/dochodu oraz od formy opodatkowania. Szczegółowe informacje na temat jej ustalania można znaleźć w artykule: Składka zdrowotna osób prowadzących działalność.

Z ulgi na start mogą skorzystać nowi przedsiębiorcy, którzy po raz pierwszy podejmują się prowadzenia działalności gospodarczej, albo osoby wznawiające działalność po upływie co najmniej 60. miesięcy od dnia jej ostatniego zawieszenia. Ulga ta ma charakter dobrowolny, co oznacza, że przedsiębiorca, który chce być objęty ubezpieczeniami społecznymi, ma prawo do niej nie przystąpić.

Preferencyjne składki ZUS

Nowi przedsiębiorcy bądź osoby, które zakończyły okres trwania ulgi na start, mają możliwość przystąpienia do tzw. dwuletniej ulgi w opłacaniu składek. W ciągu 24. miesięcy korzystania z preferencji przedsiębiorcy mogą opłacać pomniejszone składki za ubezpieczenia społeczne. Podstawa do wyliczeń preferencyjnych składek ZUS wynosi minimum 30% kwoty minimalnego wynagrodzenia za pracę.

Co ważne, preferencja dotyczy wyłącznie składek na ubezpieczenia społeczne. Składkę zdrowotną opłaca się zawsze w jednakowej wysokości, bez względu na to, z jakim kodem tytułu ubezpieczenia nastąpiło zgłoszenie do ZUS.

Mały ZUS plus

Przedsiębiorcy, których przychód w 2025 roku nie przekroczył kwoty 120 000,00 zł przy prowadzeniu działalności przez 365 dni roku, od stycznia 2026 roku mają możliwość korzystania z kolejnego rodzaju ulgi – tzw. małego ZUS plus.

Składki od dochodu może opłacać przedsiębiorca, który:

- w poprzednim roku prowadził działalność gospodarczą przez minimum 60 dni,

- nie korzysta z ulgi na start lub preferencyjnych składek ZUS,

- nie wykonuje w ramach prowadzonej działalności prac na rzecz byłego pracodawcy,

- nie korzysta z opodatkowania w formie karty podatkowej i jest jednocześnie zwolniony z VAT na podstawie art. 113 ust. 1 i 9 ustawy o podatku od towarów i usług.

Zgłoszenia do składek od dochodu przedsiębiorcy mogli dokonać do końca stycznia 2026 roku. Wyjątkiem od tej zasady jest przypadek, w którym kończy się okres trwania:

- dwuletniej ulgi dla nowych firm (preferencyjny ZUS) lub

- odwiesza działalność.

W takich przypadkach przedsiębiorca może przystać do składek od dochodu bezpośrednio po zakończeniu ww. okresów. Przerejestrowania powinien on dokonać maksymalnie w ciągu 7. dni od momentu powstania bądź zmiany obowiązku ubezpieczeniowego.

Ulga ta obowiązuje przez okres maksymalnie 36. miesięcy. Po tym okresie przedsiębiorca zobligowany jest przejść na zwykłe składki ZUS. Prawo do ponownego skorzystania z tej ulgi zostanie nadane przedsiębiorcy po upływie kolejnych 2. lat.

Zwykłe składki, czyli tzw. duży ZUS

Podstawa standardowych składek ZUS wynosi 60% prognozowanego przeciętnego miesięcznego wynagrodzenia za pracę. Przedsiębiorcy korzystający z tego schematu opłacania składek objęci są obowiązkiem ubezpieczeniowym społecznym oraz zdrowotnym.

Wysokość składki zdrowotnej jest obliczana na tych samych zasadach, jak przy preferencyjnych składkach ZUS i jest ona niepodzielna tzn. że nie można jej zmniejszać np. za okresy przebywania na zasiłku.

Termin zapłaty składek ZUS

Aktualnie terminy opłacania składek oraz wysyłania deklaracji DRA co miesiąc do ZUS to:

- 15. dnia miesiąca za miesiąc poprzedni w przypadku płatników posiadających osobowość prawną, tj.: spółek akcyjnych, spółek z o.o., spółdzielni, stowarzyszeń i fundacji;

- 20. dnia miesiąca za miesiąc poprzedni w przypadku płatników opłacających składki wyłącznie za siebie, przedsiębiorców i inne podmioty nieposiadające osobowości prawnej zatrudniające innych ubezpieczonych (w tym spółki: cywilna, jawna, partnerska, komandytowa, komandytowo-akcyjna oraz wspólników tych spółek a także wspólnika jednoosobowej spółki z o.o. oraz prostej spółki akcyjnej).

ZUS, co do zasady, rozlicza płatników na podstawie daty zaksięgowania wpłaty na ich indywidualnych kontach. Jednakże, jeżeli składki opłacane są drogą elektroniczną, to wpłata może zostać uznana za terminową, w przypadku, gdy w nieprzekraczalnym terminie zapłaty (określonym przepisami ustaw) dojdzie do obciążenia rachunku bankowego płatnika.

Rozliczenia składek ZUS za przedsiębiorcę

Przepisy ustalają, jakie są minimalne składki ZUS opłacone przez przedsiębiorcę w danym roku podatkowym. Podstawa wymiaru minimalnych składek społecznych przy:

- preferencji – stanowi 30% kwoty minimalnego wynagrodzenia,

- małym ZUS plus – jest ustalona według podanego w przepisach wzoru, w którym kluczowym parametrem jest dochód z działalności,

- dużym ZUS – stanowi 60% prognozowanego przeciętnego wynagrodzenia miesięcznego przyjętego do ustalenia kwoty ograniczenia rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe.

Składki należy natomiast opłacać co miesiąc w tej samej wysokości bez względu na liczbę dni kalendarzowych w danym miesiącu. Ich zmiana następuje dopiero gdy zmieniają się parametry określające podstawę wymiaru (zwykle na przełomie lat) bądź gdy przedsiębiorca otrzymuje w danym miesiącu zasiłki z ZUS, zawiesza lub wznawia działalność gospodarczą, rozpoczyna zatrudnienie na podstawie umowy o pracę.

Nie zabrania się natomiast przedsiębiorcy ustalić wyższej podstawy naliczania składek niż minimalna. Wówczas jej wysokość zależy od samego przedsiębiorcy, z pewnymi jednak ograniczeniami (np. przy składkach dobrowolnych chorobowych podstawa wymiaru nie może przekroczyć 250% przeciętnego miesięcznego wynagrodzenia.

Co istotne, roczna podstawa wymiaru składek na ubezpieczenia emerytalne i rentowe nie może w danym roku przekroczyć 30-krotności prognozowanego przeciętnego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok kalendarzowy. Po przekroczeniu tej kwoty nie odprowadza się składek za ww. ubezpieczenia.

W przypadku składki zdrowotnej niezależnie od tego, do jakich ubezpieczeń został zgłoszony przedsiębiorca, a od formy opodatkowania i tak w przypadku:

- opodatkowania wg skali podstawę stanowi dochód, a składka jest naliczana wg stawki 9% (nie mniej niż 314,96 zł w styczniu 2026 r., a od lutego 2026 r. do stycznia 2027 r. nie mniej niż 432,54 zł);

- opodatkowania podatkiem liniowym — podstawę stanowi dochód, a składka jest naliczana wg stawki 4,9% nie mniej niż 314,96 zł w styczniu 2026 r., a od lutego 2026 r. do stycznia 2027 r. nie mniej niż 432,54 zł);

- ryczałtu od przychodów ewidencjonowanych składka jest naliczana w wysokości 9%, a podstawa zależy od osiągniętego przychodu w 2026 roku:

- do 60 tys. zł podstawą jest 60% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 5537,18 zł (9.228,64 zł × 60%), a sama składka wynosi 498,35 zł (5537,18 zł x 9%),

- powyżej 60 tys. zł do 300 tys. zł podstawą jest 100% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 100% przeciętnego wynagrodzenia 9228,64 zł (9228,64 zł × 100%), a sama składka wynosi 830,58 zł (9228,64 zł x 9%),

- powyżej 300 tys. zł podstawą jest 180% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego 16611,55 zł (9228,64 zł × 180%), a sama składka wynosi 1495,04 zł (16611,55 zł x 9%);

- karty podatkowej — podstawą będzie minimalne wynagrodzenie, a składka będzie naliczana wg stawki 9%.

Co ważne składka zdrowotna jest niepodzielna i powinna być zawsze opłacana w stałej miesięcznej wysokości. Nie ma znaczenia ile dni prowadzona jest działalność lub czy przedsiębiorca przebywał np. na zwolnieniu lekarskim.

Przedsiębiorca, w zależności od różnych czynników, może opłacać składki ZUS w różnej wysokości. Wpływ na wysokość składek ma głównie zgłoszony w ZUS kod tytułu ubezpieczenia, określający obowiązek ubezpieczeniowy. Jednakże nie jest on jedynym czynnikiem rzutującym na składki. Dlatego właśnie podstawowa znajomość zagadnień związanych z ubezpieczeniami ZUS gwarantuje przedsiębiorcy możliwość realnego zaoszczędzenia na nich.

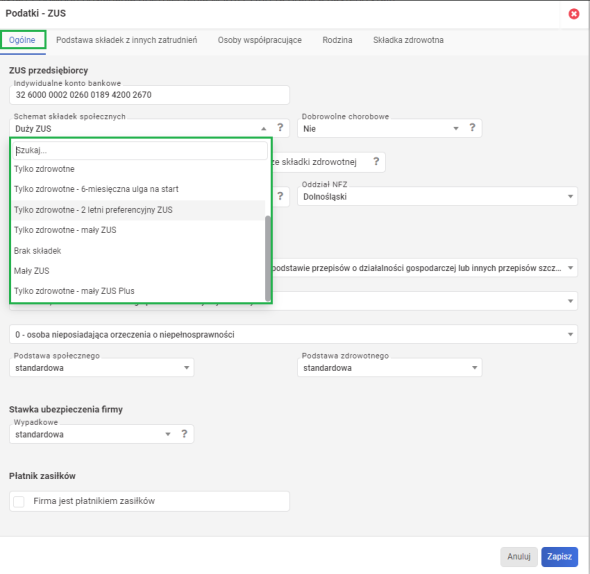

Składki w ZUS w systemie wFirma

System wFirma samodzielnie naliczy w deklaracji ZUS DRA odpowiednią wysokość składek, na podstawie wybranego schematu składek.

W systemie wFirma można również w bardzo łatwy sposób rozliczyć roczną składkę zdrowotną przedsiębiorcy. Co więcej, przygotowaną deklarację DRA można wysłać bezpośrednio do ZUS.