Chcąc zachęcić potencjalnych użytkowników do skorzystania z programu, firmy decydują się udostępnić nowym klientom swoje oprogramowanie przez darmowy okres testowy. Z uwagi na możliwość jego bezpłatnego przetestowania właściciele małych firm, często szukając oszczędności, korzystają z oferowanego rozwiązania dostępnego na rynku. Ze względu na brak ponoszenia kosztów w związku z testowaniem rozwiązanie takie wydaje się bardzo wygodne. Czy korzystanie z darmowego oprogramowania może powodować konieczność zapłaty podatku dochodowego? Sprawdźmy, jak rozliczyć darmowe oprogramowanie na gruncie PIT!

Nieodpłatne świadczenie a darmowe oprogramowanie

Zgodnie z art. 14 ust. 2 pkt 8 ustawy o podatku dochodowym od osób fizycznych przychód stanowią otrzymane świadczenia w naturze oraz inne świadczenia nieodpłatne. W związku z tym korzystanie z darmowego oprogramowania powoduje u przedsiębiorców liczne wątpliwości, czy takie nieodpłatne świadczenie należy wykazać jako przychód i opodatkować podatkiem dochodowym w ramach prowadzonej działalności.

Mimo że ustawa nie definiuje wprost pojęcia „nieodpłatne”, to sposobem na ustalenie, czy darmowe oprogramowanie może być traktowane jako świadczenie nieodpłatne, jest odniesienie się do praktyki podatkowej lub interpretacji indywidualnych. Jak można przeczytać w interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 8 sierpnia 2008 roku o sygnaturze IPPB1/415-567/08-4/AJ:

„Należy zauważyć, że pomimo iż ustawa nie definiuje pojęcia nieodpłatnego świadczenia, to zgodnie z utrwalonym orzecznictwem pojęcie to ma szerszy zakres niż w prawie cywilnym i obejmuje nie tylko świadczenie w znaczeniu cywilistycznym, ale w jego zakres wchodzą także wszystkie zjawiska gospodarcze i zdarzenia prawne, których następstwem jest uzyskanie korzyści kosztem innego podmiotu, lub te wszystkie zdarzenia prawne i zdarzenia gospodarcze w działalności przedsiębiorców, których skutkiem jest nieodpłatne, to jest niezwiązane z kosztami lub inna formą ekwiwalentu, przysporzenie majątku tej osobie mające konkretny wymiar majątkowy”.

Jak można zatem wywnioskować, dla celów podatkowych przez nieodpłatne świadczenie rozumie się te wszystkie zdarzenia prawne lub gospodarcze, których skutkiem jest nieodpłatne, tj. niezwiązane z kosztami lub inną formą ekwiwalentu, przysporzenie w majątku podatnika mające konkretny wymiar finansowy.

Jak ustalić wartość darmowego oprogramowania podlegającą opodatkowaniu?

„Przepisy podatkowe określające wartość przychodu podatkowego z tytułu nieodpłatnie otrzymanych świadczeń nie przewidują sytuacji, gdy wskazane świadczenie jest z założenia bezpłatne dla wszystkich zainteresowanych podmiotów. W art. 12 ust. 6 ustawy o podatku dochodowym od osób prawnych zostały określone te przypadki, w których istnieje możliwość porównania wartości nieodpłatnego świadczenia z innymi odpłatnymi świadczeniami dokonywanymi przez podatnika. Możliwość ustalenia wartości „porównywalnych” świadczeń wskazanego rodzaju w przypadku bezpłatnych programów komputerowych, które są dostępne dla wszystkich na jednakowych (nieodpłatnych) zasadach, nie może być przeprowadzona, a tym samym brak jest podstaw do ustalenia wartości przychodu”.

Natomiast jeżeli chodzi o słowo „świadczenie”, to ma ono skonkretyzowany charakter, gdzie występują dwa podmioty. Aby zatem doszło do świadczenia (w tym również nieodpłatnego świadczenia), co do zasady pomiędzy danymi osobami musi dojść do sytuacji, w której jedna ze stron może domagać się jej realizacji, z drugiej zaś strony występuje podmiot, który powinien realizować dane świadczenie.

Darmowe oprogramowanie – przychód czy nie?

Na stronach internetowych podmioty gospodarcze mogą znaleźć wiele udostępnianych bezpłatnie programów komputerowych, które są przydatne nie tylko w prowadzonej przez nie działalności gospodarczej. W przypadku programów komputerowych stanowiących darmowe oprogramowanie udostępniane za pośrednictwem internetu, gdzie możliwość korzystania z nich mają tak naprawdę wszystkie zainteresowane osoby, nie stanowi ono przychodu do opodatkowania. W ten sposób podmiot udostępniający darmowe oprogramowanie nie dokonuje odpłatnego świadczenia na rzecz innego konkretnego podmiotu, ponieważ umożliwia korzystanie z tego programu wszystkim potencjalnie zainteresowanym. Zatem biorąc powyższe pod uwagę, darmowe oprogramowanie udostępniane za pośrednictwem internetu nie spełnia definicji nieodpłatnego świadczenia. Co więcej, art. 11 pkt 2a ust 4 ustawy o PIT wskazuje, że: „Wartość pieniężną innych nieodpłatnych świadczeń ustala się na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia”. Oznacza to, że ustalenie wartości nieodpłatnej usługi należy przeprowadzić na podstawie porównania do świadczeń tego samego rodzaju. Przy darmowym oprogramowaniu trudno jest znaleźć taki punkt odniesienia, co prowadzi do braku podstaw ustalenia wartości przychodu z nieodpłatnego użytkowania programu. Potwierdza to interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 28 września 2007 roku o sygn. IP-PB3-423-18/07/AJ, w której można przeczytać:

„Przepisy podatkowe określające wartość przychodu podatkowego z tytułu nieodpłatnie otrzymanych świadczeń nie przewidują sytuacji, gdy wskazane świadczenie jest z założenia bezpłatne dla wszystkich zainteresowanych podmiotów. (...) Możliwość ustalenia wartości „porównywalnych” świadczeń wskazanego rodzaju w przypadku bezpłatnych programów komputerowych, które są dostępne dla wszystkich na jednakowych (nieodpłatnych) zasadach, nie może być przeprowadzona, a tym samym brak jest podstaw do ustalenia wartości przychodu”.

Inaczej przedstawia się sytuacja w przypadku programów, które są bezpłatne jedynie dla części odbiorców (np. osób, które pobrały bezpłatnie program w czasie trwania promocji). W tym przypadku organ podatkowy nie będzie miał trudności w ustaleniu wartości nieodpłatnego świadczenia, gdyż porówna ceny rynkowe obowiązujące dla innych odbiorców. W takiej sytuacji powstały przychód będzie podlegał opodatkowaniu podatkiem dochodowym.

Podsumowując, po stronie osoby korzystającej z dostępnego w internecie darmowego oprogramowania nie powstaje z tego tytułu przychód. Oferowane potencjalnym klientom oprogramowanie jest dla wszystkich darmowe, a w związku z tym nie ma ceny rynkowej, na podstawie której można by określić przychód.

Darmowe oprogramowanie – księgowanie nieodpłatnego świadczenia w systemie wFirma.pl

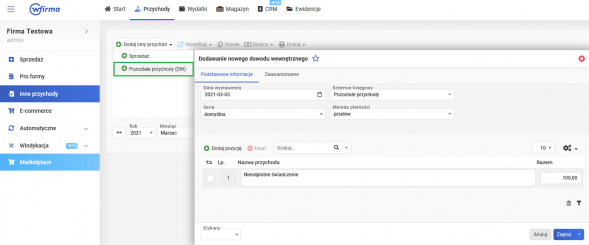

Przychód z nieodpłatnego świadczenia w systemie wFirma.pl należy wprowadzić przez zakładkę PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY (DW). Po zapisaniu przychód zostanie wykazany w kolumnie 8. KPiR – pozostałe przychody. Pod wygenerowane DW należy podpiąć dokumentację związaną z wyceną przychodu z nieodpłatnych świadczeń.