Umowa zlecenie jest umową cywilnoprawną, która podlega przepisom Kodeksu cywilnego. Jest to umowa starannego działania, co oznacza, że o prawidłowym jej wykonaniu nie decyduje końcowy efekt, lecz odpowiednie wykonywanie czynności wraz z należytą starannością jej realizacji.

Umowa zlecenie - o czym należy pamiętać?

Uzgadniając umowę zlecenie, warto zwrócić uwagę na formę jej zawarcia, gdyż nie jest ona narzucona przepisami Kodeksu cywilnego (np. umowa zlecenie może być wyrażona w sposób dorozumiany - ustnie i zleceniobiorca zostanie dopuszczony do wykonywania pracy), aczkolwiek w celu uniknięcia sporów zalecana jest forma pisemna.

Treść umowy zlecenia powinna zawierać m.in.:

- rodzaj i datę zawarcia umowy,

- strony umowy - dotyczy to w szczególności: imion i nazwisk, numerów identyfikacyjnych (PESEL, NIP, REGON), adresów zamieszkania/prowadzenia działalności,

- datę rozpoczęcia umowy wraz z jej zakończeniem,

- określenie czynności pracy - jej charakter i miejsce wykonywania,

- wynagrodzenie, gdy zlecenie jest odpłatne,

- podpisy osób zawierających umowę cywilnoprawną.

W celu zabezpieczenia zarówno interesów własnych, jak i zleceniobiorcy w umowie można zamieścić dodatkowe zapisy:

- za nienależyte wykonanie zawartej umowy lub jej wypowiedzenie bez uzasadnionego, ważnego powodu zostaną wystosowane kary umowne;

- zleceniobiorca jest zobowiązany do zachowania tajemnicy dotyczącej treści zawartej umowy wraz z działaniami, które zostaną wykonane w jej ramach.

Umowa zlecenie a jej opodatkowanie

Już podczas zawierania umowy należy zwrócić uwagę na zasady opodatkowania przychodów ze zlecenia, które mają istotny wpływ na rozliczenie ze zleceniobiorcą i z samym urzędem skarbowym.

Przychody z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło, uzyskiwane wyłącznie od:

- osoby fizycznej prowadzącej działalność gospodarczą, osoby prawnej i jej jednostki organizacyjnej oraz jednostki organizacyjnej niemającej osobowości prawnej,

- właściciela (posiadacza) nieruchomości, w której lokale są wynajmowane lub działającego w jego imieniu zarządcy albo administratora – jeżeli podatnik wykonuje te usługi wyłącznie dla potrzeb związanych z tą nieruchomością

- z wyjątkiem przychodów uzyskanych na podstawie umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej oraz przychodów, o których mowa w pkt 9 art. 13 ustawy o podatku dochodowym od osób fizycznych;

- przychody uzyskane na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej

- z wyjątkiem przychodów, o których mowa w pkt 7 art. 13 ustawy o podatku dochodowym od osób fizycznych.

W przypadku rozliczenia przychodów i poborów zaliczek na podatek dochodowy z tytułu umowy zlecenia zawartej z osobą wyłącznie nieprowadzącą działalności gospodarczej, to na zleceniodawcy będzie ciążyć obowiązek ich regulowania jako płatnika.

Umowa zlecenie - koszty uzyskania przychodu

Koszty uzyskania przychodu pomniejszają podstawę opodatkowania. Umowa zlecenie rozliczana może być na podstawie dwóch rodzajów zryczałtowania kosztów uzyskania przychodu, a mianowicie:

- zryczałtowane 20% koszty uzyskania przychodów - podstawowe koszty uzyskania przychodów określone w art. 22 ust. 9 pkt 4 ustawy o pdof,

- zryczałtowane 50% koszty uzyskania przychodów - są stosowane, jeśli dotyczą rozporządzenia prawami autorskimi lub innymi wartościami niematerialnymi i prawnymi wymienionymi w art. 22 ust. 9 pkt 3 ustawy o pdof.

Aby wyliczyć koszty uzyskania przychodów, należy od kwoty wynagrodzenia brutto odjąć sumę składek na ubezpieczenie społeczne, pokrywanych z części zleceniobiorcy (jeśli występują) i powstałą różnicę pomnożyć przez zastosowaną stawkę - 20% lub 50%.

Jak obliczyć wynagrodzenie z tytułu umowy zlecenie?

Wyliczenie składek na ubezpieczenie społeczne zleceniobiorcy (jeśli podlega składkom ZUS):

- składka emerytalna - 9,76%

- składka rentowa - 1,5%

- składka chorobowa - 2,45%

- Wyliczenie kosztów uzyskania przychodu - 20% lub 50% (po odjęciu uprzednio składek na ubezpieczenie społeczne)

- Wyliczenie składki zdrowotnej - 9% (po odjęciu uprzednio składek ZUS)

- Wyznaczenie podstawy opodatkowania - od wynagrodzenia brutto odejmowane są składki ZUS i koszty uzyskania przychodu

- Wyliczenie zaliczki na podatek dochodowy - 12% lub 32% po przekroczeniu progu podatkowego

- Wynagrodzenie do wypłaty: kwota brutto - składki ZUS - składka zdrowotna 9% - zaliczka na podatek dochodowy

Przykład 1.

Rozliczenie podatkowe przy zastosowaniu 20% kosztów uzyskania przychodu.

W maju 2025 r. pomiędzy osobą prowadzącą działalność gospodarczą, mającą firmę budowlaną, a osobą fizyczną nieprowadzącą działalności gospodarczej, tj. studentem mającym 20 lat, została zawarta umowa zlecenie, której zakres czynności obejmował posprzątanie placu budowy po zakończonych pracach. Zleceniobiorca złożył oświadczenie o pobieranie podatku PIT, który w rozliczeniu rocznym zostanie mu zwrócony. Czas trwania umowy 01.05. do 10.05.2025 r. Wynagrodzenie z tytułu wykonanych prac wynosi 3000 zł brutto. Zleceniobiorca posiada status studenta, w związku z czym umowa zlecenie nie jest objęta ubezpieczeniami społecznymi i ubezpieczeniem zdrowotnym.

Umowa zlecenie powinna zostać rozliczona w sposób następujący:

- Wyliczenie kosztów uzyskania przychodu - 3 000,00 zł x 20% = 600,00 zł

- Wyznaczenie podstawy opodatkowania - 3 000,00 zł - 600,00 zł = 2400,00 zł

- Wyliczenie zaliczki na podatek dochodowy - 2 400,00 zł x 12% = 288,00 zł

- Wynagrodzenie do wypłaty - 3 000,00zł - 288,00 zł = 2 712 zł

Przykład 2.

Rozliczenie podatkowe przy zastosowaniu 50% kosztów uzyskania przychodu.

W lipcu 2025 r. w przedsiębiorstwie informatycznym zawarta została umowa zlecenie z osobą fizyczną, która w ramach umowy miała zaprogramować fragment aplikacji na urządzenia mobilne. Zawarta umowa cywilnoprawna jest jedynym tytułem do ubezpieczeń społecznych i ubezpieczenia zdrowotnego. Zleceniobiorca przystąpił do dobrowolnego ubezpieczenia chorobowego. Wynagrodzenie z tytułu wykonanych prac wynosi 3 000,00 zł brutto. Powyższa umowa jest objęta prawami autorskimi i złożono wniosek o nieprzedłużanie terminów poboru zaliczek na podatek dochodowy.

Umowa zlecenie powinna zostać rozliczona w sposób następujący:

Wyliczenie składek na ubezpieczenie społeczne pokrywane przez zleceniobiorcę

- składka emerytalna - 3 000,00 zł x 9,76% = 292,80 zł

- składka rentowa - 3 000,00 zł x 1,5% = 45 zł

- składka chorobowa - 3 000,00 zł x 2,45% = 73,50 zł

- Suma: 411,30 zł

Wyliczenie kosztów uzyskania przychodu

- 3 000,00 zł - 411,30 zł = 2 588,70 zł

- 2 588,70 zł x 50% = 1 294,35 zł

Wyliczenie składki zdrowotnej

- 3 000,00 zł - 411,30 zł = 2 588,70 zł

- 2 588,70 zł x 9% = 232,92 zł - składka zdrowotna obniżona do wysokości zaliczki na podatek 219,98 zł

Wyznaczenie podstawy opodatkowania

- 3 000,00 zł - 411,30 zł = 2 588,70 zł

- 2 588,70 zł - 1 294,35 zł = 1 294,35 zł ~ 1 294,00 zł

Wyliczenie zaliczki na podatek dochodowy

- 1 294,00 zł x 12% = 155,28 zł ~ 155 zł

Wynagrodzenie do wypłaty - 3 000,00 zł - 411,30 zł - 219,98 zł - 155 zł = 2 213,72 zł

Zryczałtowany podatek z umów zleceń nieprzekraczających 200 zł

W przypadku wynagrodzeń, w których kwota należności określona w umowie zlecenia zawartej z osobą fizyczną niebędącą pracownikiem płatnika nie przekracza 200 zł, należy pobrać od niej zryczałtowany podatek dochodowy. Podatek ten jest pobierany od przychodu bez pomniejszania o koszty uzyskania przychodu i, jeśli występują, o składki społeczne.

Kwota graniczna 200 zł dotyczy pojedynczej umowy. Jeśli w miesiącu było kilka pojedynczych umów na kwoty nieprzekraczające 200 zł, w danym miesiącu nie podlegają one sumowaniu.

Jak obliczyć wynagrodzenie z tytułu umowy zlecenie ze zryczałtowanym podatkiem?

- Wyliczenie składek na ubezpieczenie społeczne zleceniobiorcy (jeśli podlega składkom ZUS)

- składka emerytalna - 9,76%

- składka rentowa - 1,5%

- składka chorobowa - 2,45%

- Wyliczenie składki zdrowotnej 9% (po odjęciu uprzednio składek ZUS)

- Wyznaczenie podstawy opodatkowania - od wynagrodzenia brutto odejmowane są składki ZUS

- Wyliczenie zryczałtowanego podatku - 12%

- Wynagrodzenie do wypłaty: kwota brutto - składki ZUS - składka zdrowotna 9% - zryczałtowany podatek

Przykład 3.

Rozliczenie umowy zlecenie z zastosowaniem zryczałtowanego podatku dochodowego.

W lipcu 2024 r. przedsiębiorstwo budowlano-instalacyjne zawarło umowę zlecenie z osobą fizyczną na zaopatrzenie materiałowe na trwające budowy firmy na terenie Warszawy.

Umowa została zawarta na kwotę 200,00 zł brutto i jest jedynym tytułem do ubezpieczeń zleceniobiorcy - pracownik złożył wniosek o przystąpienie do dobrowolnego ubezpieczenia chorobowego.

Umowa zlecenie powinna zostać rozliczona w sposób następujący:

- Wyliczenie składek na ubezpieczenie społeczne pokrywane przez zleceniobiorcę

- składka emerytalna - 200,00 zł x 9,76% = 19,52 zł

- składka rentowa - 200,00 zł x 1,5% = 3 zł

- składka chorobowa - 200,00 zł x 2,45% = 4,90 zł

- Suma: 27,42 zł

- Wyliczenie składki zdrowotnej

- 200,00 zł - 27,42 zł = 172,58 zł

- 172,58 zł x 9% = 15,53 zł

- Wyznaczenie podstawy opodatkowania - 200,00 zł

- Wyliczenie zryczałtowanego podatku - 200,00 zł x 12% = 24,00 zł

- Wynagrodzenie do wypłaty - 200,00 zł - 27,42 zł - 15,53 zł - 24,00 zł = 133,05 zł

Zeznania roczne

Obowiązkiem pracodawcy jest złożenie deklaracji rocznej PIT-4R i PIT-8AR do końca stycznia kolejnego roku.

Roczna zbiorcza deklaracja dochodów pracowników (PIT 4R) dotyczy pobieranych zaliczek na podatek dochodowy od osób fizycznych.

Z kolei roczna zbiorcza deklaracja o zryczałtowanym podatku dochodowym zleceniobiorców (PIT 8AR) dotyczy pobranego zryczałtowanego podatku.

Rozliczanie umowy zlecenie w systemie wFirma

System wFirma to nowoczesny program umożliwiający m.in. zarządzanie płacami w firmie. Jedną z jego funkcji jest wprowadzanie i rozliczanie umowy zlecenie.

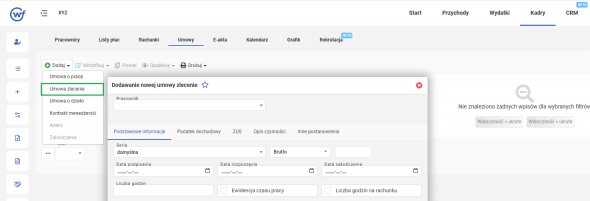

Aby dodać umowę zlecenie, należy przejść do zakładki KADRY » UMOWY » DODAJ UMOWĘ » UMOWA ZLECENIE.

System automatycznie wygeneruje okno dialogowe, w którym użytkownik powinien ustawić podstawowe parametry dotyczące umowy danego zleceniodawcy.

Każdą wypłatę osoby zatrudnionej w ramach umowy zlecenie należy udokumentować rachunkiem do umowy.

W przypadku rozliczania się za pomocą KPiR, po utworzeniu rachunku zostanie on automatycznie zaksięgowany w dacie wypłaty w zakładce EWIDENCJE » KPiR » KSIĘGA PRZYCHODÓW I ROZCHODÓW, a dane dotyczące składek ZUS i podatku za pracownika zostaną pobrane również w tej dacie do deklaracji.