Ustawodawca próbuje zachęcić przedsiębiorców do tworzenia nowych innowacyjnych rozwiązań, wprowadzając w tym celu kolejne ulgi. Obok ulgi B+R wprowadzono w ostatnim czasie nową – IP Box – czyli preferencyjną stawkę podatku dochodowego wynoszącą 5% od dochodów z kwalifikowanych praw własności intelektualnej. Kto może skorzystać ze wspomnianej ulgi oraz czy jest to bezpieczne rozwiązanie?

Czym jest ulga Innovation Box i od kiedy obowiązuje?

Ulga IP Box została wprowadzona 23 października 2018 roku w związku z nowelizacją ustawy o PIT, ustawy o CIT, Ordynacji podatkowej i niektórych innych ustaw i w praktyce obowiązuje od 1 stycznia 2019 roku.

Zgodnie z art. 30ca ustawy o PIT ulga ta polega na zastosowaniu przez przedsiębiorców preferencyjnej stawki podatku dochodowego w wysokości 5% dla dochodów z kwalifikowanych praw własności intelektualnej objętych patentem lub innym prawem ochronnym, wytworzonych w ramach pozarolniczej działalności badawczo-rozwojowej.

Kto może skorzystać z ulgi?

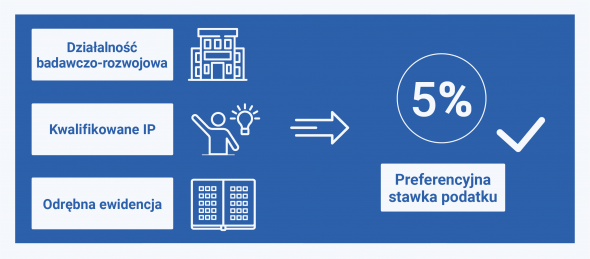

Aby możliwe było skorzystanie z ulgi, konieczne jest spełnienie określonych warunków:

- podatnik prowadzi działalność badawczo-rozwojową;

- wytwarza w ramach tej działalności kwalifikowane IP (kwalifikowane prawo własności intelektualnej);

- prowadzi odrębną ewidencję umożliwiającą zweryfikowanie podjętych działań w ramach tworzenia IP.

Ustalmy zatem w pierwszej kolejności, czym jest działalność badawczo-rozwojowa oraz kwalifikowane IP.

Czym jest działalność badawczo-rozwojowa?

Zgodnie z art. 5a pkt 38 ustawy o PIT za działalność badawczo-rozwojową uznaje się działalność twórczą, która obejmuje prace rozwojowe lub badania naukowe podejmowane w sposób systematyczny i przyczyniające się do zwiększenia wiedzy i wytworzenia nowych rozwiązań.

Prace rozwojowe, o których mowa w powyższej definicji, to wszelkie czynności polegające na wykorzystywaniu posiadanej wiedzy do tworzenia innowacyjnych rozwiązań oraz ich ulepszania, które nie mają charakteru okresowego i rutynowego. Natomiast badaniami naukowymi określa się badania o charakterze oryginalnym przyczyniające się do osiągnięcia nowej wiedzy i umiejętności.

Czym jest kwalifikowane IP?

Zastosowanie ulgi IP Box warunkuje tworzenie w ramach pozarolniczej działalności gospodarczej kwalifikowanego IP, czyli prawa własności intelektualnej.

Zgodnie z art. 30ca pkt 2 za prawo własności intelektualnej uważa się:

„1) patent,

2) prawo ochronne na wzór użytkowy,

3) prawo z rejestracji wzoru przemysłowego,

4) prawo z rejestracji topografii układu scalonego,

5) dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin,

6) prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonych do obrotu,

7) wyłączne prawo, o którym mowa w ustawie z dnia 26 czerwca 2003 r. o ochronie prawnej odmian roślin (Dz. U. z 2018 r. poz. 432 oraz z 2020 r. poz. 288),

8) autorskie prawo do programu komputerowego

- podlegające ochronie prawnej na podstawie przepisów odrębnych ustaw lub ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita Polska, oraz innych umów międzynarodowych, których stroną jest Unia Europejska, których przedmiot ochrony został wytworzony, rozwinięty lub ulepszony przez podatnika w ramach prowadzonej przez niego działalności badawczo-rozwojowej”.

Przykład 1.

Pan Artur prowadzi działalność gospodarczą polegającą na przeprowadzaniu rutynowych badań pacjentów w ramach leczenia chorób. Działania są prowadzone w sposób systematyczny. Czy działalność pana Artura można uznać jako badawczo-rozwojową?

Nie, mimo że dane działania podejmowane są systematycznie, nie mają charakteru twórczego i trudno określić, czy przyczyniają się do wzrostu wiedzy, którą można wykorzystać do tworzenia nowych technologii. Działalność prowadzona przez pana Artura stanowi rutynową praktykę lekarską, a nie działalność badawczo-rozwojową.

Przykład 2.

Pani Julia w ramach prowadzonej działalności przeprowadza badania szczególnych przypadków medycznych w celu wynalezienia nowego leku i ustalenia jego skutków ubocznych. Czy pani Julia prowadzi działalność badawczo-rozwojową?

Tak, można uznać, że prowadzona przez panią Julię działalność ma charakter twórczy, ponieważ polega na wynalezieniu nowego leku. Ponadto ma charakter systematyczny i przyczynia się do zwrotu wiedzy i umiejętności.

Specjalna ewidencja a ulga IP Box

Warunkiem technicznym umożliwiającym skorzystanie z IP Box jest prowadzenie przez przedsiębiorcę specjalnej ewidencji podatkowej. Wyodrębniona dla celów IP Box ewidencja powinna być prowadzona w sposób należyty i zawierać wszystkie informacje dotyczące:

- osiągniętych przychodów,

- poniesionych kosztów;

- dochodów;

- strat;

- dochodów podlegających preferencyjnej 5-procentowej stawce podatku;

- dochodów pozostałych (niepodlegających 5-procentowej stawce PIT).

Rozliczenie ulgi w zaliczkach na podatek czy w zeznaniu rocznym?

Przedsiębiorca, który spełnia określone warunki, ma możliwość skorzystania z preferencyjnej stawki podatku dochodowego wynoszącej 5%. Rozliczenia tej ulgi dokonuje się jednak dopiero w zeznaniu rocznym. Nie ma możliwości zastosowania jej w wyliczanych w trakcie roku zaliczkach na podatek dochodowy. Zatem przedsiębiorca wylicza zaliczki na podatek dochodowy na dotychczasowych zasadach, natomiast 5-procentową stawkę może zastosować dopiero po zakończonym roku w składanym zeznaniu rocznym za ten rok na podstawie odrębnie prowadzonej ewidencji dla dochodów uzyskiwanych na wytworzenie kwalifikowanego IP.

„Wysokość kwalifikowanego dochodu z kwalifikowanego prawa własności intelektualnej ustala się jako iloczyn dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym i wskaźnika obliczonego według wzoru:

(a + b) * 1,3

_______________________

a + b + c + d

w którym poszczególne litery oznaczają koszty faktycznie poniesione przez podatnika na:

a – prowadzoną bezpośrednio przez podatnika działalność badawczo-rozwojową związaną z kwalifikowanym prawem własności intelektualnej,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4,

d – nabycie przez podatnika kwalifikowanego prawa własności intelektualnej”.

Przykład 3.

Pani Ewelina od stycznia 2020 r. prowadzi działalność badawczo-rozwojową i tworzy kwalifikowane IP. Spełnia warunki do zastosowania ulgi IP Box. Jak w takiej sytuacji powinna wyliczać zaliczki na podatek dochodowy? Kiedy istnieje możliwość zastosowania 5-procentowej stawki podatku?

Pani Ewelina wylicza zaliczki na podatek dochodowy według podstawowej stawki podatku. Natomiast z 5-procentowej stawki podatku w ramach ulgi IP Box będzie mogła skorzystać w zeznaniu rocznym składanym za 2020 rok, a różnica 14% będzie stanowiła nadpłatę podatku. Pani Ewelina nie powinna jednak zapominać o prowadzeniu w trakcie roku odrębnej ewidencji, aby mogła skorzystać z powyższej preferencji.

Podsumowując, aby możliwe było skorzystanie z ulgi IP Box, konieczne jest spełnienie warunków. Niemniej jednak przedsiębiorcy powinni podejść do tej preferencji z rozwagą i dokładnie przeanalizować dany przypadek, nie zostało bowiem jednoznacznie określone, jakie działalności i czynności mogą z ulgi skorzystać. Pomocne w określeniu może okazać się objaśnienie Ministra Finansów w sprawie IP Box wydane 15 lipca 2019 roku. Dodatkowo dla pewności warto wystąpić o wydanie interpretacji indywidualnej dla tego konkretnego przypadku.