Osoby prowadzące działalność gospodarczą mogą w określonych przypadkach opłacać uproszczone zaliczki na podatek dochodowy. Jak je ustalać i rozliczać? Wyjaśniamy poniżej.

Uproszczone zaliczki na podatek dochodowy - dla kogo?

W myśl przepisów art. 44 ust. 6b ustawy o PIT podatnicy prowadzący pozarolniczą działalność gospodarczą mogą wpłacać zaliczki miesięczne w danym roku podatkowym w wysokości 1/12 od od dochodu z pozarolniczej działalności gospodarczej wykazanego w zeznaniu o wysokości osiągniętego dochodu (poniesionej straty).

Zaliczka ta jest obliczana na podstawie dochodu firmy wykazanym w zeznaniu rocznym złożonym:

w roku podatkowym poprzedzającym dany rok podatkowy, albo

w roku podatkowym poprzedzającym dany rok podatkowy o dwa lata - jeżeli w zeznaniu, składanym w poprzednik roku, podatnicy nie wykazali dochodu z pozarolniczej działalności gospodarczej albo wykazali dochód w wysokości nieprzekraczającej kwoty niepowodującej obowiązku zapłaty podatku wynikającej z pierwszego przedziału skali podatkowej; jeżeli również w tym zeznaniu podatnicy nie wykazali dochodu z pozarolniczej działalności gospodarczej albo wykazali dochód z tego źródła w wysokości nieprzekraczającej kwoty niepowodującej obowiązku zapłaty podatku wynikającej z pierwszego przedziału skali podatkowej nie są możliwe wpłaty zaliczek w uproszczonej formie.

Warto mieć na uwadze, że wybierając uproszczoną zaliczkę na podatek podatnik zobowiązany jest ją stosować przez cały rok podatkowy.

Zaliczkę na podatek dochodowy pomniejsza się o zapłaconą w danym miesiącu przez podatnika składkę na ubezpieczenie zdrowotne. Przepisy dotyczące wyboru uproszczonych zaliczek na podatek dochodowy nie mają zastosowania do podatników, którzy po raz pierwszy podjęli działalność w danym roku podatkowym albo w roku poprzedzającym rok podatkowy (art. 44 ust.6e ustawy o PIT).

Obowiązek powiadomienia właściwego organu

Podatnicy, którzy wybrali uproszczoną formę wpłacania zaliczek mają obowiązek zawiadomić o tym fakcie urząd skarbowy jednak dopiero w zeznaniu rocznym składanym za rok podatkowym, w którym opłacali zaliczki uproszczone.

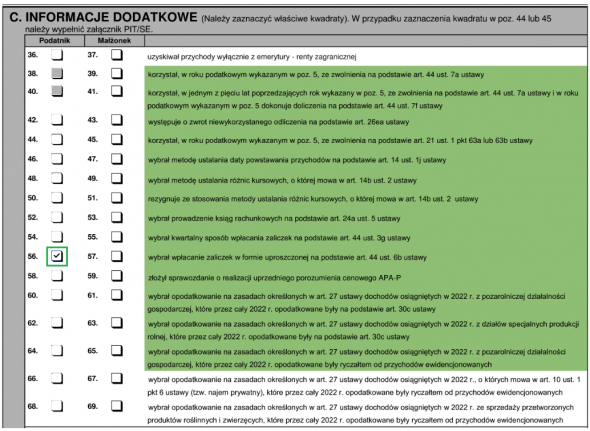

Przykładowo, podatnik który wybrał opodatkowanie na zasadach ogólnych zdecydował się w 2022 roku na wpłacanie zaliczek w formie uproszczonej, w zeznaniu rocznym PIT-36 za 2022 rok składanym do 2 maja 2023 roku musi zaznaczyć w części C. Informacje dodatkowe pozycję 56.

Zaliczki uproszczone a obowiązek prowadzenia ewidencji

W myśl art. 24a ust. 1 ustawy o PIT osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie wykonujące działalność gospodarczą, są obowiązane prowadzić podatkową księgę przychodów i rozchodów albo księgi rachunkowe w sposób zapewniający ustalenie dochodu (straty).

Co więcej, rozporządzenie Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów nie określa odrębnego sposobu prowadzenia księgi przez przedsiębiorców, którzy wpłacają zaliczki uproszczone. W tym zakresie obowiązują ich ogólne regulacje. Po zakończeniu miesiąca podatnik obowiązany jest do zsumowania poszczególnych kolumn księgi. Księga musi być prowadzona od 1 stycznia roku podatkowego bądź dnia rozpoczęcia działalności w ciągu roku podatkowego.