Leasing samochodów osobowych w zakresie prowadzonej działalności gospodarczej jest obecnie jedną z najpopularniejszych form wykorzystywania pojazdów w firmie. Naturalnie przedsiębiorcy są zainteresowani możliwością pełnego odliczenia podatku VAT od każdego wydatku związanego z leasingiem. W niniejszym artykule zastanowimy się, jakie warunki muszą być spełnione, aby możliwe było pełne odliczenie podatku VAT od wstępnej opłaty leasingowej. Skupimy się w szczególności na tym, jak powinna wyglądać informacja VAT-26 a wstępna opłata leasingowa.

Informacja VAT-26 a wstępna opłata leasingowa - Pełne odliczenie VAT od wydatków związanych z samochodem osobowym

Co do zasady, zgodnie z art. 86a ust. 1 ustawy o VAT, podatnik ma prawo do odliczenia 50% kwoty podatku naliczonego wynikającego z wydatków związanych z samochodami osobowymi.

Istnieje jednak możliwość dokonania pełnego odliczenia VAT. Aby tak się stało, samochód musi być wykorzystywany wyłącznie do celów działalności gospodarczej. Zgodnie z art. 86a ust. 4 pkt 1 ustawy pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, jeżeli sposób wykorzystywania tych pojazdów przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich używania, dodatkowo potwierdzony prowadzoną przez podatnika dla tych pojazdów ewidencją przebiegu pojazdu, wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą.

W myśl natomiast art. 86a ust. 12 ustawy VAT podatnicy wykorzystujący wyłącznie do działalności gospodarczej pojazdy samochodowe, dla których są obowiązani prowadzić ewidencję przebiegu pojazdu, mają obowiązek złożyć naczelnikowi urzędu skarbowego informację VAT-26 o tych pojazdach w terminie do 25. dnia miesiąca następującego po miesiącu, w którym poniosą pierwszy wydatek związany z tymi pojazdami, nie później jednak niż w dniu przesłania ewidencji pliku JPK_V7.

W rezultacie prawo do 100% odliczenia podatku VAT związanego z pojazdami samochodowymi przysługuje tym podatnikom, którzy wykorzystują auto wyłącznie do celów działalności gospodarczej. Dodatkowo należy:

- określić zasady wykorzystywania samochodu wyłącznie do celów działalności gospodarczej w stosownym regulaminie;

- prowadzić ewidencję przebiegu pojazdów;

- złożyć do urzędu skarbowego informację VAT-26 w wyżej omówionym terminie.

Informacja VAT-26 a wstępna opłata leasingowa

Jak już zostało wskazane, zgodnie z art. 86a ust. 12 ustawy, podatnik ma obowiązek złożenia do właściwego urzędu skarbowego informacji VAT-26 do 25. dnia miesiąca następującego po miesiącu, w którym poniosą pierwszy wydatek związany z tymi pojazdami, nie później jednak niż w dniu przesłania ewidencji pliku JPK_V7.

Jak stanowi art. 86a ust. 13 ustawy VAT, w przypadku niezłożenia w terminie powyższej informacji uznaje się, że pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej podatnika dopiero od dnia jej złożenia.

Odnosząc się natomiast do kwestii wstępnej opłaty leasingowej, bez wątpienia wskazać należy, że jest do wydatek związany z samochodem osobowym. Co jednak istotne, taką opłatę podatnik ponosi jeszcze przed fizycznym odebraniem samochodu, kiedy nawet nie są znane numery rejestracyjne pojazdu. Pojawia się zatem pytanie, jak powyższe okoliczności mają się do kwestii złożenia informacji VAT-26.

Tutaj wskazać należy, że organy podatkowe konsekwentnie uznają, że poniesienie wstępnej opłaty leasingowej jest „pierwszym wydatkiem”, o którym mowa w treści art. 86a ust. 12 ustawy VAT. W konsekwencji podatnik, który chce skorzystać z pełnego odliczenia podatku VAT z tytułu opłaty leasingowej, powinien złożyć VAT-26 w wyżej omówionym terminie. Nie jest istotny w tym przypadku termin odbioru auta od leasingodawcy.

Przez »poniesienie wydatku« należy rozumieć dokonanie wpłaty zaliczki na poczet zakupu towaru czy usługi lub też nabycie towaru lub usługi, w zależności od tego, która z tych sytuacji wystąpiła jako pierwsza.

Powyższe oznacza, że za pierwszy wydatek związany z pojazdem, o którym mowa w art. 86a ust. 12 ustawy o VAT należy uznać czynność, która będzie podlegać ustawie o VAT. Zatem należy zauważyć, że złożenie informacji, o której mowa w art. 86a ust. 12 ustawy (VAT-26) jest jednym z warunków uprawniających do pełnego odliczenia podatku naliczonego z tytułu wydatków związanych z pojazdami samochodowymi wykorzystywanymi wyłącznie do działalności gospodarczej podatników.

Należy zatem podkreślić, że termin początkowy na złożenie informacji VAT-26 wyznacza dzień poniesienia wydatku, a nie dzień odbioru samochodu. Oznacza to, że nawet jeżeli podatnik nie posiada jeszcze samochodu, to i tak ma obowiązek złożenia VAT-26, jeśli wcześniej poniósł wstępną opłatę leasingową na poczet przyszłego leasingu.

Przykład 1.

Podatnik poniósł wstępną opłatę leasingową 18 lutego. Samochód odebrał od leasingodawcy 1 marca. W tych okolicznościach podatnik, chcąc odliczać pełny VAT od wydatków związanych z pojazdem samochodowym wykorzystywanym tylko do działalności gospodarczej, powinien złożyć VAT-26 w terminie do 25 marca jeśli nie złożył jeszcze pliku JPK_V7. Po odbiorze i rejestracji pojazdu podatnik powinien złożyć aktualizację informacji VAT-26, gdzie wskaże numer rejestracyjny pojazdu.

Księgowanie wstępnej opłaty leasingowej w systemie wFirma.pl

Aby zaksięgować opłatę wstępną do umowy leasingu operacyjnego w systemie wFirma.pl, jako pierwsze należy dodać pojazd przez zakładkę EWIDENCJE » POJAZDY » DODAJ POJAZD. Po uzupełnieniu jego danych, jako FORMĘ WŁASNOŚCI należy wybrać LEASING OPERACYJNY I NAJEM, a jako sposób użytkowania - TYLKO W DZIAŁALNOŚCI. Sposób wprowadzania pojazdu do systemu opisano w artykule: Dodawanie pojazdu do systemu

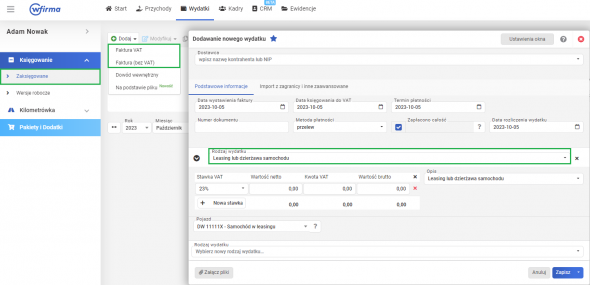

Następnie, w celu zaksięgowania faktury za wstępną opłatę leasingową należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / WYDATEK, gdzie po uzupełnieniu wymaganych danych, jako rodzaj wydatku należy wybrać LEASING LUB DZIERŻAWA SAMOCHODU oraz wskazać pojazd, którego on dotyczy.

Faktura zostanie ujęta w pełnej kwocie w kol. 13 KPIR - Pozostałe wydatki oraz rejestrze zakupów VAT zgodnie z prawem do odliczenia wynoszącym 100% (w przypadku czynnych podatników VAT).