Przedsiębiorcy często wykorzystują w prowadzonej działalności gospodarczej swój prywatny samochód osobowy. Ponoszą oni z tego tytułu różnego rodzaju wydatki typu na paliwo, przeglądy, serwisy, przejazdy płatną autostradą, zakup części i innych artykułów samochodowych itp. Aby móc zaliczyć wymienione wydatki do kosztów podatkowych do końca 2018 r. należało jeszcze prowadzić ewidencję przebiegu pojazdu, co jednak uległo zmianie. Sprawdź, kiedy i jak powinna być prowadzona ewidencja przebiegu pojazdu!

Ewidencji przebiegu pojazdu - obowiązek prowadzenia w 2019 roku

Obowiązek prowadzenia ewidencji przebiegu pojazdu może wynikać zarówno z przepisów ustawy o VAT jak i z przepisów ustawy o podatku dochodowym. Dlatego warto jest sprawdzić, kiedy w praktyce należy prowadzić kilometrówkę.

Likwidacja kilometrówki dla aut prywatnych przedsiębiorcy

Ewidencja przebiegu pojazdu była wymagana do rozliczenia w kosztach podatkowych wydatków związanych z eksploatacją samochodu osobowego, który nie jest wprowadzony do ewidencji środków trwałych, co obowiązywało do końca 2018 roku. Od stycznia 2019 roku obowiązek ten zlikwidowano na rzecz stałego limitu kosztów związanych z eksploatacją samochodu prywatnego używanego w działalności jaki określono na 20%.

Ewidencja przebiegu pojazdu VAT zwiększa swoje znaczenie

Przedsiębiorcy wykorzystujący samochody osobowe, motocykle czy samochody ciężarowe poniżej 3,5 tony z więcej niż jednym rzędem siedzeń, którzy wykorzystują samochód wyłącznie do prowadzonej działalności w celu odliczania 100% VAT i 100% kosztów w KPiR muszą prowadzić szczegółową kilometrówkę.

Ewidencja przebiegu pojazdu powinna zawierać:

1) numer rejestracyjny pojazdu samochodowego;

2) dzień rozpoczęcia i zakończenia prowadzenia ewidencji;

3) stan licznika przebiegu pojazdu samochodowego na dzień rozpoczęcia prowadzenia ewidencji, na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji;

4) wpis osoby kierującej pojazdem samochodowym dotyczący każdego wykorzystania tego pojazdu, obejmujący:

a) kolejny numer wpisu,

b) datę i cel wyjazdu,

c) opis trasy (skąd - dokąd),

d) liczbę przejechanych kilometrów,

e) imię i nazwisko osoby kierującej pojazdem,

- potwierdzony przez podatnika na koniec każdego okresu rozliczeniowego w zakresie autentyczności wpisu osoby kierującej pojazdem, jeżeli nie jest ona podatnikiem;

5) liczbę przejechanych kilometrów na koniec każdego okresu rozliczeniowego oraz na dzień zakończenia prowadzenia ewidencji.

Drukowanie ewidencji przebiegu pojazdu przedsiębiorcy

Wygodnym rozwiązaniem przy prowadzeniu kilometrówki jest używanie systemów księgowości internetowej dających możliwość prowadzenia ewidencji przebiegu pojazdu online z możliwością jej wydruku na zakończenie miesiąca.

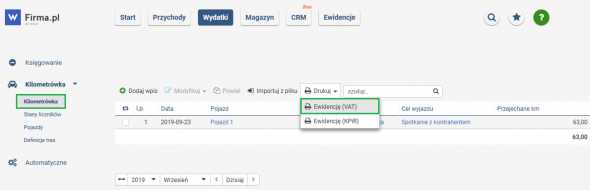

W systemie wfirma.pl ewidencja przebiegu pojazdu dostępna jest w zakładce WYDATKI » KILOMETRÓWKA » KILOMETRÓWKA. Z tego miejsca istnieje możliwość jej wydrukowania poprzez wybranie opcji DRUKUJ » EWIDENCJĘ VAT.

Kilometrówka dla rozliczenia pracowników - wciąż aktualna

Gdy pracownik wykorzystuje w firmie swój prywatny samochód, ewidencja przebiegu pojazdu przeliczania według stawki ustawowej za 1 km wciąż jest stosowana. Stawki kilometrówki dla rozliczeń z pracownikami nie uległy zmianie w odniesieniu do lat ubiegłych i zależą od rodzaju użytkowanego środka transportu.

1. Stawka za 1 km przebiegu pojazdu dla samochodu osobowego:

-

o pojemności skokowej silnika do 900cm3 - 0,5214 zł,

-

o pojemności skokowej silnika powyżej 900 cm3 - 0,8358 zł.

2. Stawka za 1 km przebiegu pojazdu dla motocykla - 0,2302 zł.

3. Stawka za 1 km przebiegu pojazdu dla motoroweru - 0,1382 zł.

Różnica w rozliczaniu samochodów prywatnych do 2018 roku i od 2019 roku na gruncie PIT

Przykład dla rozliczenia za rok 2018

Przedsiębiorca od października 2018 r. zaczął korzystać w firmie ze swojego prywatnego samochodu osobowego o pojemności 1800 cm3, który nie stanowi środka trwałego. Wówczas w celu księgowania kosztów eksploatacyjnych z nim związanych musiała być prowadzona ewidencja przebiegu pojazdu.

Miesiąc | Limit kosztów | Wydatki na podstawie faktur za paliwo | Koszt w KPiR 2018 rok | |||

| za miesiąc | narastająco | za miesiąc | narastająco | w miesiącu | narastająco | |

| październik 2018 | 83,58 zł | 83,58 zł | 115 zł | 115 zł | 83,58 zł | 83,58 zł |

| listopad 2018 | 125,37 zł | 208,95 zł | 80 zł | 195 zł | 111,42 zł | 195 zł |

| grudzień 2018 | 100,30 zł | 309,25 zł | 180 zł | 375 zł | 114,25 zł | 309,25 zł |

Porównajmy jak wyglądałoby rozliczenie tego samochodu w 2018 a jak w 2019 roku?

Przykład dla rozliczenia za rok 2019

Miesiąc | Wydatki na podstawie faktur za paliwo | Koszt w KPiR 2019 rok | ||

| za miesiąc | narastająco | w miesiącu - limit 20% | narastająco - limit 20% | |

| styczeń 2019 | 115 zł | 115 zł | 23 zł | 23 zł |

| luty 2019 | 80 zł | 195 zł | 16 zł | 39 zł |

| marzec 2019 | 180 zł | 375 zł | 36 zł | 75 zł |

W przypadku zatem aut prywatnych używanych dodatkowo w działalności zmiany wprowadzające od stycznia 2019 roku limit 20% na koszty eksploatacyjne powoduje, że przedsiębiorca zaliczyć będzie mógł do kosztów mniejszą niż dotychczas kwotę wydatków na paliwo czy inne wydatki eksploatacyjne jak np. myjnia, zakup akcesoriów czy drobne naprawy.

Jakie wydatki związane z prywatnymi samochodami używanymi w działalności można zaliczyć do kosztów?

Do kosztów podlegających 20% limitowi w podatku dochodowym związanych z używaniem samochodu prywatnego dodatkowo w działalności przykładowo zaliczyć można:

- paliwo,

- opłaty parkingowe i opłaty za przejazd autostradą,

- myjnię, środki czystości,

- usługi serwisowe i bieżące naprawy,

- wymiany zużywających się części zamiennych, np. żarówki, opony,

- polisę ubezpieczeniową.

Wydatki ulepszające samochód prywatny wyłączone z kosztów

Wydatki ulepszające prywatny samochód, który przedsiębiorca wykorzystuje w prowadzonej działalności gospodarczej, nie stanowią kosztu uzyskania przychodów, ponieważ nie są związane z jego bieżącą eksploatacją. Przykładem są wydatki na montaż instalacji gazowej czy urządzenia nawigacyjnego.

Potwierdzeniem takiego stanowiska jest odpowiedź Urzędu Skarbowego Poznań-Jeżyce z 1 września 2005 roku (sygn. SD/415-47/05) na zapytanie podatnika dotyczące właśnie możliwości zaliczenia zakupu i montażu instalacji gazowej do prywatnego samochodu:

(...) Pod pojęciem "używanie" mieszczą się wydatki związane z bieżącą eksploatacją (paliwo w tym również gaz, oleje, części zamienne, konserwacje i drobne naprawy), opłaty za korzystanie z parkingu, itp. Zamontowanie instalacji gazowej w prywatnym samochodzie nie mieści się ww. pojęciach. Nie jest to ani drobna naprawa, ani też remont. Jest to modernizacja układu zasilania silnika samochodu. Tak więc brak jest podstaw do zaliczenia wydatku na montaż instalacji gazowej w samochodzie osobowym do kosztów uzyskania przychodów, gdyż nie stanowi on wydatku związanego z bieżącym używaniem samochodu.

Limit 20% wydatków związanych z samochodem prywatnym przedsiębiorcy - kwoty netto czy brutto?

Przypomnijmy, że od wydatków związanych z samochodami osobowymi wykorzystywanymi zarówno do celów firmowych, jak i prywatnych podatnicy mogą odliczać VAT w wysokości 50% kwoty podatku wykazanego na fakturze. Warto dodać, że nie ma przy tym znaczenia, czy samochód ten jest zaliczony do środków trwałych, czy rozliczany jest w działalności w oparciu o limit 20%.

Przykład 1.

Przedsiębiorca będący czynnym podatnikiem VAT korzysta z prywatnego samochodu do działalności. W styczniu 2019 roku otrzymał fakturę za zakup paliwa w wysokości 100 zł netto + 23% VAT. Jak zaksięguje tę fakturę w KPiR i w rejestrze VAT?

Rejestr zakupów VAT: odliczeniu podlega 50% wartości VAT z faktury, czyli w rejestrze zakupów VAT przedsiębiorca odliczy 11,50 zł podatku.

KPiR: 20% x (100 + 11,50 zł) = 22,30 zł - taką kwotę kosztu przedsiębiorca ujmie w kolumnie 13 pozostałe wydatki w KPiR.

Przykład 2.

Przedsiębiorca korzystający ze zwolnienia z VAT korzysta z prywatnego samochodu do działalności. W styczniu 2019 roku otrzymał fakturę za zakup paliwa w wysokości 100 zł netto + 23% VAT. Jak zaksięguje tę fakturę w KPiR?

Rejestr zakupów VAT: przedsiębiorca korzysta ze zwolnienia z VAT stąd nie dokonuje żadnych zapisów w rejestrze VAT.

KPiR: 20% x 123 zł = 24,60 zł - taką kwotę kosztu przedsiębiorca ujmie w kolumnie 13 pozostałe wydatki w KPiR.

Zwrot kosztów podróży służbowej pracownika jego prywatnym autem

Środek transportu właściwy do odbycia podróży służbowej określa pracodawca. Na wniosek pracownika pracodawca może wyrazić zgodę na przejazd w podróży samochodem osobowym niebędącym własnością pracodawcy. W takim przypadku nadal obowiązuje ewidencja przebiegu pojazdu, a pracownikowi przysługuje zwrot kosztów przejazdu w wysokości stanowiącej iloczyn przejechanych kilometrów i stawki za jeden kilometr.

Również w podróży zagranicznej pracodawca może wyrazić zgodę na jej odbycie samochodem osobowym niebędącym własnością pracodawcy. Zwrot kosztów przejazdu odbywa się również na podstawie wyliczonego limitu kilometrówki.

Podatnik może zaliczyć do kosztów uzyskania przychodów zwrócone pracownikom udokumentowane wydatki, poniesione na jego potrzeby w trakcie podróży służbowej – do wysokości nie wyższej niż kwota wynikająca z limitu kilometrówki. Pracodawca może podjąć decyzję o zwrocie pracownikowi wydatków ponad kwotę wynikającą z ewidencji przebiegu pojazdu, z tym że musi pamiętać, iż nadwyżka nie będzie uznana za koszt podatkowy.