Takie jak moja mogą zmienić formę opodatkowania na skalę podatkową. W 2024 roku stosowałam podatek liniowy. Do kiedy należy zgłosić przejście z podatku liniowego na skalę podatkową i jak w związku z tym wyliczyć składkę zdrowotną za 2025 rok?

Michalina, Ozorków

Przedsiębiorcy, którzy w 2024 roku wybrali jako formę opodatkowania podatek liniowy, stosują ją do końca roku, a następnie – gdy zdecydują się na przejście z podatku liniowego na skalę podatkową – dokonują tego po zakończonym roku przyjmując nową formę opodatkowania na kolejny rok. Nie ma możliwości zmiany formy opodatkowani z mocą wsteczną, czyli za cały 2024 rok należy się rozliczyć wg dotychczasowej formy opodatkowania.

Do kiedy należy zgłosić przejście z podatku liniowego na skalę podatkową za 2025 rok?

Zmiana formy opodatkowania z podatku liniowego na skalę możliwa jest po zakończonym roku.

Zmiana formy opodatkowania wiąże się z jasno ustalonym i nieprzekraczalnym terminem zgłoszeniowym, a mianowicie aby zmienić formę opodatkowania na rok 2025 należy zgłosić to do 20 dnia następującego po miesiącu w którym został osiągnięty pierwszy w roku 2025 przychód. Zwykle zatem będzie to termin do 20 lutego.

Sporządzając zeznanie roczne za 204 rok podatnicy wykazują zaliczki, jakie płacili w trakcie 2024 roku, wyliczone zgodnie z zasadami podatku liniowego, czyli opodatkowane 19% stawką podatku. Nie przeliczają zaliczek zgodnie z zasadami właściwymi dla skali podatkowej bowiem nowa forma opodatkowania będzie obowiązywać dopiero dla roku 2025.

Chcąc zmienić formę opodatkowania z podatku liniowego na skalę podatkową w 2025 roku podatnik musi pamiętać o aktualizacji formularza CEIDG-1. Aktualizację CEIDG-1 należy złożyć najpóźniej do 20. dnia miesiąca następującego po miesiącu, w którym został uzyskany w 2025 roku pierwszy przychód.

Przejście z podatku liniowego na skalę podatkową a składka zdrowotna

Polski Ład 2.0 w przypadku podatku liniowego wprowadził prawo do odliczenia od podstawy opodatkowania podatkiem dochodowym zapłaconej składki zdrowotnej. Zgodnie z nowym brzmieniem art. 30c ust. 2 ustawy o PIT przedsiębiorcom przysługuje prawo do odliczenia od dochodu zapłaconej składki zdrowotnej do wysokości limitu rocznego, który w 2024 roku wynosił 11 600 zł. Zapłacone składki zdrowotne mogą być ujmowane jako odliczenie od podstawy opodatkowania w zaliczce na podatek lub bezpośrednio jako koszt w KPiR.

Przejście z podatku liniowego na skalę podatkową w 2025 roku spowoduje, że przedsiębiorcy utracą prawo do odliczenia składki zdrowotnej. Preferencją tą nie zostali bowiem objęci podatnicy stosujący skalę podatkową. Oznacza to, że przedsiębiorca zmieniający formę opodatkowania na skalę podatkową nie mogą ująć żadnych zapłaconych składek zdrowotnych ani jako koszt w KPiR ani w wyliczeniu zaliczki na podatek dochodowy wg skali podatkowej.

Przedsiębiorca opłacał składki zdrowotne zgodnie z formą opodatkowania obowiązującą w 2024 roku, czyli jako 4,9% podstawy (dochodu). W przypadku przejścia na skalę podatkową składki zdrowotne powinny być opłacane w wysokości 9% jej podstawy.

Odliczenie składki zdrowotnej w zaliczce na podatek dochodowy

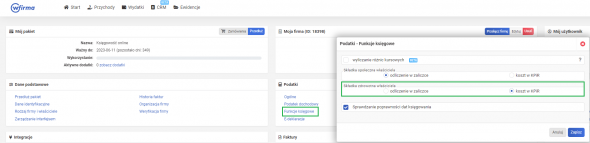

W systemie wFirma.pl przedsiębiorca opodatkowany podatkiem liniowym ma prawo do odliczenia zapłaconych składek zdrowotnych. System pilnuje limitu przysługującego odliczenia w danym roku automatycznie. Natomiast podatnik musi zdecydować czy chce aby składki podlegające odliczeniu były ujęte jako koszt w KPiR czy bezpośrednio w wyliczeniu zaliczki na podatek dochodowy. Wyboru dokonuje się w zakładce: USTAWIENIA » PODATKI » FUNKCJE KSIĘGOWE gdzie jako Składka zdrowotna właściciela należy wybrać odpowiednią opcję.

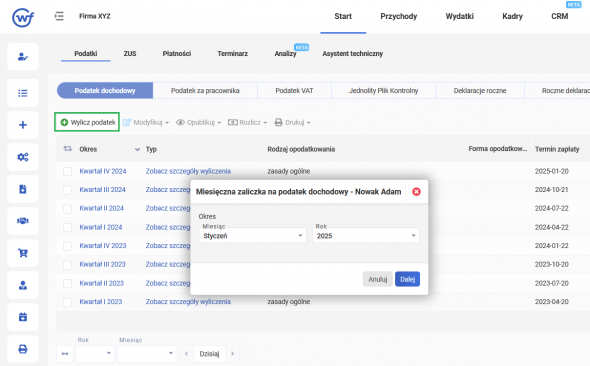

W celu wygenerowania zaliczki na podatek należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK gdzie należy wybrać miesiąc i rok za który generowana jest zaliczka.

W kolejnym oknie pojawi się informacja o odliczonych składkach społecznych i zdrowotnych oraz informacja o ewentualnym przekroczeniu limitu odliczenia składki zdrowotnej gdy wyliczana jest zaliczka w podatku liniowym.