Transakcje zagraniczne z podmiotami z innych krajów Unii Europejskiej posiadają szczególną specyfikę rozliczania VAT-u. Kto płaci VAT przy sprzedaży usług wewnątrzwspólnotowych, a kto przy ich zakupie? Wbrew pozorom nie jest to tak oczywiste, jakby mogło się wydawać. Jak rozliczyć usługi wewnątrzwspólnotowe na gruncie VAT? Kto powinien zapłacić podatek? Wyjaśniamy.

Usługi wewnątrzwspólnotowe a rejestracja do VAT-UE

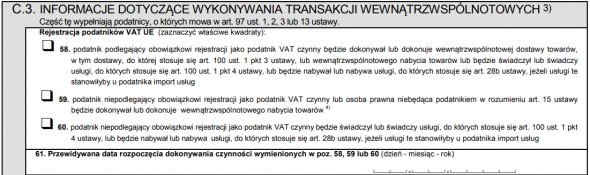

Dokonując transakcji z kontrahentami z krajów Wspólnoty, należy pamiętać o rejestracji do VAT-UE. Rejestracji dokonuje się na formularzu VAT-R w części C.3. Opcję 58 zaznaczają czynni podatnicy VAT, natomiast nievatowcy - 60. Co ważne, w polu 61 należy wskazać przewidywaną datę rozpoczęcia dokonywania tych czynności. Po spełnieniu wymagań przedsiębiorca otrzyma tzw. NIP europejski, czyli swój NIP poprzedzony prefiksem właściwym dla danego kraju - w przypadku Polski będą to litery PL.

Określenie miejsca świadczenia

O tym, kto ma obowiązek rozliczenia VAT należnego jak od sprzedaży (inaczej mówiąc: kto ma zapłacić VAT), decyduje miejsce świadczenia.

W świetle ustawy o VAT miejsce świadczenia jest to miejsce opodatkowania danej czynności (usługi lub dostawy). Wbrew pozorom nie zawsze do opodatkowania sprzedaży jest zobowiązany sprzedawca, a szczególnie przy transakcjach wewnątrzwspólnotowych.

Pojęcie miejsca świadczenia ma bardzo szeroki zakres i poświęcony jest mu cały dział V ustawy o podatku od towarów i usług (ustawy o VAT) - miejsce świadczenia reguluje aż kilkanaście artykułów ustawy. Należy podkreślić, że nie w każdym przypadku faktyczne miejsce wykonania danej czynności jest miejscem jej świadczenia. Znaczenie ma także rodzaj transakcji, inaczej określa się bowiem miejsce świadczenia dla dostawy towarów, a inaczej dla świadczenia usług.

Miejsce świadczenia usług - zasada ogólna

Ogólną zasadę miejsca świadczenia usług (czyli miejsca ich opodatkowania) reguluje art. 28b ustawy o VAT. Zgodnie z nim miejscem świadczenia usług zarówno krajowych, jak i zagranicznych w przypadku:

-

świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę;

-

gdy usługi są świadczone dla stałego miejsca prowadzenia działalności gospodarczej podatnika, które znajduje się w innym miejscu niż jego siedziba, miejscem świadczenia tych usług jest stałe miejsce prowadzenia działalności gospodarczej;

-

gdy usługobiorca nie posiada siedziby lub stałego miejsca prowadzenia działalności gospodarczej, miejscem świadczenia usług jest miejsce, w którym posiada on stałe miejsce zamieszkania lub zwykłe miejsce pobytu.

Art. 28b ww. ustawy dotyczy usług świadczonych dla podatników, natomiast reguły obowiązujące przy świadczeniu usług na rzecz osób, które nie są podatnikami, określa art. 28c ustawy. Wówczas miejscem świadczenia usług na rzecz podmiotów niebędących podatnikami jest miejsce, w którym usługodawca posiada siedzibę działalności gospodarczej.

- podmioty, które wykonują samodzielnie działalność gospodarczą bez względu na cel czy rezultat takiej działalności, z uwzględnieniem art. 15 ust. 6 ustawy,

- osoby prawne niebędące podatnikami, które są zidentyfikowane lub obowiązane do identyfikacji do celów podatku lub podatku od wartości dodanej;

- podmioty, które prowadzą również działalność lub dokonują transakcji nieuznawanych za podlegające opodatkowaniu dostawy towarów lub świadczenia usług.

Miejsce świadczenia usług - zasady szczególne

Ustawa o VAT wyróżnia szereg przypadków, dla których miejsce świadczenia usług, a tym samym ich opodatkowania, ustala się w sposób szczególny, czyli inny niż w art. 28b Wymienione są one w art. 28d-n i są to:

| Rodzaj usługi | Miejsce świadczenia |

| usługi pośrednictwa (art. 28d) | miejsce, w którym dokonywana jest podstawowa transakcja |

| usługi związane z nieruchomościami (art. 28e) | miejsce położenia nieruchomości |

| usługi transportu pasażerów (art. 28f) | miejsce, gdzie odbywa się transport, z uwzględnieniem pokonanych odległości |

| usługi wstępu na imprezy kulturalne, artystyczne, sportowe, naukowe, edukacyjne, rozrywkowe lub podobne na rzecz podatnika (art. 28g) | miejsce, w którym te imprezy faktycznie się odbywają |

| usługi pomocnicze do usług transportowych oraz usługi na ruchomym majątku rzeczowym (art. 28h) | miejsce, w którym usługi są faktycznie wykonywane |

usługi restauracyjne i cateringowe (art. 28i) | miejsce, w którym usługi są faktycznie wykonywane Wyjątek Jeżeli usługi restauracyjne i cateringowe są faktycznie wykonywane na pokładach statków, statków powietrznych lub pociągów podczas części transportu pasażerów wykonanej na terytorium Unii Europejskiej, miejscem świadczenia usług jest miejsce rozpoczęcia transportu pasażerów. |

| usługi krótkoterminowego wynajmu środków transportu (art. 28j) | miejsce, w którym te środki transportu są faktycznie oddawane do dyspozycji usługobiorcy |

usługi telekomunikacyjne, usługi nadawcze i usługi elektroniczne na rzecz osób prywatnych (art. 28k) | miejsce, w którym podmioty te posiadają siedzibę, stałe miejsce zamieszkania lub zwykłe miejsce pobytu Uwaga! W przypadku tego rodzaju usług wyjątkowo stosuje się stawki VAT obowiązujące w kraju nabywcy. Ułatwieniem dla przedsiębiorców jest tzw. system MOSS. |

usługi turystyki rozliczane w systemie marży (art. 28n) | miejscem świadczenia usług jest miejsce, gdzie usługodawca posiada siedzibę działalności gospodarczej

|

Należy jednak podkreślić, że przepisy zaznaczają, iż Minister Finansów może określić inne miejsce świadczenia usług, uwzględniając specyfikę ich świadczenia oraz przepisy Unii Europejskiej. Decyzję wydaje w drodze rozporządzenia.

Obowiązek złożenia VAT-UE

Informacja podsumowująca VAT UE składana jest wyłącznie w okresach miesięcznych w wersji elektronicznej. Informację VAT-UE należy złożyć, jeżeli w danym okresie wystąpiła:

-

wewnątrzwspólnotowa dostawa towarów (WDT),

-

wewnątrzwspólnotowe nabycie towarów (WNT),

-

wewnątrzwspólnotowe świadczenie usług,

dla których stosuje się art. 28b ustawy o VAT, czyli gdy miejsce opodatkowania ustala się zgodnie z zasadą ogólną. Jeżeli w danym okresie nie wystąpiła żadna z powyższych transakcji, dla której stosuje się art. 28b - nie trzeba składać VAT-UE do urzędu skarbowego.

Podatnicy, którzy dokonali importu usług, dla którego zastosowanie ma art. 28b ustawy o VAT, w ogóle nie muszą składać informacji podsumowującej VAT-UE do urzędu skarbowego.

Termin złożenia informacji VAT-UE przypada do 25. dnia miesiąca po miesiącu w którym wystąpiła transakcja.

Usługi wewnątrzwspólnotowe - rozliczenie VAT przez podatników zwolnionych z VAT

Podatnicy, którzy są zwolnieni z VAT, są zobowiązani samodzielnie naliczyć oraz odprowadzić VAT od zakupu usług wewnątrzwspólnotowych oraz wykazać go w odpowiedniej deklaracji - VAT-9M. Termin złożenia deklaracji i zapłaty podatku upływa 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek rozliczenia importu usług.

Po zapłaceniu faktury za import usług oraz VAT do urzędu skarbowego podatnik zwolniony z VAT całą tą kwotę (łącznie z podatkiem VAT) może ująć w kosztach uzyskania przychodu. Jest to jeden z wyjątków, kiedy VAT może być kosztem firmowym.